方案解析 | 被拒保三次后,终于成功投保重疾

保险产品成千上万,没有最好只有适合,

方案规划因人而异,只可参考不可复制。

精选真实投保案例,全面解读保险方案,【方案解析】手把手教你为自己规划保障。

购买商业保险是双向选择的过程,我们在挑选保险产品时,保险公司也会筛选承保人群。

健康、年龄、职业、收入等诸多条件共同决定是否可以投保,对于我们大多数人来说健康异常情况是选择保险产品的头号制约因素。

本次方案解析,小她将带着大家一起了解有健康异常问题如何选择合适的保险产品。

1、个人情况

被保人 :张女士

年龄:30岁

职业:内勤

健康情况:乙肝小三阳,乙肝DNA检查异常

保费预算:8000元

保障需求:因乙肝DNA检查异常,张女士曾尝试投保的三款重疾均被拒保,希望能找到一款可正常承保,保障全面的多次赔付终身重疾。

2、投保方案

投保产品:哆啦A保旗舰版

保险责任:

重症保障,保额30万,赔付3次

轻症保障,保额9万,赔付2次

身故保障,保额30万

保障期限:保障终身

缴费期限:20年

年缴保费:7950元

3、方案解析

- 【保障期限】

人均寿命在逐年增加,年龄越大患病概率越高,一份保障终身的重疾险是很有必要的。

年龄小且身体健康的人群,在预算有限的情况下,可以先投保定期重疾,拥有一份基础保障。

年龄越大投保重疾险保费越高,身体健康状况也会因年龄增长而改变。

为了防止出现未来健康状况发生变化导致无法投保重疾险的情况,30岁以上或已有健康问题的人群,在投保重疾时建议直接选择保障终身。

- 【多次赔付】

从医学的角度看,是有一辈子罹患几次、几种重症的可能性的。

尤其是年龄不大的癌症患者,有较高的二次重症潜在风险。

治疗癌症的部分药物和手段对于身体其他器官会有一定伤害;很多药物会在不良反应中,明确写着对肝脏和肾脏有影响;而靶向治疗时,在杀死有害细胞的同时,也会对人体的正常细胞造成不可逆的致命伤害。

罹患重症后,即使治愈想再买重疾险也是非常困难的。

单次赔付的重疾,赔付一次重症后,保险合同终止,未来如果不幸患二次重症,会面临无重疾保障的窘境。

多次赔付的重疾险,赔付一次重症后,保单依然有效,第二次患重症满足合同约定条件还可以获得赔付。

预算充足的情况下建议选择多次赔付的重疾险,保障更加全面。

- 【产品选择】

每一款重疾险的健康告知是不一样的,不同产品对同一疾病的核保要求也会不同。

在有健康异常问题的情况下选择产品,

第一步要看健康告知,尽量选择异常情况不涉及健康告知的产品;

第二步关注核保是否宽松,选择核保要求少、自己能满足核保条件的产品。

乙肝小三阳基本所有重疾险健康告知都会涉及到,所以这类异常问题在投保时主要考虑能否通过核保。

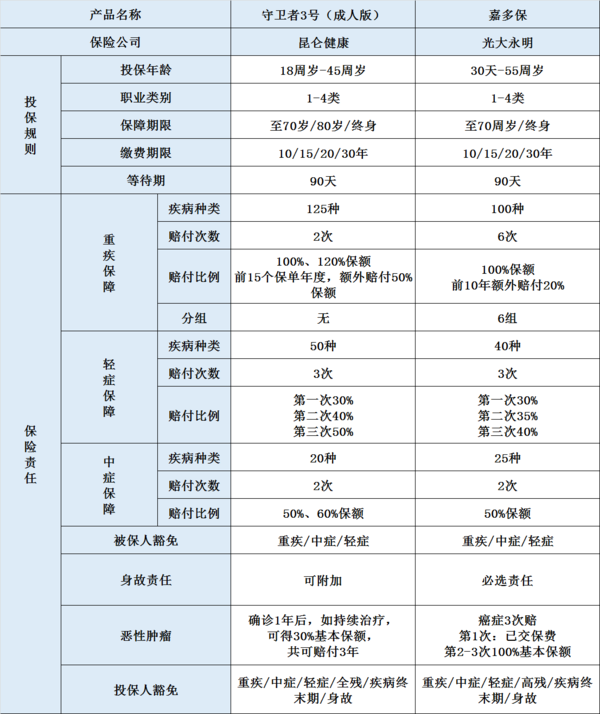

小她选择了三款多次赔付的重疾险:嘉多保、守卫者3号、哆啦A保旗舰版来对比核保要求。

嘉多保的核保要求最为严格,需要肝脏超声、乙肝DNA、甲胎蛋白AFP、肝功能均正常才可以投保。

守卫者3号的核保条件也比较苛刻,如果曾有乙肝e抗原阳性、乙肝DNA异常、肝脏超声异常、和乙肝治疗情况,会直接拒保;对肝功检测值的要求稍宽松,不超过正常值的1.5倍则满足承保条件。

哆啦A保旗舰版对于乙肝小三阳的核保要求是最宽松的,核保时没有对乙肝DNA的检查要求,肝功检测值不超过正常值的1.5倍即可投保。

张女士乙肝小三阳且乙肝DNA检查异常,无法通过守卫者3号和嘉多保的核保。

和这两款产品相比,哆啦A保旗舰版在保险责任和费率方面稍稍逊色,但是核保宽松,不需要做责任除外,可以加费正常承保,所以最终投保重疾险确定为哆啦A保旗舰版。

4、方案延伸

多次赔付的重疾险能为我们提供更加全面的保障,守卫者3号和嘉多保是目前多次赔付重疾险中的代表产品。

两款产品虽然都是多次赔付,但是在产品形态上还是有不同:

- (1)分组赔付

守卫者3号:重症不分组,赔付2次

嘉多保:重症分为6组,每组最多赔1次,共赔6次

关于分组赔付,小她举个例子:

将100种重症分为A、B、C、D四组,第一次确诊A组中的重症,保险公司赔付保额。

间隔期后又再次罹患重症,如果此次重症还是A组中的疾病,保险公司是不能赔付的;间隔期后确诊的疾病属于B、C、D组中的疾病,保险公司按照合同约定进行赔付。

从分组角度来说,不分组多次赔付优于癌症单独分组,优于高发疾病单独分组。

- (2)重症额外赔付

守卫者3号:投保前15年患重症,额外赔付50%基本保额。

嘉多保:投保前10年,被保人50周岁内发生重疾,可额外赔付20%重疾保额。

守卫者3号的重症额外赔付,没有年龄的限制,赔付比例也更高,这项责任守卫者3号更有优势。

- (3)癌症保障

守卫者3号:可选择附加恶性肿瘤治疗津贴,在罹患恶性肿瘤后间隔1年后,如果仍在持续治疗,可以获得30%基本保额的赔付,可赔付3年,最多给付90%基本保额。

嘉多保:附加恶性肿瘤保险金后,患恶性肿瘤最高可赔付3次。第1次,赔付癌症已交保费;第2-3次,赔付基本保障金额。

- (4)身故责任

守卫者3号:身故责任灵活可选,不强制附加。

嘉多保:身故责任为必选责任,18周岁前,赔付已交保费;18周岁后,赔付基本保额。

通常重疾险的身故和重症是共享保额的,在没有赔付重症的情况下身故,才可以获得身故保险金。

不附加身故责任,如果被保人平安到老终身未出险,身故后保险公司是不进行赔付的。

附加身故后,相当于这份保单是100%赔付的,保费自然也会贵一些。

以30岁女性,投保50万保额,保障终身,30年缴费为例:

守卫者3号,不附加身故责任,每年保费5570元;

守卫者3号,附加身故责任,每年保费8110元;

嘉多保,附加身故责任,每年保费7930元。

在不附加身故责任的情况下,守卫者3号保费比嘉多保更有优势;

附加身故责任后,嘉多保保费会比守卫者低一些。

需求配置多次赔付重疾险的财蜜们,可以优先考虑这两款高性价比重疾。

有健康异常的小伙伴可以点击链接,预约专属顾问老师进行一对一交流,筛选适合自己的产品。

>>>点击此处前往一对一咨询

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App