这类基金又火了,近一年涨超145%,买点?

时隔五个月,有着“四冠王”之称的赵诣重回霸主之列。

农银新能源主题基金以近一年收益145%,位列全市场第一;而这一切的归因,莫过于市场风口再次来到新能源板块。

新能源之所以能数次成为市场关注的焦点,不外乎于是新能源汽车产业板块自身的成长性很高,潜在需求增长空间很大,甚至有机构预计“未来5年的新能源汽车的渗透率有望从现在的5%增长到30%。”

而在其中,中国的新能源产业已经走向了全球的引领地位,诞生了极具竞争力的龙头企业。比如这两天大热的宁德时代,市值突破一万亿元,成为了创业板首家万亿市值公司。

富有确定性的盈利回报,具有潜力的成长空间,让新能源板块的未来不可估量。

02

那对于我们投资者来说,可以通过哪些基金参与布局呢,今天我们就来盘点下那些市场上值得关注的新能源主动基金:

我按照基金规模、收益能力排名靠前的标准,最终筛选出9只新能源板块的主动基金,它们分别是:

下面,我挑了五个比较有特点的基金,单独来讲讲:

1、【业绩好到爆炸】—— $农银汇理新能源主题

这只基金最早成立于2016年,而现任基金经理赵诣在2018年开始接手。最开始,这只基金并不是一只血统纯正的新能源基,早在2018年底这只基金的新能源血统仅为38%。

而就在2019年四季度时,赵诣及其团队看好2020年新能源行业的发展,开始布局国内具有核心竞争力的新能源产业链公司,血统逐渐提升至49%。

而真正使他一战成名的是在2020年8、9月的那步精准择时。当时赵诣及其团队根据调研数据发现:新能源产业链上的公司排产明显提升,而且还有逐月加速的趋势,所以当时发力押注新能源板块,血统上升至64%。

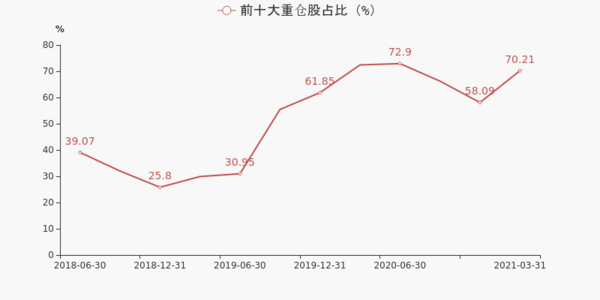

从披露的持仓报告看,农银新能源的持股集中度较高,而换手率较低。基金的持股集中度和换手率可以看出基金经理的操作风格,基金换手率越低,说明操作越谨慎,越倾向于买入并持有策略。

2、【新能源主题基中规模最大】—— $华夏能源革新

华夏能源的基金经理郑泽鸿有公募基金“能源一哥”之称,在他管理的这四年中,该基金的业绩一直非常优异,近一年涨幅超145%,近两年超239%,近三年208.86%

在2018年底,郑泽鸿开始逐渐重仓动力电池龙头宁德时代,当时宁德时代的市盈率在30-40倍。在2019年三季度,宁德时代第二次出现在该基金的前十大重仓股中,对应该股阶段性底部。到今年5月,宁德时代实现业绩提升和估值提升,收益率涨超5倍,而$华夏能源革新也随着宁德时代的爆发迎来自身收益与规模的集体抬升。

2021年一季度,该基金最新规模达到162.79亿元,成为全市场新能源主题基金里面规模最大的一只。

3、【原基金经理离职,新基金经理需要考核】—— $申万菱信新能源汽车

在2020年,新能源主题基金里面最耀眼的新星一定有申万新能源汽车,当时它成功押注了亿纬锂能、宁德时代,还有三个月涨超70%的光伏龙头隆基股份,创造了一路走高的收益,让很多人投向它的怀抱。

但需要注意的是,在今年3月份,之前的基金经理任琳娜离任了。而接替她的两位基金经理,是从业经验比较浅——周小波和熊哲颖。新人能否延续之前的辉煌,需要经历时间的考验。

嘉实$智能汽车的基金经理姚志鹏,2011年入行后,主要从事化工、有色金属、环保低碳、新材料、新能源等高精尖领域的研究工作。从2016年开始,管理嘉实$智能汽车,年化回报超19%,而这一切的超额收益来源是选股。

从2018年底开始,姚志鹏对新能源行业有了较为深刻的理解,选中了亿纬锂能、通威股份、隆基股份阶段性涨超50%的个股。而在择时方面,股票仓位长期维持在90%,择时意愿不强。

5、【金牛基金经理】—— $信达澳银新能源产业

信达新能源的基金经理冯明远,是有着基金业奥斯卡美誉的金牛基金经理,在任职的4年多里,年均回报超28%,远超同期沪深300指数。

他的主要投资的方向是科技新兴产业,擅长在高成长中挖掘低估个股。冯明远是计算机专业出身,工作后也一直负责TMT行业研究,深耕科技10余年,所管理的基金也一直聚焦他科技行业。

不同的主动基金管理人投资风格不同,选择时最好选择贴合自己风格的基金经理,比如如果喜欢“大开大合”的,可以考虑农银;如果是追求相对稳健收益的,可以选择嘉实或者信达澳银等;如果持有申万新能源的,需要对新上任的基金经理进行一个考核,如果业绩和回撤能力还不错可以考虑继续关注,如果发现不对劲,要及时调整。

当然了,对于新能源这种行业基金来说,更重要的是注意仓位的配置,尽量采用卫星策略,在适当的时候去搏一下收益,而不是全仓押注,否则风口来了可以天天吃肉,风口过去可能就会裸奔了~

她理财 App

她理财 App

![[喜欢]](https://static.talicai.com/emoji/talicai/emot18.png)

![[炸裂]](https://static.talicai.com/emoji/talicai/emot40.png)