芯片疯涨背后,被忽略的5G投资机会

今天又是半导体、芯片主导市场的一天!

不过,从盘面上看,今天午后,5G板块异动拉升,通信板块开始轮动。

在6月17日的文章中《暴涨8%后,我的$诺安成长,终于回本了!》,我介绍了芯片板块的投资逻辑及相关ETF基金,不知道在座的你有没有把握住这次大涨。

而在今天的内容中,我将给大家介绍一个与芯片紧密相关的板块——5G。

01

首先我们来说一下,为什么芯片会和5G扯上关系:

我们知道5G应用除了在手机端,更广阔的空间其实在“万物万联”之中。

比如,通过5G,我们可以将汽车和智能家居唤醒,可以将街边的路灯和监控唤醒。

唤醒需求是通过5G通信网络,但落实到终端应用和服务器后台,都要基于芯片、半导体。可以说,5G创造需求,而芯片是解决需求的底层必需品。

理解完这个,也就可以理解为什么5G先于芯片在市场上爆红了。

尽管最近5G逐渐被人淡忘,但在2019年到2020年,5G一直都是A股市场的“当红炸子鸡”,期间5G相关指数更是上涨超60%。

这一切根本在于,当时正处于5G周期的上半场。

2019年是5G建设的元年,国家向4家电信运营商正式发放5G牌照,运营商开始5G网络的建设工作。到2020年底,已建设超70万个5G基站,覆盖全国所有地级以上城市,而这一建设高峰期预计还要持续2-3年。

随着5G建设的火热展开,5G应用的后周期也正在来临。

我们把5G建设想象成高速公路,路建成后,是不是就会有各种各样的车在上面奔驰,而这就是5G应用后周期的投资机遇。有人甚至预计,5G应用后周期的空间将是5G本身的10倍。

而这其中又会分为三个阶段,包括:

1、终端创新;2、支持终端的各种设备和服务;3、服务内容。

听上去有点难理解,但我们可以回忆一下之前的4G。是不是先是4G网络搭建,再是设备服务爆发,最后是内容红利。拿大热的短视频平台抖音来说,就是成立在4G完成建设后,然后轰轰烈烈的开启一波短视频风口。

所以沿着这个节奏,5G应用将从终端到内容,最终孕育出爆发的机会,期间或许还将出现“抖音”、“快手”等大机遇。

同时,在整个5G产业链上,我国还具备自主知识产权,在国际中也处于领先地位。

所以,虽然5G的投资周期肯定是有高潮,有低谷,但大概率会走出一个震荡向上的过程,中间依旧有较大的投资机会。

02

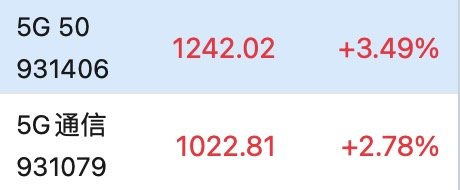

把握5G下半场投资可以选择相关的ETF,目前共有三只相关基金,分别是:

华夏5GETF(515050)银华5GETF(159994)博时5G50ETF(159811)

三只基金,分别追踪两个指数:华夏5GETF和银华5GETF追踪的是5G通信指数;博时5G50ETF追踪的是5G50指数。

接下来我们分析一下这两个指数的异同:

区别1:成分股数量

中证 5G 通信主题指数从沪深市场中选取产品和业务与 5G 通信技术相关的上市公司证券作为指数样本,包括但不限于电信服务、通信设备、计算机及电子 设备和计算机运用等细分行业,旨在反映 5G 通信主题上市公司证券的整体表现。目前成分股共计59只。

中证5G产业50指数从5G产业链的相关上市公司股票中选取50只市值规模较大且营收水平相对较高的股票作为样本股,以反映5G产业链代表性股票的整体表现。

区别2:行业权重及分布

两只指数在个股上有一定重合度,共性是都涵盖了信息技术和电信服务行业,但区别是5G 通信指数还包括可选消费,比如芒果超媒。

从前十大权重股的集中程度上看,5G 通信指数前十大共计占比54.4%,5G 50指数前十大共计占比59.04%。

可以说5G 50指数的龙头属性更强,5G 通信指数行业覆盖更广。

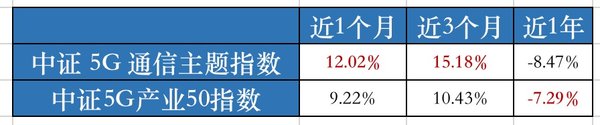

区别3:收益率

因为两个指数成立日都比较短,我们截取这三个指标观察:

近1个月和近3个月,5G 通信指数收益率更佳,但拉长到近一年,5G 50指数收益率相较更优。

区别4:风险指标益率

从风险指标看,5G 50指数投资性价比更高。

总结一下:

1、两只指数持仓有重叠,但5G 通信指数行业覆盖上,除了信息技术和电信服务外,还有可选消费;

2、5G 通信指数近期表现更好,但风险波动更大。

3、5G 50指数龙头效应更加明显,代表投资性价比的夏普比率更高。

那具体到基金上:

如果看好5G 通信指数可以优选华夏5GETF,因为它的规模更大,流动性更好;

如果看好5G 50指数可以就选博时5G50ETF,龙头效应更强。

如果是我的话,我会选择华夏5GETF,因为5G最具成长空间的是在应用层面,流量爆发式增长是未来非常确定的趋势。从这一点讲,覆盖行业更广的5G 通信指数可能会先捕捉到这个讯息。

那你呢,对5G下半场的投资机会有哪些看法,评论区聊聊~

她理财 App

她理财 App

选购ETF太有意思了,跟淘宝似的,总是有惊喜。

从今年3月份,我开始定投5G![[加油]](https://static.talicai.com/emoji/talicai/emot11.png) 期待下半年

期待下半年

哈哈哈,参与感十足![[加油]](https://static.talicai.com/emoji/talicai/emot11.png)

那我还得接着拿着吗

如果你想做长线,5g还有空间

哈哈哈![[奋斗]](https://static.talicai.com/emoji/talicai/emot24.png)

短期不可预测,长期看好![[奋斗]](https://static.talicai.com/emoji/talicai/emot24.png)

哇,真不错!