三天大涨30%,这个机会你要不要把握一下?

7月马上就要到了,期待已久的“七翻身”行情是不是要来了!

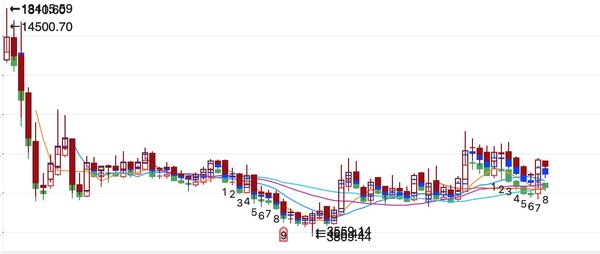

在去年7月时,市场的确演绎了一波行情。而行情开启的标志就是券商板块突然发力。从2020年7月2日开始,连续大涨三天,涨幅超30%。

不过,不管今年7月会是什么行情,早点做好准备肯定是没错的。毕竟对于券商这个板块来说,在每一轮牛市行情中都不会缺席,所以我们一定要先把券商板块的机会挑选出来,这样到需要的时候才不会无从下手。

但捕捉到券商牛股很难,像我朋友去年50多块钱买的中信建投,现在已经跌到30元了,价格接近腰斩。

所以,与其费劲心机找到券商牛股,不如当个海王,买点ETF遍地捕捞,总会吃到券商行情的,你说是不是。

01

目前市面上与券商板块有关的场内基金非常多,但归类后,大概有这三种:

证券公司

证券龙头

CSSW证券

解释一下,事实上还有一个指数是上证证券指数,但我将它排除了。因为它只配置了沪市的券商股,没有配置深市的,比如兼备券商和互联网基因的东方财富就不在其中,所以指数配置并不全面,就不做分析了。

对于这三个指数,我将从编制方法、前十大权重股、收益率、波动率及估值等方面一一分析。

(一)编制方法

中证全指证券公司指数选取中证全指样本股中的证券公司行业股票组成,以反映该行业股票的整体表现,共计50只成分股。

国证证券龙头指数:为反映A股市场中证券主题优质上市公司的市场表现,并为投资者提供更丰富的指数化投资工具,共计30只成分股。

中证申万证券行业指数(CSSW证券)从沪深市场选取证券行业上市公司证券作为指数样本,为投资者提供更多样化的投资标的,共计49只成分股。

对比三个指数成分股数量,可以发现证券龙头指数数量最少,证券公司指数数量最多。

(二)前十大权重股

从前十大权重股看,三个指数持仓相似度非常高,不过持仓集中度有所差异:证券龙头指数前十大权重股占比高达到67.1%,龙头趋势明显。

(三)收益率

我将三个指数走势合并发现,从长期看收益率并没有太大差别,不过红线代表的证券龙头指数略强于其他两个指数。

(四)波动率

(五)估值

从上图可见,三大指数估值都属于合理区域,其中证券龙头指数估值更低,现在比历史上84.13%的位置更便宜。

上述分析后可以看出,证券龙头指数性价比较高,持仓都是券商行情的龙头公司,可以代表头部大型券商的整体表现。

与三个指数相对应的基金,我也整理在下方了,大家可以根据需要挑选:

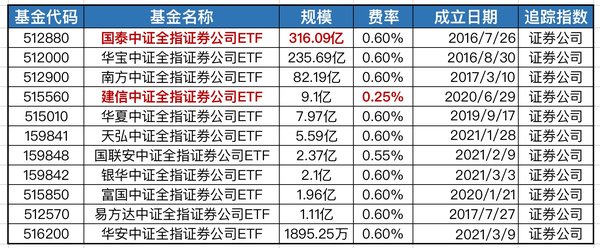

证券公司:

其实,追踪证券公司指数的场内基金比我上表列出的更多,我只列举了ETF基金。因为相较于ETF而言,LOF通常仓位上都达不到100%,在弹性上弱于ETF,而且部分LOF的费率会更贵,故建议大家在上表中选择即可。

在追踪证券公司指数的ETF中,国泰证券公司ETF规模最大,流动性更好;建信证券公司ETF费率最低。

券商龙头指数:

目前追踪券商龙头指数的基金只有一只鹏华龙头券商ETF。需要注意的是,搜索时一定要用代码,否则你很有可能搜索到一只叫券商龙头,却追踪证券公司的ETF。

CSSW证券指数:

追踪CSSW证券指数的基金一共有两只,其中申万证券规模更大,流动性更好;而国泰$券商基金费率更便宜。

总结一下:

如果看好证券公司指数,可以选择国泰证券公司ETF(512880);

如果看好证券龙头指数,可以选择鹏华龙头券商ETF(159993);如果看好CSSW证券,可以选择申万证券(163113)。

这三个中,我更推荐鹏华龙头券商ETF,一次性打包证券行业头部公司,龙头效应更明显。

02

丸丸子有话说

券商板块天生就是一个周期性很强的行业,典型的就是去年的行情,三天大涨30%,之后一年也没有收复。

不过,考虑到2021 年是十四五的开局之年,有关券商板块的后续政策红利有望持续释放。

而且目前,证券板块估值仍处于合理甚至低位水平,具有一定的配置价值。

再加上最近市场交投非常活跃,连续多个交易日突破万亿,今日成交量也是在万亿附近,券商板块贝塔属性有望逐步显现,大家可以先将相关基金加入自选中,等待行情演绎。

她理财 App

她理财 App

哈哈哈,仅供参考![[鬼脸]](https://static.talicai.com/emoji/talicai/emot02.png)

我看最近的份额变化,机构申购还是挺多的,从时间上说都一年了,也该启动了。

欢迎来抄我的底,我的券商还在趴着,逢低建个底仓是没毛病的