张坤好像变快乐了

今天来给友友们安排三季报。

其实,我觉得读这种基金季报,就像在做阅读理解。

有时候字面上的意思,很官方,感觉根本不知道在说些什么,但背地里却大有文章。

所以每次季报出来时,我都不会看任何人的点评,因为我怕会对我的理解造成影响![[衰]](https://static.talicai.com/emoji/talicai/emot17.png) 。

。

所以,以下针对三季报的解读,都是我自己的感受,如果说的不对,大家看个热闹就好~

PS:如果你有特别想看的基金三季报,欢迎评论区留言,我会在之后的文章中和大家慢慢聊。

首先,第一位必须是张坤呀。

我通读完坤坤的三季报,就一个想法,他好像变快乐了![[微笑]](https://static.talicai.com/emoji/talicai/emot28.png)

![[微笑]](https://static.talicai.com/emoji/talicai/emot28.png) 。

。

如果,你看过之前的张坤季报,就知道他上半年有多消极,言语中透露出的都是无奈。

但这次,他明显乐观了很多,他说:

「这轮下跌后, 这批优质公司的估值已经基本合理。

如果做一个组合,我们对其整体的生意模式、 护城河和行业前景是有信心的,这些公司未来3-5年有望实现一个较高确信度的盈利复合成长。

虽然我们不知道是否会有阶段性的低估(类似2018年底),但我们认为由于起点估值没有泡沫,并且优质股权总体仍是稀缺的,因此从未来3-5年来看,可以对这些公司股票的复合收益率更加乐观一些。」

于此同时,透过三季报,张坤也释放了非常明显的加仓信号。

坤坤在三季度,将手底下管理的四只基金都进行了加仓。

其中,刚刚改过名字的前$易方达中小盘,现易方达优质精选基金,股票仓位从二季报的63%大幅提升至93%,重回高仓位运作。

我看完这四只基金的三季报发现,张坤三季度的操作策略是:

增持食品饮料、银行板块;减持医药、互联网板块。

希望四季度,坤坤能力挽狂澜,再创辉煌,冲冲冲!

聊完张坤,再来聊聊我最爱的女神——葛兰。

葛兰以医药见长,最开始出圈就是做医药基金。

不过,这两年也开始拓展能力圈了。

针对医药行业,她长期看好这三个方向:

(1)创新药产业链;

(2)医疗服务;

(3)高质量仿制药的龙头企业。

最近医药板块天天调整,很多朋友都在问我,医药到底还能不能行。

首先,给大家喂一颗定心丸,医药一定行,但需要等。

医药板块自从今年2月见顶后,就一直处于回调、震荡再回调的格局。

归结原因还是之前涨得太多了。

这轮医药行情启动于18年底、19年初,最终在今年2月到达最高峰。

这样一看,医药也已经涨了2年多,所以等待新一轮医药大行情的启动可能还需要时间。

所以,如果看好医药行业,不要着急,慢慢布局即可。

以下是我之前汇总的有关医药主题基金的相关文章,感兴趣的朋友可以点击粉字查看:

(2)医药主动基金经理盘点。

而对于其他板块,葛兰看好这三个投资机会:

(1)必选消费品:免疫宏观经济和外围冲击扰动,比如医药与部分食品饮料;

(2)选择消费品和服务业中,行业格局好,有定价能力的龙头公司;

(3)科技创新领域,寻找具有国际竞争力,能够实现进口替代甚至在全球产业链中占有一席之地的公司。

不过,在这次的三季报中,我觉得葛兰写得最好的是这段话:

「我们把风险分为永久性损失和暂时性调整两大类,我们认为风控的核心是要尽量避免永久性损失,这要求我们仔细甄选企业,坚守最优质的公司。

回溯股票市场长牛个股以及回顾我们在过去几年投资中所面临的市场大幅调整的考验,通过深度基本面研究,聚焦核心优质成长个股,避免永久性损失,是做好长期业绩的有效策略。」

风险有两类,像暂时性的调整,我们可以称之为回调。

只要你做投资,就要知道,回调是非常正常的。

没有只涨不跌的品种,所以遇到回调不用慌,用时间换空间即可。

但永久性损失不一样,一旦遇上可能永远也回不来了。

我举一个今天刚遇到的例子:

下午的时候,有个朋友私信我,说想让我看一只基金。

我一看,这是一只债基呀。

按理说波动不会太大,但没想到这只基三个月亏了快40%。

这明显就是踩雷了。

我简单研究了一下,发现这只基买了中资房地产公司发行的高息美元债。

这类债券属于高风险投资标的,最近都遭遇了大幅下跌。

虽然不是100%,但债基大幅暴雷后回本之路可以说是非常艰难了。

除非真的能抄底成功,否则靠着一点点的“面包屑”想要回本太难了。

可以说,这就是葛兰讲的“永久性损失”,遇上就是一个暴击。

所以,在我们投资之前一定要对你将要投出真金白银的品种反复研究,而且还要保持敬畏,尽量避免永久性损失。

当然了,关于债基,大家也不用被上面的例子吓到。

因为这只基金,它本身的定位就是买高收益债券,也就是“垃圾债”,它现在持仓中有60%以上都是无评级债券,那风险肯定很高了。

但如果你配置的是高信用等级债券,那整体风险还是可控的。

因为债券是要进行信用评级的,评级越高,说明公司实力越强,违约风险越低,相对会安全一些。

不过,信用等级高的债券,收益率也会比较低。

但如果能做到长期持有,每年拿到4%以上收益率,也比放在银行贬值香。

而且,债券配置可以称之为整体投资中的核心资产。

在投资中,我们可以采用核心-卫星策略:

这个策略主要是根据不同投资者的风险偏好,将资产分为两部分:

一部分是核心资产,在组合中占比较大,对整体投资起安全托底的决定性作用;

另一部分是卫星资产,在组合中占比相对较小,风格上更加积极灵活,以求获得超额收益。

那对于核心部分来说,适当地配置债券基金,是一个不错的选择。

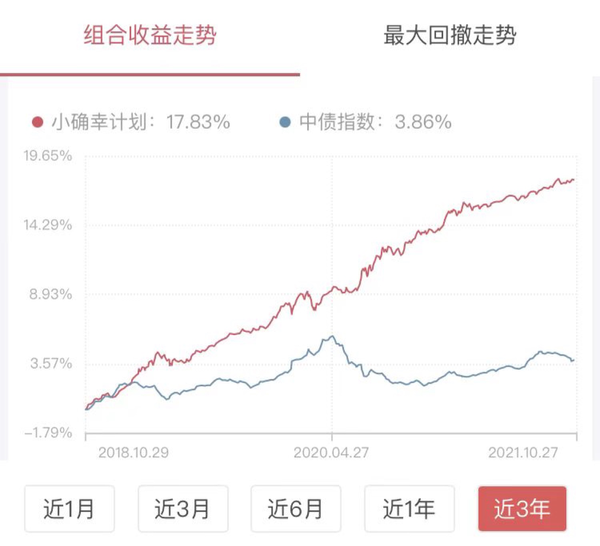

我最近就在小她里发现了一个还不错的债券基金组合——小确幸计划。

它的平均年收益是5.25%,而历史最大回撤却只有1.33%,整体的投资性价比还是不错的。

这是它近三年的收益走势情况,基本上就是一条倾斜向上的直线:

对于债基这类产品,你不用每天操心它的涨跌情况,只要定时看看就好。

但你要做好长期持有的准备,比如你只想放1、2个月,那我劝你最好还是不要买了。

所以,买债基,一个功能是做投资打底,享受稳稳的幸福;

另一个要点就是长期持有,体验资产慢慢变富的快乐。

当然了,我后期也会重点为大家挖掘一些不错的债基,比如之前说的FOF债基篇,最近有时间就会安排哦。

那今天就先这样了,明天我准备和大家聊聊赵诣和焦巍,明天再见啦~

日常碎碎念1:

10月28日,中概互联亏损18.35%

提示:本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

日常碎碎念2:

她理财 App

她理财 App

![[哭]](https://static.talicai.com/emoji/talicai/emot06.png) 我都心疼钱

我都心疼钱![[加油]](https://static.talicai.com/emoji/talicai/emot11.png)