可转债发行有哪些前兆

新债动态

仙鹤股份的鹤21转债将于12月9日上市交易。大股东持有15.6762亿元的可转债,本来20.50亿元的可转债,上市半年内流通面值不到5亿元,有机会变妖,未来可期。

永东股份、通威股份、兴业银行和风语筑的可转债申请都获得了今天的发审委会议的通过。不过永东股份需要进一步补充说明,可能会比较慢获得批复,其他的应该下周就能拿到批复了。

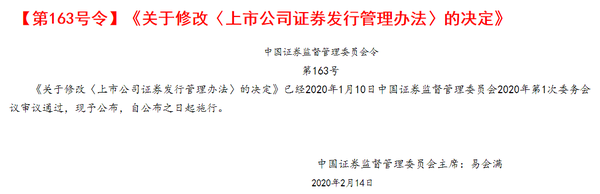

证监会给的情人节礼物

以前,证监会对上市公司发行可转债的核准批复,有效期是6个月。那真的是一段幸福的时光,上市公司拿到批文之后就尽快安排发行。买了股票等发债的,最多只需要等待半年就会。

2020年2月14日,证监会发布了修改后的《上市公司证券发行管理办法》,其中“第四十七条修改为:“自中国证监会核准发行之日起,上市公司应在十二个月内发行证券;超过十二个月未发行的,核准文件失效,须重新经中国证监会核准后方可发行。”

从此以后,可转债的批复有效期就变成12个月了,做出这个修改的原因是“方便上市公司选择发行时间窗口”。

确实是有上市公司是会考虑这个问题的,因为可转债转股就相当于上市公司按转股价增发股票,对上市公司原股东来说,这价格越高摊薄越少。但转股价不是随便定的,得跟当时股价差不多,不然转股价值太低,上市就破发,以后可转债就发不出去了。所以股价太低的时候,有些公司就拖着不发债。

有些公司可能不考虑这些问题,或者十分缺钱,拿到批文就赶紧发债了。

作为一个经常潜伏待发债公司的投资者,能早一天知道上市公司发债的进度,很大概率是能够多赚一点钱的。为此我经常关注上市公司的公告,试图从中找到一些可转债即将发行的蛛丝马迹。

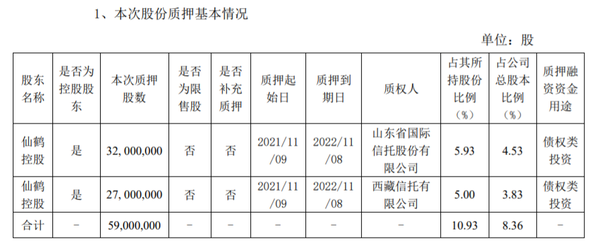

股东质押

我们知道可转债能赚钱,大股东当然也知道。而且可转债转股会稀释原股东的权益,如果大股东持股比例低,一般都会参加参加优先配售的。

但配债所需资金巨大,很多股东不一定能拿出那么多钱的。就像仙鹤股份的大股东配售了15.6762亿元可转债,谁家会有那么多闲钱啊。为了筹集资金参与可转债优先配售,不少股东会选择将自己的股票质押给证券公司或信托公司,就有钱去参加优先配售了。

大股东股权质押是需要及时通知上市公司进行公告的。这是我们最常遇到的可转债发行前兆,从历史数据看,只要大股东进行了质押,融资目的是债权类投资的,快的一般一两天就发债,慢的好像是也一个月内就发行了。

当然,不是所有的质押都是为了配债,大家一定要点开公告进去看看“质押融资资金用途”是什么,如果是比较模糊的描述,那也可以算算大概能融到多少资金,是否足够配债。一般质押股票融资能拿到所质押股票市值的50%左右。

还有一种质押担保,是上交所深交所主板上市公司才需要的(创业板科创板的不需要),就是上市公司最近一期经审计的净资产低于15亿元,发行可转债就需要提供担保,比较常见的就是大股东将自己的股票拿出来做担保,这时候也会有公告,一般也是在质押担保之后一个月内会发债。

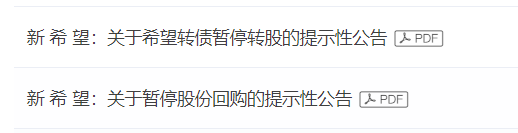

暂停回购和暂停转股

上市公司发行可转债时,股票数量必须是不变的,才能计算每股优先配售额。如果上市公司有在回购股票的,或者已经有一个可转债处于转股期,都会导致有权参与优先配售的股票数量可能变动,没法准确计算出每股优先配售额,因此需要先暂停回购股票,有可转债的需要暂停可转债的转股,这时候都是需要发布公告的。

这种情况很快就会发债的,一般在公告出来的两三天内就会发布可转债发行公告。

机关算尽太聪明

虽然,能够提前预料到上市公司快发债了,感觉挺不错的。但是,现在信息传播非常快,很快大家就都知道了,该潜伏的就都潜伏进去了,等到发行公告出来了,开盘一看:大家都拿着镰刀,韭菜呢?

机关算尽终成空,曲终人散皆是梦。

这种情况下,股票已经提前涨了,公告之后的股票的涨幅就很难让人满意,还是那种出其不意就宣布可转债发行的,公告之后涨幅会比较高。

投资有风险,入市需谨慎。本文内容仅供参考。

她理财 App

她理财 App

婶,你这些东西可以出书了,都不用捡钱,直接等出版社给你送钱

说得好像现在还有人看书一样