配债巨划算清单-20220319

前言

可转债发行流程:上市公司董事会提出预案→股东大会通过→主管部门或国资委通过(注释1)→证监会或交易所受理(注释2)→审议通过→证监会批文→发行可转债。

注释1:银行、证券、军工或国有企业,需要获得银保监会、国防科技工业局、国资委的同意批复。

注释2:沪深主板上市公司向证监会申请,创业板科创板上市公司向创业板上市委或科创板上市委申请。

因为上市公司发行可转债时,股权登记日登记在册的股东,能获得可转债的优先配售权,可转债现在很受欢迎,新债上市很能赚钱,所以整理这份表格,可以早早买入,等到发行可转债时卖给那些想要获得可转债优先配售权的,也可以参与配债。

配债潜伏等内容,参考《可转债优先配售教程》

本表格每周六更新,表格中的“可能配一手转债所需资金”是根据周五收盘价计算的。

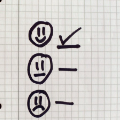

已经批复

这部分上市公司的可转债申请已经拿到证监会核准批文了,只有到了这一步,公司才可以发行可转债。公司将根据自身情况安排发行,可能很快,也可能很慢,也有少数不发行的。

成功过会

这部分上市公司的可转债申请已经获得证监会发审委或交易所上市委审议通过的了,还需要等待证监会下发核准批文。

即将上会

这部分上市公司的可转债申请即将上发审委或上市委的审核会议,能上会的,大多数都会获得通过的。一年过会几十家上百家,只有屈指可数的几家过不了。

配债巨划算

这部分是配1手债所需金额比较低的,有些还只是董事会提出预案,有些已经处于证监会发审委受理反馈中。

配1手债所需金额越低,虽然也许收益不会很高,但抗风险能力非常高。

投资有风险,入市需谨慎。本文内容仅供参考。

她理财 App

她理财 App