银行配债怎么玩?

这个月,有四个计划发行可转债的银行,进度有更新了:8月初,常熟银行拿到了证监会核准发行可转债的批文;最近,长沙银行和厦门银行发行可转债都获得了当地银保监的同意批复,接下来可以开始向证监会申请了;8月底,证监会发审委将开会审核齐鲁银行的可转债申请,如无意外会顺利通过的。

因为银行股配一手债所需的金额会明显低于其他公司,看上去很划算的样子,会有不少投资者感兴趣,所以今天就聊一聊银行股配债要看哪些因素,配还是不配?

银行转债的市场表现可以形容为“下有保底,上有封顶”,价格一般在100到130元之间。因为银行股比较难涨,只要涨上去满足强赎条件(一般是股价相对转股价涨30%),银行就会选择强赎的了,所以大多数机构对银行转债的价格预期最高就130元,超过这价格不卖,可能就一辈子都没有这么高的价格了。而且银行转债规模一般比较大,没有游资敢炒作,持仓机构又虎视眈眈想高价卖,所以银行转债价格被压制得死死的。

银行股配债因此少了很多乐趣,没有炒作,没有妖债,收益有限而操心无限。

绝大多数公司发行可转债,关于初始转股价的确定都会明确“不低于最近一期经审计的每股净资产”,A股只有年报是需要审计的,也就是不能低于最近披露的年报中的每股净资产。

如果这四家银行都能在2022年年报披露之前(最迟2023年4月30日)发行可转债,那转股价不能低于2021年的每股净资产,情况如下:

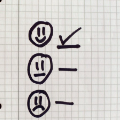

很明显,如果按照目前的股价看,常熟银行配债的安全垫最高;齐鲁银行和厦门银行安全垫很低,长沙银行直接没有配债的必要因为表现很可能像那个重庆银行。

换一种思路,如果齐鲁银行、厦门银行和长沙银行持续上涨,涨到每股净资产附近,再发行可转债,转债上市后也能涨到120元左右,股票和转债都大丰收,不过这种可能性很渺茫,齐鲁银行和厦门银行得涨35%多,长沙银行得涨75.65%,太夸张了。这种操作的不确定性太多了,涨得起来赚得盆满钵满,涨不起来就亏得一塌糊涂了。

像长沙银行这样严重低于每股净资产的,不确定性太大了,赌性坚强的人才能玩。

现在比较担心的是银行的房地产贷款问题,如果这方面不出现问题,那还可以搏一搏。不过也要看半年报先,营收和净利润的同比增速都20%以上,才比较有底。

常熟银行可以搞一搞,我现在特别怂,不敢乱买了,先设定个条件单,跌2%才会买入一点点。如果没机会,那就算了。行情不好,不太好玩呀。

大家好,我是酱婶,常驻她理财。感谢阅读,欢迎留言交流!

友情提醒:文中观点仅代表个人看法,不构成投资建议!

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App