2022/10月理财小结

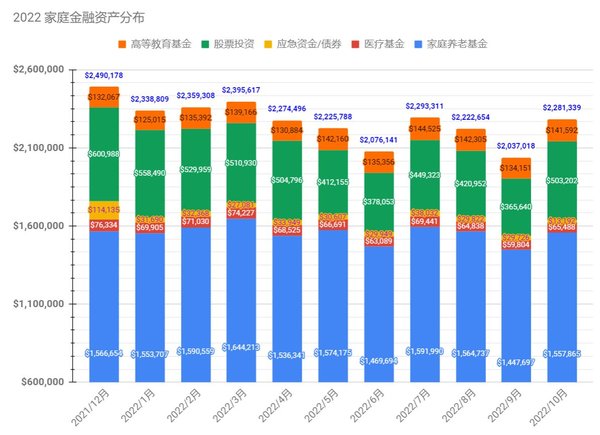

这个月年终奖发了,从8月末至今除了定投账户终于又有了主动加仓操作的机会。10月末家庭金融资产余额$2,281,339,环比9月上涨$244,321 or +12%,其中一半增幅是年终奖发后增持的个股,同期10月标普500指数涨幅+8.67%。

相对沉寂的这两个月美股的大幅波动也是在考验自己对选定的资产配置组合的风险承受能力,目前来看依然还是在按照年初的股债配比策略在执行。

由于身处硅谷高科技公司,难免不受到周围朋友们和同事有意无意谈论美科技股这轮大跌的悲观情绪影响。就拿FAANG的股票YTD年内表现来说,截止到10/29除了Apple比较坚挺这周财报后力挽狂澜以外,其余4家年内累积跌幅都在-33%以上,脸书这周财报后单日-25%的跌幅,基本上是泡沫破灭的节奏。由此可见我一直推崇的通过股债资产配置,用标普500指数或全市场指数来分散股市中行业板块风险的合理性。

----年内涨跌幅------------

- 脸书:-70.88%

- 苹果:-12.29%

- 亚马逊:-33.44%

- 奈飞:-50.71%

- 谷歌:-34.46%

---------------------------

- 标普500:-18.15%

- 纳斯达克:-31.02%

- 汇率USD/CNY:+13.74%

---------------------------

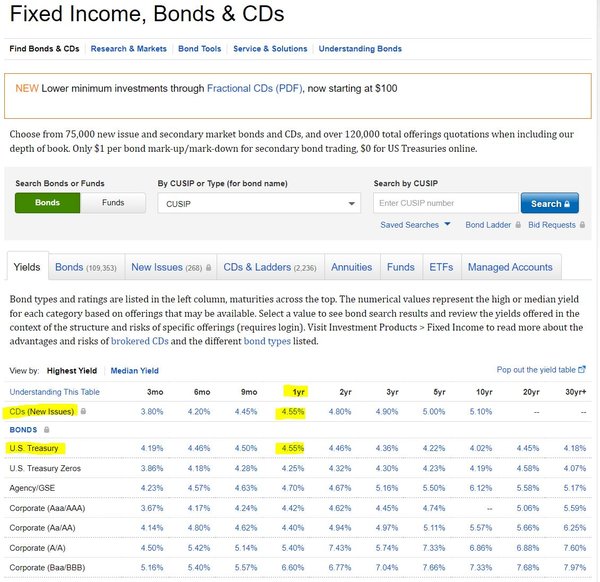

美十年期国债收益率目前达到4%,无风险收益率的攀升,对于风险资产的重新定价和资金向无风险收益产品(如美国债I Bond年化9.62%,1年期美国债收益率和定存CD利率都达到了4.55%)的持续流入,对高风险的股市而言,无论是资金层面还是高通胀和加息的经济衰退风险和企业盈利恶化,都不是什么好消息。

但我始终认为,作为相对成熟有效的美股来说,目前已知的坏消息和预期,应该已经体现在了当下的股价估值,谁也无法准确预测第二天开盘的股市走势。美股是可以做空的,如真有人能准确预测了今年的纳斯达克科技股暴跌,那么年初完全可以购买纳指做空ETF ProShares UltraPro Short QQQ (SQQQ),年内收益可达到+68.96%。我也不可能有机构投资者在市场消息和政策层面的掌控和公司研判能力,所以唯一能做的就是继续执行年初制定的股债配比和再平衡策略,毕竟当前的跌幅也在心理和风险可承受范围内(<-20%)。

另外一个对比强烈的就是汇率波动了。虽然美股标普500跌幅-18%,但如果计算美元兑人民币年内的汇率升值+13.74%,那么如果以人民币计价的话跌幅就小多了。这当然是个特例,只是想说明在各国经济周期不同步的情况下,全球化配置资产相互对冲股市和汇率大幅波动的重要性。

本月的账户主要操作:

1)换汇了20万人民币。主要是为了帮一个LG的朋友应急周转资金,也正好趁着现在>7.2的汇率相对高点换汇顺便把给双方父母的春节红包提前给发了。

2)增持了$10万的Apple个股。由于经济未来预期不稳,对主营业务相对稳定、现金流强和现金储备高的Apple还是比较看好。个人和身边朋友都一致认为,脸书的元宇宙产品线和策略混乱,家里买的Quest头盔现在也是基本吃灰,烧了$100亿美金,一年招了1万多人研发,最后肯定还不如稳健低调的Apple未来推出的VR/AR设备用户体验和生态好用,所以Apple凭借着果粉的忠实度和购买力,还是有换新赛道继续增长的潜力。

下个月LG的年终奖就要发下来了,还有好几万刀的公司股票解禁,准备卖出套现后适当做股债配比再平衡向80/20的目标靠拢。

她理财 App

她理财 App

👍

我没买标普,配了纳指,跌不少呀

确实超出了自己的10%可投资资产作为play money的规划设定 主要队友和我在财报前就认为Apple各方面数据都算是SP500里的优等生 股价波幅应该会稳一些 事实也算是蒙对了 财报公布后涨了快8% 接下来的两个月会大幅加仓指数了

牛到不行了