2023年最新待发转债清单

前言

可转债发行流程:上市公司董事会提出预案 → 股东大会通过 → 主管部门或国资委通过(注释1) → 证监会或交易所受理(注释2) → 审议通过 → 证监会批文 → 发行可转债。

注释1:银行、证券、军工或国有企业要发行可转债,需要获得银保监会、国防科技工业局、国资委的同意批复。大部分民营企业没有这个环节。

注释2:沪深主板上市公司向证监会申请,创业板科创板上市公司向创业板上市委、科创板上市委申请。

上市公司发行可转债时,股权登记日登记在册的股东,能获得可转债的优先配售权,可转债现在很受欢迎,新债上市很能赚钱,所以整理这份表格,如果很看好某个公司,可以早早买入,等到发行可转债时卖给那些想要获得可转债优先配售权的,也可以参与配债。

本表格每周六更新,表格中的“可能配一手转债所需资金”是根据周五收盘价计算的。配债需要买入股票,股价涨跌容易招致损失,投资需谨慎。

整理这份表格并不只是为了偶尔配个债,而是希望找到一些值得投资的股票。有些公司我比较感兴趣,就了解了一下,感兴趣的可以看看:

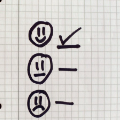

已经批复

这部分上市公司的可转债申请,已经拿到证监会核准(同意发行、同意注册)的批文了,公司可以按照自身需求安排可转债的发行了,可能很快,也可能很慢,也有极少数不发行的。

估算每股优先配售额,就是每持有1股能配到多少元债;

只配1手债可能所需股,就是只配1手债需要多少股,如果要配多手,比如5手(5000元债)就用”5000除以每股优先配售“得出所需股票数量。

含权,就是持有的股票市值可以获配债的比例,比如17%,你持有1万元这个股票,那就大概可以配到1700元债。这个比例可以让大家简单看出自己大概能配到多少元债。

其中春秋电子和精研科技,都是已经有可转债正在交易中的,如果要发行新转债,需要先把原来的转债暂停转股(会有公告),才能确定总股本,确定每股配售额,才能发行新转债。

已经审核

这部分上市公司的可转债申请,已经获得证监会发审委或交易所上市委开会审核通了,还需要等待证监会下发核准批文。根据以往经验,沪深主板上市公司在一周到一个月就能拿到批文,创业板和科创板上市公司经常需要等两三个月才拿到批文。

即将上会

这部分上市公司,表格后面有日期的,是指证监会或交易所已经有发布会议通知了,会在这个日期开会审议。表示后面显示“待定”的,是指上市公司已经发布“上会稿”了,但还要等证监会或交易所安排会议时间。一年上会的公司几百家,只有屈指可数的几家没通过,绝大部分都会顺利通过的。

巨划算清单

这部分是配1手债所需金额低于5000元的,目前只统计已经被证监会或交易所受理的。未受理的不再列入表格,因为效率高的公司很快就会提交申请并被受理,很快也就被列入这表格了,效率低的公司可能一年半载都不申请,不值得关注。

配1手债所需金额越低,虽然也许收益不会很高,但抗风险能力较高。银行股配债虽然划算,但要小心债不给力,请参考《银行配债怎么玩?》

感谢阅读,欢迎留言交流!

大家好,我是酱婶,常驻她理财。

文中观点只是个人看法,不是投资建议!

-

1楼欣然0109欣然0109

-

2楼一枚小钢镚一枚小钢镚谢谢酱婶

她理财 App

她理财 App