2023/1月理财小结: 降低投资组合风险

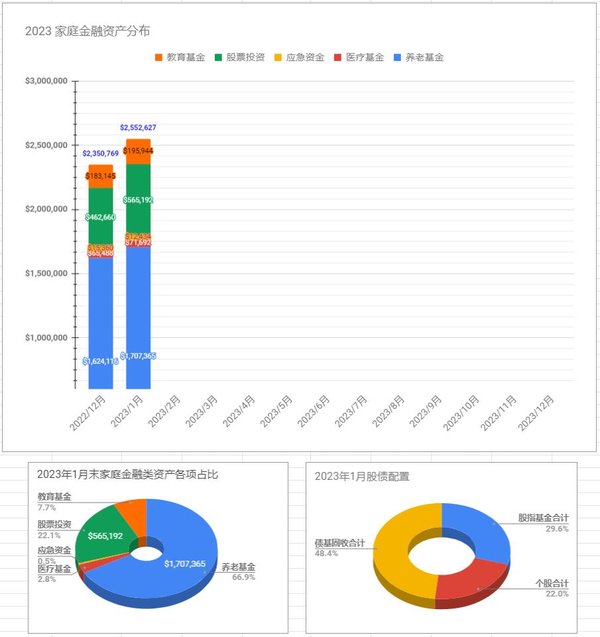

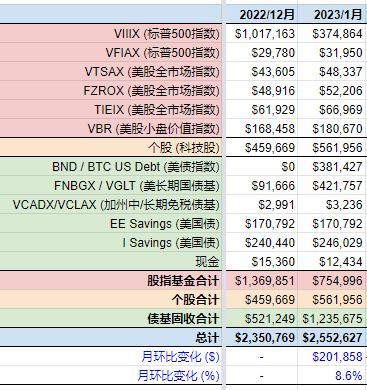

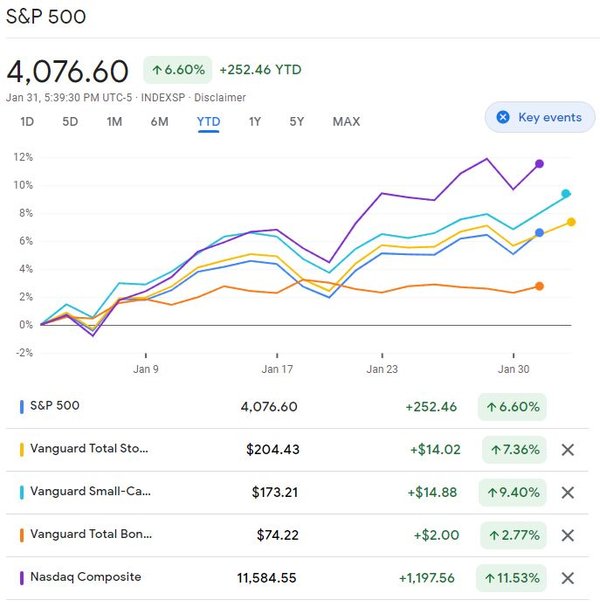

兔年大吉开门红!1月末家庭金融资产首次突破$250万,账户余额$2,552,627,环比去年末12月上涨$201,858 or +8.6%,其中有近3万是卖了公司的到期股票和工资定投贡献,同期1月标普500指数涨幅+6.6%。

美科技股在一片愁云惨淡的裁员阴霾中,竟然录得暴力反弹,1月纳斯达克上涨+11.53%,持有的两只科技股单月涨幅分别为21.2%和10.2%。而就在年三十前几天,久负盛名的两家“养老”大厂谷歌和微软分别宣布裁员1.2万和1万人,周围认识的朋友也有受到影响的。

我们家两口子所在的大厂也有基于绩效的小幅裁员,危机感陡增,也反应到了投资组合里面,把风险一步到位降低到接近股债50/50。根据未来几个月美联储加息情况和美经济危机程度,不排除到年底再逐步调整回2022投资总结里定下的70/30。

本月的账户主要操作:

1. 大幅配置了美长期国债基金和ETF

得益于美联储去年的大幅加息,美国债基金的收益率(SEC Yield)可以达到年化4%。如果下半年美国引发经济危机,目前债券市场预期的美联储未来一年内可能再度降息,那么届时长期国债基金便可能大幅上涨用来对冲美股下跌风险。

2. 置换了一部分标普500基金,用来配置了小盘价值股指数ETF -- VBR(1月上涨9.4%)

基于两点考虑,一是标普500中高市值高P/E的科技股占比过高达到25.8%,随着固定收益类产品回报提升和预期今年经济危机造成的大公司营收下降,科技股受打压和抛售的概率较大,小盘股价值股指数则可以分散风险。其次是放眼整个美股市场,投资者都在进行风格转换,从过去几年偏好高成长科技股到如今更看重现金流和低估值的价值股。作为长期持有的投资组合,配置10%的可投资资产到小盘价值股指数也是广受推荐的。

对于2023全年投资展望,目前还是保持谨慎乐观,毕竟目前美联储加息缩表的步伐还未停止,美经济衰退到何种程度和国内经济消费的恢复速度也是未知,美科技大厂第二波裁员潮的预期也在升温,令人敬畏的经济下行周期希望大家都能安然度过。

-

-

无问西东无问西东引用 @ yanyanma @ yanyanma 的话:资产配置思路清晰明了

嗯,差不多了,基本长期配置策略和股债基金ETF定型了。今年局部优化配置了些小市值价值股指和长期国债,进一步降低和分散股市风险,以后就是根据年龄和风险偏好调整比例就够了,放到年底总结再看看,最好能经历一场经济危机和复苏周期检验一下。

她理财 App

她理财 App