(纯科普不带货)理财保险的真实收益,看完就懂!

首先,本文没有产品推荐,单纯是分享一下理财险的真实收益计算问题,请放心食用![[开心]](https://static.talicai.com/emoji/talicai/emot08.png) (如增额寿 年金 教育金这类 不包含投连险,因为投连险复杂一些 这里不表~)

(如增额寿 年金 教育金这类 不包含投连险,因为投连险复杂一些 这里不表~)

主要是过年回家,帮亲戚看了一份她买了四年都没闹明白能不能领出钱的保险,按她说的话,年年交保费,想着老了有个退休金,但具体咋领,啥时候领,能领多少,能不能领,一问三不知,问业务员也是不懂...我就寻思有不少人应该和她一样,其实是不太懂的![[睡]](https://static.talicai.com/emoji/talicai/emot04.png)

首先:返还型理财保险要看清返还计算基础

作为理财类保险,返还型产品的收益就成为衡量的一个重要指标。不要被高额的返还比例、快速的返还时限所迷惑,因为无论怎样返还,我们关键是要看这款产品最终的收益率。

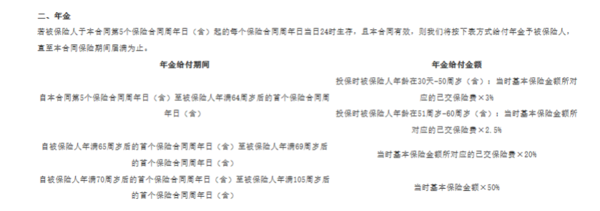

我以目前市面上的一款年金类产品为例,来为大家介绍返还型保险的实际收益率的计算,下图是该款保险产品的年金给付方式介绍:

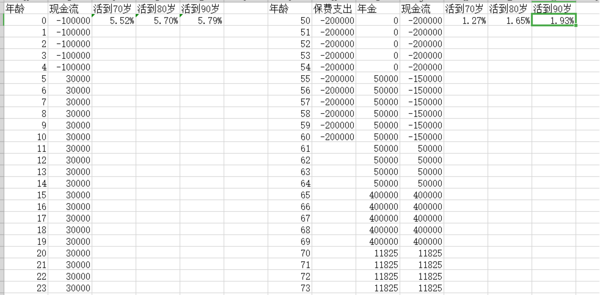

我们分别选取了两个被保险人的保单来为大家讲解:

下图右边为某男性婴儿,其选择了10年期缴费,每年缴费10万元,按照上述年金计算方法,我们可以看出,该婴儿从5岁起至64岁每年可收到年金3万元,65岁至70岁每年收到20万元祝寿金,71岁至死亡可收到103818元每年(保额为207636元)。

下图左边为某50岁男性,亦选择了10年缴费期,每年缴费20万,则55岁到64岁每年收到5万年金,65岁至70岁每年收到40万祝寿金,71岁至死亡可每年收到11825元年金(保额23650元)。

这里为大家详细讲解几个概念:

现金流入:有人给你钱就是现金流入,该案例中保险公司每年给付给被保险人的年金,祝寿金等就是被保险人的现金流入。现金流入用正数表示。

现金流出:把你兜里的钱掏出去给别人,就是现金流出,比如被保险人每年缴纳的保费。现金流出用负数表示。

现金流:就是现金流出与现金流入之和。

期数:支付的时间频率,整个计算期间要一致,前面支付保费用的是按年支付,后面领取也要是按年。

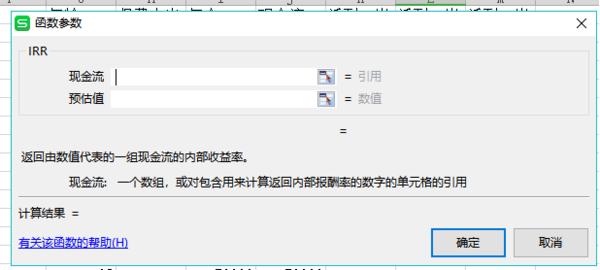

实际收益率的计算公式可以在EXCEL表中进行计算:在“公式”下的插入函数中选择IRR公式,IRR是用于计算内部收益率的公式,在“现金流”引用框内选中自己所列出的现金流,预估值可以不填写,选择确定就好。

通过计算得出,婴儿的保单实际收益率可贴近6%,即保险公司在宣传时所说的利率数字,而50岁男性的实际收益率不足2%,相当于余额宝吧也就是。

6%的宣传和2%的实际收益相比起来,是不是惊觉懂得计算IRR对于保险投资的重要性了呢?所以买了理财险,自己一定要懂得算IRR,动手去算算嘛。

实际收益率还是需要根据自己的具体情况进行测算,不要被宣传单页上的高额利率所迷惑。

另外:主要分红险+万能险账户

分红险的分红率这块,与公司的经营有关,其收益率能否提升要看公司经营,并不透明。目前有一些快返型产品将分红险与万能险账户搭配在一起,将以往单纯的将红利累计升息转入万能险账户进行投资,提升了收益,值得关注。(我看我亲戚的那款产品,就是这种形态)

但是,分红险的现金流只有在投保后才能确定,所以其投资收益率其实只能在保单进行中确定,对于投保与否没有实际价值。且一般来说,利率也不会高于银行定期存款利率。

每一个品种的收益计算不同,不可一概而论。返还型产品需要看清计算基础,分红险与万能险需要清楚公司的经营状况。

产品形态现在越来越多样,所以总结的可能不太到位,大家有啥问题可以留言 咱们一起讨论~~![[红心]](https://static.talicai.com/emoji/talicai/emot30.png)

她理财 App

她理财 App