可实现80年增值,这款产品爽歪歪啊!

本周上线的金满意足3号引起了不少财蜜的讨论,依照惯例,小秘书必然也得来一篇详细介绍。

这款产品的承保公司是我们的老熟人——弘康人寿![[得意]](https://static.talicai.com/emoji/talicai/emot07.png)

在增额终身寿险的赛道里,他们做的确实非常不错,之前的金满意足臻享版,还在售的金满意足多多版都是“实例”。

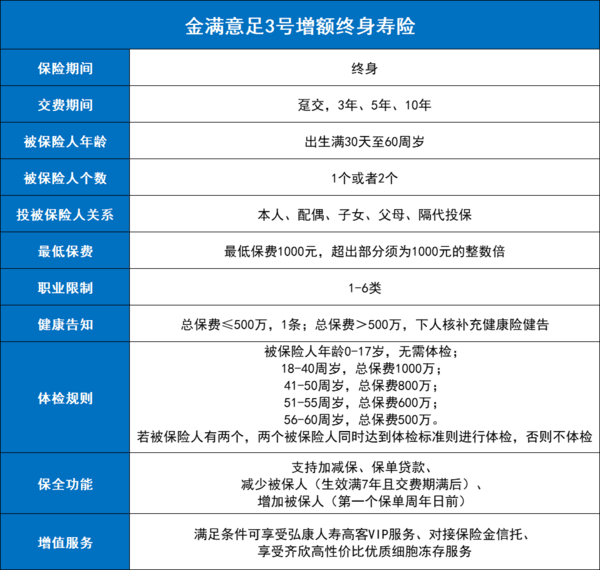

这次的3号如何?先放产品简历:

金满3号的投保规则主打的是一个宽门槛,基本都能买,最低保费1000元,隔代可投,1-6类可投,1条健康告知(总保费≤500万)。

具体说说金满意足3号的核心优势,主要3点:

核心优势1,双被保人拉长保障期限,长期增值

金满意足3号创新了双被保险人的设计,保障期限与两个被保险人寿命累计等长。

举个例子:

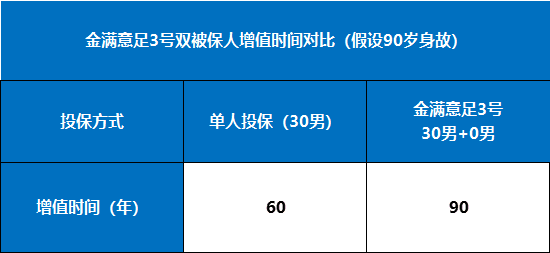

张三,30岁男性投保金满意足3号,以单人投保的形式,假如他90岁身故,保单增值的时间是60年。

如果以双被保人形式投保,将刚出生的儿子(0岁)列为第二被保人。

张三90岁时身故,儿子60岁,保单继续增值,假如儿子也是90岁身故,那么保单增值的时间就是90年。

双被保险人的设计可以让保单足足多出30年的增值时间,锁定长达90年的收益。妙得很![[拜拜]](https://static.talicai.com/emoji/talicai/emot33.png)

核心优势2,长期收益率(IRR)可超过3.47%

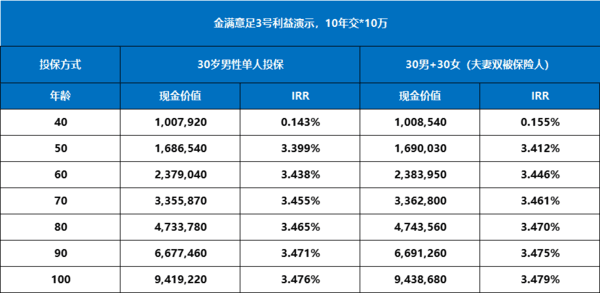

作为一款增额终身寿险,金满意足3号主打的是终身增额,身价传递的理念,长期利益可以超过复利IRR3.47%,是当下市场里第一梯队水平。

金满意足3号的利益是投保时就确定写进合同的,其IRR(内部收益率)可以通过保单现金价值变化计算出来。

上表可以明显看到长期持有金满意足3号的收益情况还是很不错的。

50岁时单人投保的现金价值是已交保费的1.68倍,双人投保达到了1.69倍,IRR达到了3.412%。

90岁时,单人投保的现金价值增长到了667.7万,IRR达到了3.471%。

双人投保的现金价值增长到了669.1万,IRR达到了3.475%,四舍五入接近3.48%,当下市场里表现很优秀了。

而且明显可以看到即使是同岁的夫妻投保,利益也是双人要比单人高,如果是亲子或者隔代,利益表现还要更好。

所以说,金满意足3号是非常适合夫妻、亲子和隔代投保的,强烈推荐以双投保被人的形式投保。

核心优势3,有效保额每年3.5%复利递增,身故保障优

不仅利益高,而且保全功能灵活,支持加减保、加/减被保险人、变更投保人和设定第二投保人。

但它始终是一份寿险,还有身故保障功能,万一去世了,也能赔一笔钱。

跟普通寿险买多少保额就赔多少不一样,金满意足3号的有效保额是逐年递增的。

更推荐以双被保险人形式投保,身故/全残有以下两种赔付情况:

1)双被保人先后身故/全残,保险金将给到后身故/全残被保人的受益人;

2)双被保人一起身故/全残,按照两人对应的身故或全残保险金两者取大,再额外给付各自受益人50%。

以双被保人为例具体看看合同里的身故赔偿金:

身故保险金一般是和有效保额挂钩的,有效保额每年按照3.5%复利递增。

而且这一点是直接写进合同的,会复利递增一辈子。

另外在灵活性上面,金满意足号还有个加分项——减少/增加被保人的功能。

增加被保人在第一个保单周年日前可以操作,减少被保人在保单生效满7年且交费期满后可以操作,单个被保人可以增加一个被保人,双被保人可以减少一个,非常灵活。

除了上述优势,金满意足3号还支持隔代投保。

双被保险人的设置可以将长辈投保的增值时间拉长,而且可以定向传承,非常实用。

比如奶奶想给孙子准备一笔学习奖金,这笔钱必须保证给到孩子,自己还有掌控权,还可以锁定很长时间的利率。

买金满意足3号,投保人是奶奶,被保人是奶奶和孙子,奶奶的身故保险金受益人指定为孙子,既可以自己掌控保单所有权,还可以锁定未来五六十年,甚至更长的利益。

具体玩法可以参照之前社区保险达人@椰子猫 的这篇:这么买才真合适!总结的比较到位!

![[红心]](https://static.talicai.com/emoji/talicai/emot30.png) 更多热门理财险产品:

更多热门理财险产品:

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App