基金长期投资的奥秘

大多数人都认同,基金是一个适合长期投资的品种。

如果资金具有长期性,那么拉长持有时间,基金净值的波动确实可以抹平,我们获得正收益的概率也会提升。

但很多人可能会以为,长期投资就是买一只基金,坚定持有/定投3年、5年、甚至10年不动摇,然后某天一看账户会得到长期投资者应有的丰厚回报。

基金的确是一种适合进行相对长期投资的产品,但长期投资绝不是对于一家基金公司、一只基金产品的简单性长期持有(除非它的业绩一直很好)。在合适的时间持有合适的基金,才是更加合适的、科学的长期投资。

在长期投资的过程中,有这4点需要密切关注。

首先,关注基金经理的动态。

基金经理也是一份职业,流动性也很高,离职是常事。今年一季度又出现了一波基金经理离职潮。如果我们是冲着原有基金经理去的,续任者的投资风格和经验与之相差甚远,就得果断更换。

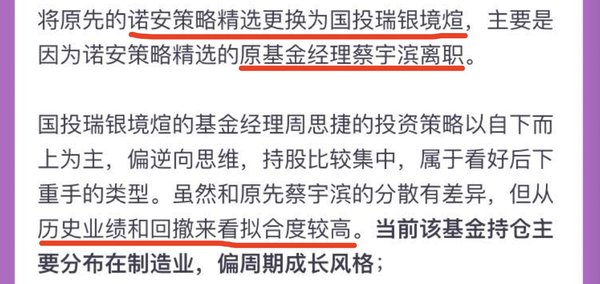

比如,一季度,全明星计划组合里的“$诺安策略精选”基金经理蔡宇滨离职了,续任者与原基金经理的风格有差异,经评估后将基金更换为了“国投瑞银境煊”,有望接棒组合中稳健增值的角色。

截图来源:全明星计划一季度报告

其次,关注基金的规模变化。

即使基金经理能力很强,业绩很厉害,但往往在出名之后规模会变大,管理难度会增加,甚至会拖累业绩。

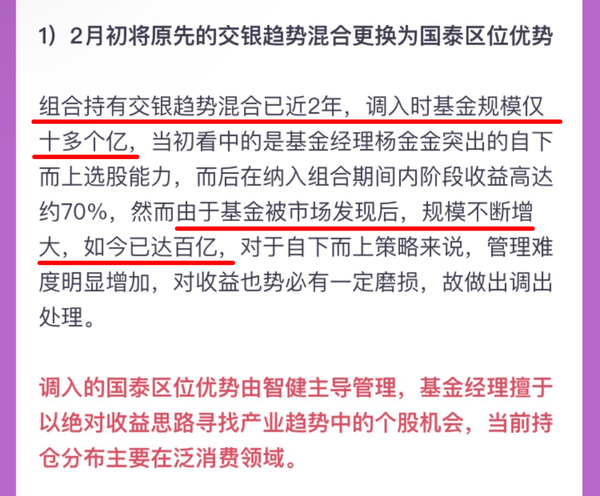

比如在全明星计划中,2年前挖掘黑马基金“交银趋势混合”时,规模还只有十多亿,纳入组合后收益高达70%,但后来因为杨金金业绩突出,规模不断增大,已达百亿,管理难度增大,做了调出处理。

截图来源:全明星计划一季度报告

第三,行业的配置/调整其实也是长期投资的一大难题。

A股的两大特征是波动大,结构分化明显,有时候分化长达一年半载,所以基金跟随行情做些结构调整是很有必要的。

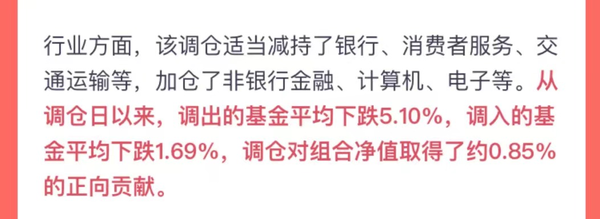

比如,大鱼计划一季度就在行业配置方面做了些结构化调整,取得了正向贡献。

截图来源:大鱼计划一季度报告

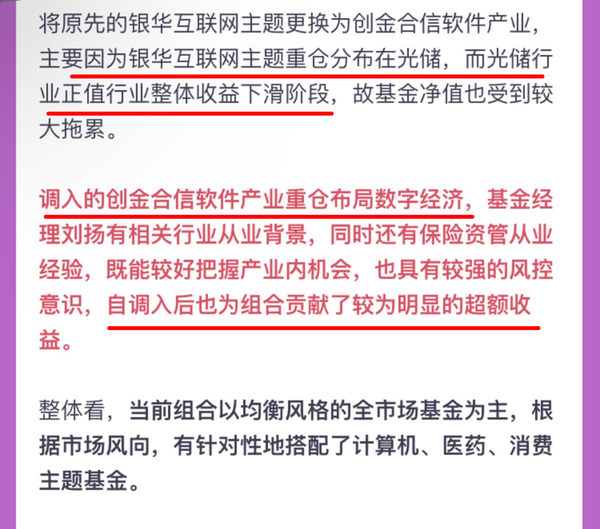

而全明星计划一季度调出光储行业,调入数字经济相关的“创金合信软件产业”,后者也成为近期贡献最大的基金。

截图来源:全明星计划一季度报告

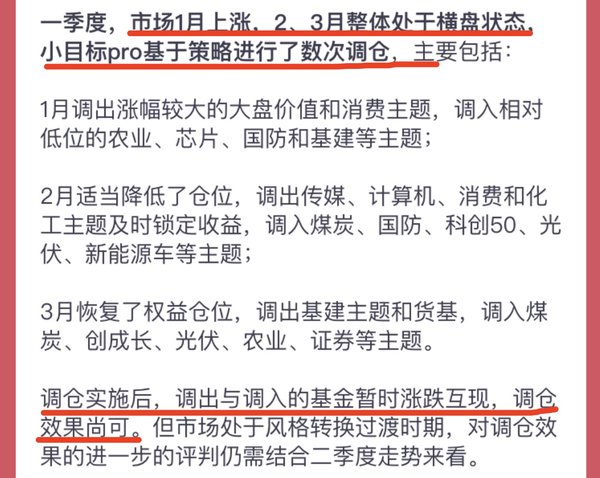

小目标聚焦在行业配置和轮动策略,一季度也对行业的配置有一定的调整,目前看效果尚可。

截图来源:小目标一季度报告

最后,长期投资也要积极进行仓位的管理,以适应不同的市场位置。

公募基金考核的是相对排名,这会使得基金经理不会轻易减仓(一旦踏空就落后了),并尽量要跟上行业的审美(比如曾经的抱团行情)。很多研究也表明,基金经理基本不会做择时。所以,寄希望基金帮我们进行仓位管理几乎不太可能,长期投资还是需要对仓位进行比较积极的管理。

仓位管理是Y计划组合的一大特色:

其一,会根据彩虹图决定投入资金的比例,并根据行情对股票类资产做一定的仓位规定。

其二,在相对高位要卖出止盈。全仓经历高位回落的体验是非常难受的。所以Y计划对所投的方向有高位止盈的安排。

(每周发车中,周二10:30至周四15:00,前往她理财-基金-Y计划跟车)

总而言之,基金组合相比单只基金,更能根据不同市场特点进行积极管理,进而提高持有体验。而基金豆的各个投顾组合会根据组合目标,在以上几个方面侧重管理,助力大家放心长期持有!

PS:各组合的季报已经出炉,大家可以前往APP持仓查看哦。

风险提示:

基金销售和投顾服务由盈米基金提供。

基金投资组合策略为其他客户创造的收益,并不构成业绩表现的保证。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。过往业绩不代表未来表现。市场有风险,投资需谨慎。投资者应自行阅读相关法律文件,自行做出投资选择。详情见《投资顾问服务风险揭示书》。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金投资组合策略为其他客户创造的收益,并不构成业绩表现保证。市场有风险,基金投资需谨慎。

本资料所引用的观点、分析是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议,也不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件,市场有风险,投资需谨慎。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App