无解的亚药转债

亚药转债基础资料

亚药转债2019年4月2日发行,规模9.65亿元,目前剩余规模9.63亿元,转股价6元。

亚药转债利率:第五年1.8%、第六年2.0%,到期税前赎回价115元(包含最后一年利息)。

无解的基本面

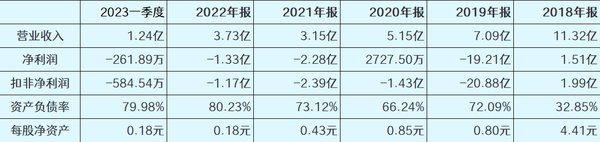

亚太药业已经连续4年扣非净利润亏损,截止到2023年3月31日,资产负债率79.98%,每股净资产仅有0.18元。

如果,公司2023年再亏损上亿,那公布年报后(大概2024年)就因为净资产为负要被ST了。这纯属假设,今年一季度营收比2022年一季度增长了80.88%,只有小额亏损,再抠抠索索一点点,就可以不亏了。维持这个势头,今年应该不用担心。

但公司负债率太高了,穷病没药医,公司经营如果不能大幅好转,债务一到期就会凉凉。

无解的回售

根据亚药转债募集说明书约定:在本次发行的可转换公司债券最后两个计息年度(2023年4月2日~2025年4月1日),如果公司股票在任何连续30个交易日的收盘价格低于当期转股价的70%时,可转换公司债券持有人有权将其持有的可转换公司债券全部或部分按面值加上当期应计利息的价格回售给公司。

亚太药业实在太穷了,害怕债主找上门,所以在亚药转债即将进入回售期的时候,他们赶紧下修了转股价。

当时情况是这样的:亚药转债价格在107元,转股价8.5元,股价4.70元。实际上公司不用担心回售,因为回售价格比市场价低5元多,谁愿意回售啊。

也许公司担心,万一碰上个土豪,非要拿钱砸死他们,每张亏5元多也要公司真金白银还钱,捉襟见肘的公司只能瑟瑟发抖跪地求饶。

为了避免被土豪逼债,公司十分心机地下修了转股价,从8.50元下修到6元,2023年4月3日生效。当时能下修到最低价4.76元,但公司只下修到6元,这个价格就足以让亚药转债躲过回售了——股价要连续30天低于转股价的70%(4.20元)才会触发回售,即使经过行情不好的一个多月,亚药转债也依然没触发回售。

无解的下修

亚太药业非常心机,4月初下修了转股价,到现在已经两次触发下修的条件,但都没有下修。

连不下修的公告都懒的发布,只在预计触发下修条件的公告中提到:若公司未在触发转股价格修正条件当日召开董事会履行审议程序及信息披露义务的,视为本次不修正转股价格。

因为现在股价只触发下修条件,没触发回售的条件,不下修谁也没办法啊。

如果股价再跌,可能触发回售了,公司就再一次下修,但不下修到底,又能蹦跶一段时间了。

无解的亚药转债

虽然亚太药业很有心机,但在绝对的压力面前,心机只能苟延残喘,亚太药业最终要面对2025年4月1日到期的亚药转债。

亚药转债,到期赎回价115元,按剩余规模9.63亿元计算,到期需要支付11.07亿元。虽然亚太药业财报显示现在有7.22亿元货币资金,不仅不够,也不能掏空所有资金去还债啊,还了就连发工资的钱都没有了。

为了避免到期还钱,亚太药业至少要在到期前让转股价值在115元左右(高于税后赎回价)直到到期,就能让大部分可转债持有人都选择转股。不管是选择下修转股价,还是持续释放利好,总之就两个方式,让转股价下去,让股价上去。

亚药转债是要到115元的,时间大概是2025年初。如果以现在的价格买入,两年赚10%左右,也还行吧。

不过,还有一年多的时间,肯定会有很多心机操作的,不要期待被善意对待,

感谢阅读,欢迎留言交流!

大家好,我是酱婶,常驻她理财。

文中观点只是个人看法,不是投资建议!

她理财 App

她理财 App

不要期待对善意对待?我理解:不要善意对待,要存一个疑问,多看、少动。亏损债还是敬而远之,最多少量玩玩,权当学习做功课。