打工人,存钱不需要理由!

今天,统计局发布了5月PMI的数据,结果很不好,评论区不少中小企业主反馈今年生意特别难做,单子少了一大半。

企业都如此,那打工人,现在手头但凡有点钱,是攒起来的多还是花出去的多?想必大家都有答案。只感受自己或者身边人,显然样本过于单一,不足以说明更大范围的情况~

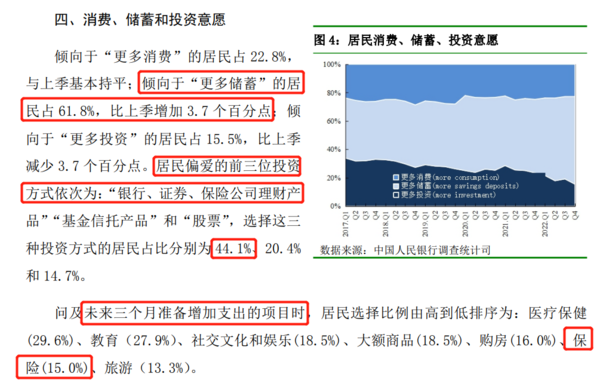

所以小秘书找来了一组数据:2022年第四季度城镇储户问卷调查报告

61.8%居民选择“更多储蓄”

保险排在居民偏爱投资前三位

未来三个月准备增加的支出,保险也赫然在列……

答案有了结果,再发问:为什么我们要攒钱?

第一个原因,是养老需要钱,而大部分人没有钱!否则前两天养老金上调政策一出来,就不会那么多人骂了....![[拥抱]](https://static.talicai.com/emoji/talicai/emot19.png) (已经2023年了,不会有人还指望养老能全靠国家吧?)

(已经2023年了,不会有人还指望养老能全靠国家吧?)

(图源自网络)

要多少钱可以养老,准备多少钱可以退休呢?

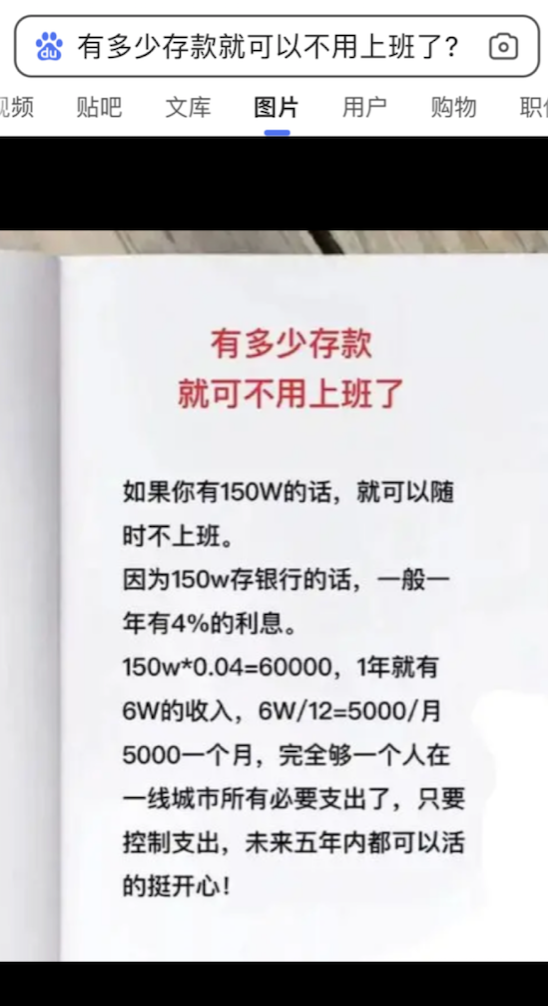

之前有个段子,说是存够150万,5年内就不用考虑上班的事儿了。

想要不工作,想退休养老,要准备足够的现金流,这是我们的共识,但多少人能拿出100万+的现金流呢?

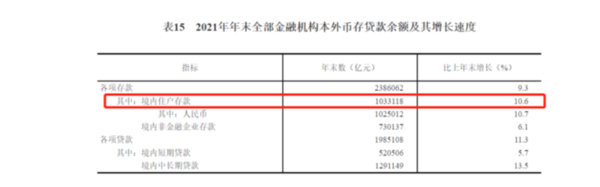

根据国家统计局2021年的存款数据,年末境内住户存款103万亿元,人均存款在7万左右。

所以说自己目前的存款不足以应对养老,是很多人需要攒钱的首要原因。

也有人认为,“虽然现在没钱但有社保养老金呀,老了也有保障,不用担心。”

但有这样的想法,主要还是对我国养老金制度的不了解,不知道老了能领多少养老金,

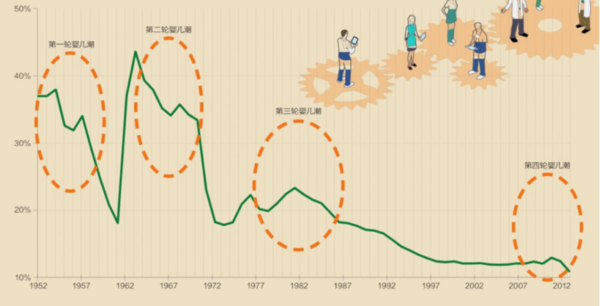

根据2020年人口普查数据,我国65岁以上老年人占比达到了28%以上,接下来建国后第二轮婴儿潮的人群进入养老阶段,老人人口数量会进一步增加。

再加上医学技术的快速发展,我国人口平均寿命延长,社会养老压力不容小觑。

每月交社保,老了能领多少钱?

养老金结余不够用是一回事,我们交了钱,预计能领多少养老金还是可以算一算的,算完就知道能不能指望它养老了。

不论是职工养老,还是居民养老,只要累计缴满15年,到了退休年龄(居民养老要求满60岁),就可以按月领取养老金。

并且发放终身,妥妥的长期现金流。

那具体能领多少钱呢?

养老金能有多少,和我们交了多少钱,当地平均工资等因素密切相关,养老金是交的越多,领的越多。

一切计算都是一个预估值而已,大家知道怎么算,有个心理预期就好。

①职工养老保险能有多少养老金?

职工养老保险计算公式是:每月领取的养老金 = 个人账户养老金 + 基础养老金

这个公式,又会涉及到几个概念:

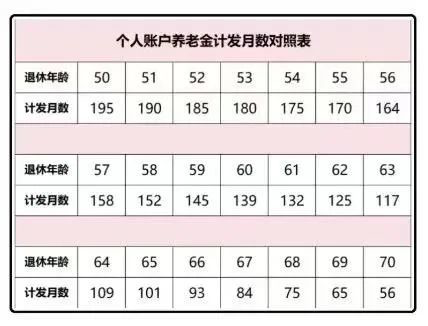

个人账户养老金 :个人之前缴纳的养老金总额 ÷ 计发月数

计发月数,根据不同的退休年龄规定了不同的月数。

这里用25岁男性,月薪5000计算的结果给大家看看具体的情况。

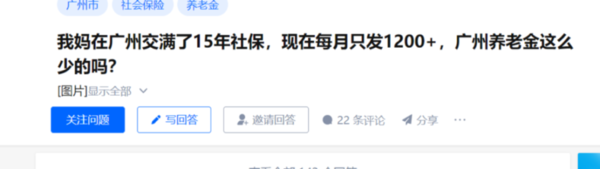

就目前在养老的老一辈来说,很多人的养老金是真不多。有广州的网友晒出妈妈的养老金,每月1000+,根本不够用。

不管是职工养老,还是居民养老,都不足以支撑我们的养老生活,得我们自己提前准备好养老的小金库。

哪类产品适合当做“小金库”?

这个小金库,它最好能把钱“锁起来”,增加取钱的难度,防止大部分的非必要消费。还必须得是风险很低的,否则确实没取出来,但是已经亏了本金,这钱攒的还不如花了呢~

当然了,作为一个还有点“野心”的攒钱人,收益也不能太低。货币基金包括银行的活期理财,年化收益率也就2%左右,而且对市场利率很敏感,继续下行是没跑了。

国债倒是很安全,但收益率也下滑的厉害,现在5年期的收益率也只有3.57%。虽然能锁利,但是最长也就所定未来5年的3.57%,5年后呢?

能强制储蓄+低/无风险+锁定长期利率+收益还不能太低……

这些要素都凑在一起,感觉又绕到了“收益-风险-流动性”这个“不可能三角”上。

不过如果我们把挑选工具的思路从熟悉的投资品中转移到保险产品里,说不定能发现些宝藏。

所以还是回到了前文的第一组数据:保险排在居民偏爱投资前三位。

保险种类有很多,这里我们说的工具是储蓄型保险,这类产品的最大优势就是:本金安全,现金价值确定,可锁定长期收益。

更具体一点,就是一个“小金库”——金满意足典藏版。

金满意足典藏版最低每年1万元(可以根据预算进行调配)就可以上车,享受复利。

它有3大优势:

①收益高返本快,全周期均衡高现价

②投保门槛宽

③保全功能强

金满意足典藏版就是可以这么灵活DIY的产品,还在苦恼打工人如何存钱的姐妹,赶快Get起来吧~![[得意]](https://static.talicai.com/emoji/talicai/emot07.png)

全面下调利率时代即将来临,最近很多储蓄险都已经下架了,我随便列几个:

5月24日 大家养老鑫享如意养老年金下架

5月29日 信泰如意鑫享养老年金、如意颐享养老年金、如意享(七金版)养老年金下架

5月31日 中意永续我爱终身寿险下架

.....

各家保险公司正在积极做产品部署,任何在售的产品随时会面临下架风险。所以如果对储蓄险感兴趣,想上车的,得抓紧时间了!!![[红心]](https://static.talicai.com/emoji/talicai/emot30.png)

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App