现在存钱以后花,年金和终身寿选哪个?

有财蜜私信问:

养老,为什么不买养老年金?终身寿和年金险哪个更适合作为养老准备金?

好问题!

两者我其实都有买,4.025%的相伴一生是年金,3.5%的金满意足臻享版是终身寿~当然现在这俩都莫有了...

前段时间看到延迟退休的消息,本社畜真的不想60多了还在工作,所以更加坚定要提早为自己不工作还有钱拿做准备。

适合作为养老的产品,我认为一定是0风险、100%兑付、不能亏损。

年金险、终身寿以上要求都可以满足,很适合作为现金流规划工具,来实现我们的养老计划。

年金险是我们先每年给保险公司保费,到了约定领取的时间,保险公司会每年给我们发钱。

终身寿和定期寿险一样,保险责任是身故全残。但我们买终身寿,肯定不是图它的身故伤残保障,而是看重现金价值。

现金价值,简单理解就是退保可以拿到的钱。

终身寿现金价值很高,并且可以通过部分退保和全部退保随时取出使用。

减保没有时间和金额限制,只要保单的现金价值不为0,任何时候都可以取钱。

以金满意足典藏版增额终身寿的现金价值举例:

30岁女性,投保多多版,每年缴费1万元,缴费10年,共缴纳保费10万元。

缴完10年保费后,次年开始回本;

70岁时,现金价值33.5万;

100岁时,现金价值94.2万;

长寿活到103岁,现金价值已超100万。

年金险和终身寿都属于储蓄型保险,它们的共同优势:现金价值确定,锁定长期收益。

年金险在投保时,我们可以根据不同领取时间、不同身故时间,测算出对应的收益率。

终身寿减保取现的收益率,也可以根据取现金额和剩余现金价值来计算。

年金险和增额终身寿险的现金价值是写在合同里的,现金价值不会受到经济环境的影响。

哪怕我们真的进入了负利率时代,金融危机爆发n次,也不会影响它们的收益。

年金险和终身寿险,应该选择哪一个呢?

柚子茶从领取、收益、身故三个方面来做个对比。

1、领取方式

年金险固定领取,投保时已约定好从什么时候开始拿钱、拿多少钱。

终身寿险,领取非常灵活,什么时候领钱,领多少钱,自己说了算。

年金险纪律性强,专款专用;终身寿灵活性好,随用随取。

2、收益计算

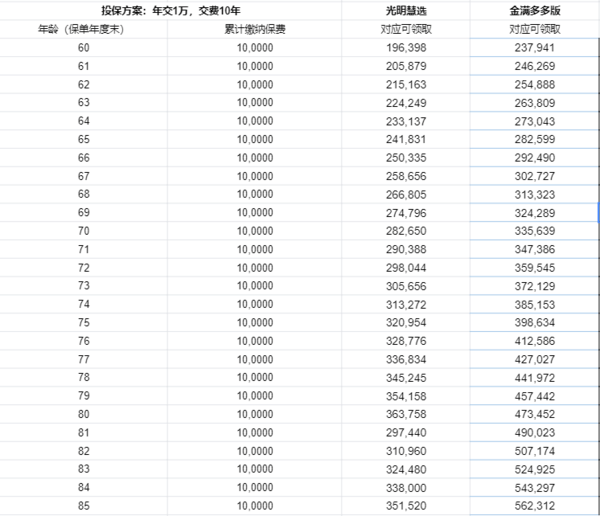

用金满典藏版和光明慧选做个对比。

30岁女性,年缴保费1万,缴费10年,从60岁开始领取。

每年现金价值如下:

金满多多版,推荐10年缴费期以上,10年缴费收益有优势,保单第20年,IRR可达3.4%,此后一直增长,最高可接近3.48%。

光明慧选,定期领取80岁的时候收益能达基本都在3.76%,活的越久领的越多,收益也越高。

家族有长寿基因的选择这两款都合适,到后期每年领取金额增长非常快。

3、身故责任

终身寿险,不管何时身故都会有身故保险金。

部分年金险,开始领取年金后不再有身故保障。

这类年金险一般会有保证领取期限,比如光明慧选保证领取20年。

投保慧选,60岁开始领取。

假如61岁身故了,只领取了1年的年金,那么保险公司会把剩余19年应该领取的年金给受益人。

如果是86岁身故,已过保证领取期间,保险公司不再赔付身故保险金

之前算年金收益时,是按照到了年龄退保来计算。

85岁没有退保,想着领到90岁再退;结果86岁身故,按条款规定保险公司是不赔付身故保险金的。

正常情况下办理退保是需要投保人申请,投保人身故后保单能不能办理退保还需要看到时候保险公司的规定。也就是说保证领取期间后身故,现金价值可能会拿不到。

何时退保,及时止盈,对我们是个挑战。

总结一下:

自制力不太好,需要强制储蓄,懒得操作减保,就想以后每年按时拿钱,能够及时止盈的,选择年金险。

自制力好,不需要强制也能专款专用,既想为养老做准备,又担心以后有突发情况需要立马用钱,需要一个安全稳定收益还行能长期存钱的地方,选终身寿。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App