顶流基金经理:那些年我们一起踩过的“坑”

Hi,大家好,我是可乐,主要在这里跟大家唠一唠基金圈的那些事儿。

在基金圈,有那么一小撮人,业绩暴涨的时候,他们又是哥,又是姐的;业绩“扑街”的时候,各种动物称谓接踵而至。明星基金经理也是人,行情不看人,也会偶尔踩“坑"。今天跟大家盘点一下二季度明星基金经理们都踩了哪些“坑"。

基金二季报已悉数披露完毕,可乐认为,从收益上看,大家都挺难的。

根据统计,受二季度股票市场持续调整影响,基金整体亏损达2200亿,万得偏股混合型基金指数二季度也是亏损状态,阶段下跌3.91%。

注:偏股混合型基金指数(885001)是wind基金指数分类体系中的投资类型指数,该指数选取市场上所有偏股混合型基金构成,能够相对较好反映全市场偏股混合型基金收益表现的平均水平。

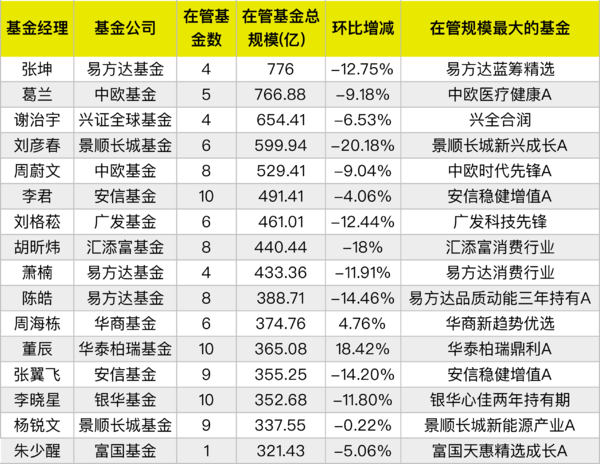

不少顶流基金也遭遇了业绩下滑、规模骤减的双杀水逆。以下是截至二季度在管规模300亿元以上的基金经理规模变动情况:

很明显,多数顶流们的规模都减少了。其中环比降幅最大的是刘彦春,降幅第二的是胡昕伟,第三是陈皓;还有大家熟知的坤坤、兰兰,也缩水了10%左右。

那么,他们现在都在想什么?怎么看市场?对未来有什么打算?

可乐挑了几个比较典型的基金经理,从他们二季报的内容来展开说说。

刘彦春:头铁,继续硬抗

春春的高光时刻大约在2017到2020年,当年重仓白酒、医药的他,恰逢“喝酒吃药”行情的鼎盛期,净值、规模都涨势喜人,2021年中在管规模一度高达1163.01亿元,问鼎彼时基金市场三大“千亿顶流”之一。

可是,风水轮流转,随着抱团股瓦解,他的净值也开始大幅回撤,景顺长城绩优成长近两年跌幅高达将近40%,可以说是真·名不符实。

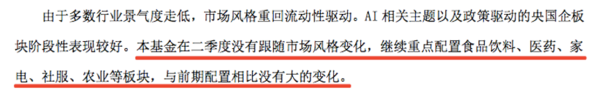

不过,以目前在管规模最大的$景顺长城新兴成长的二季报表述来看,刘彦春还在坚守。

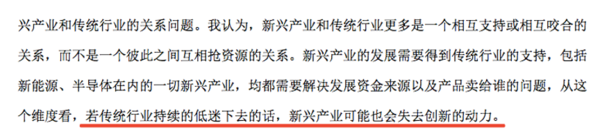

并且,有点认为“若我不太好”,那“你们可能也不会特别好”的意思。

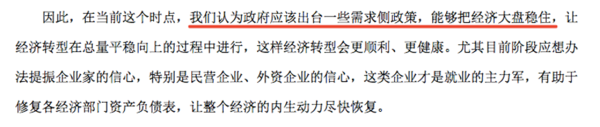

同时,也和业内各位大佬一样,在呼吁政策。

并表达了继续头铁不调仓的打算。

其实这种“死磕”也可以视作是一种风格不漂移,客观来讲,任何资产价格的走势都是均值回归,涨多了跌、跌多了涨是必然规律。只是眼前的经济环境不是特好,春春手里这些重仓标的想重归当年那种稳稳的上升通道,或许还需要一些时间。

胡昕伟:看好、坚信、着眼中长期

降幅排名第二的胡昕伟,汇添富的消费投资领军人物,二季度在管规模下降18%,主要原因还是,跌破了大家的心理防线。

客观说,消费今年是拉垮,尤其是二季度,消费ETF(510150)跌幅高达-9.42%,可是,消费大佬胡昕伟的主动操作并没有减少亏损,反而比被动指数跌得还多,以在管规模最大的$汇添富消费行业为例,二季度下跌14.12%,比基准多跌了近5个点。应该不少投资者有点扛不住了,赎回先缓缓再说。

在二季报中,胡昕伟先是表达了“我也知道消费今年不太行”,然后也表示“依然看好后面的恢复发展”,最后说了说仓位的调整,加了些美容护理、家电之类。虽然比较制式,但也是中肯的。

从他的持仓披露来看,二季度加仓了山西汾酒、海尔智家、古井贡酒、安井食品、珀莱雅,减仓茅五泸,并且啤酒龙头(青岛啤酒)和二线白酒代表(舍得酒业)成为二季度新进前十大重仓股。

毕竟受限消费主题,再加上规模太大和偏大盘的投资风格,使得他基本还是在那些龙头消费股中周旋,腾挪空间不大。目前来看,短期内消费还是不太乐观,可能胡昕伟还得再熬一熬。

易方达三剑客:陈皓、张坤、萧楠,悲喜相通也不同

可乐总结后,发现这三位大佬有不少相似之处:

出道时间都差不多,任职时间都是10年多一点;

近二年业绩都不太好看,基本都-20%起跳;

在管里都有三年期产品;

以及,今年二季度,规模都下降不少。

当然,他们在投资上也各有差别:

陈皓近年的绝对收益,比张坤和萧楠好一些,在管产品近两年的平均收益约-20%,比同期的张坤和萧楠差不多少跌6-7个点。但他的回撤控制一般,任职期间最大回撤高达50%以上。产品基本都是全行业择股,有左侧布局偏好;

张坤大家应该很熟悉了,常处于基金圈舆论的风口浪尖,张坤的代表产品易方达蓝筹精选在二季度跌了近11%,排名在同类里属于垫底。不过有一说一,这次的二季报倒是难得的走心,对于过去三年产品的跌跌不休,张坤也知道是估值在“还债”,只是没想到还了这么多。

即便如此,张坤对持仓还是挺有信心的,毕竟已经跌到这个位置了,悲观情绪已经price in,未来可期。

另外,张坤的三年期产品前不久刚满期打开,打开当日净值微盈,其实这种盈亏附近是最容易被赎回的,但从产品季报披露看,打开后的半个月赎回量不到十分之一,看来粉丝们还是愿意再给IKUN一些时间。这三年核心资产浮浮沉沉,现又从头再来,说不定能再次高光呢?

再加上IKUN也是有在跟市场的,二季度在$易方达亚洲精选里加仓台积电,甚至还有一些韩国的电子板块标的,可见他是有在努力拓圈的。

至于萧楠,同为三剑客之一,他的持仓范围就窄了不少,基本以白酒为圆心,以消费为半径,在这个圈里打转。代表作$易方达消费行业二季度跌了10%+,同类倒数,前五大重仓依旧是白酒们,整体变动不大。萧楠的二季报里先是认了个错,但有效信息并不多。

综合来看,这些“水逆”的顶流们大都符合以下情况:

没参与今年TMT和中特估等热点+坚守的价值大盘一直再跌,导致投资者或出于止损、或出于失望而操作赎回,但顶流们还是愿意继续坚守自己的投资风格,等待市场再次均衡。

如今的几百亿顶流基金经理们,大部分是受益于前几年的核心资产(白酒、医药等)、赛道(新能源等)这些板块大热行情,使得规模不断长大。

可市场向来风水轮流转,近两年这些板块都不灵了,反而是中小市值风格更占优一些,所以那些船小好调头的小基金,表现更优一些。很多普通投资者可能思维转变没那么快,在买基金时还是“唯名”“唯大”的话,就容易陷入阶段亏损的emo之中。

任何一种投资策略或风格,都难以持续称霸市场,每种策略有不同的适用场景,再加上每个人的风险和投资偏好都不同,所以,即便是在“想赚钱”这同一个目标下,不同投资者的基金组合和交易方式都可能不同。

可乐认为,如何将市场、产品、自身需求三者更好地匹配,是每位投资者需要持续学习和摸索的问题。

-

金组合PLUS金组合PLUS引用 @ 二小姐不乖 @ 二小姐不乖 的话:所以“买基金就是买基金经理”是不是个伪命题

这个看你怎么看待了,再优秀的基金经理也很难一直表现优异,不然为啥一会“菜狗”,一会“蔡神”呢。

她理财 App

她理财 App