“不划算”的年金险!

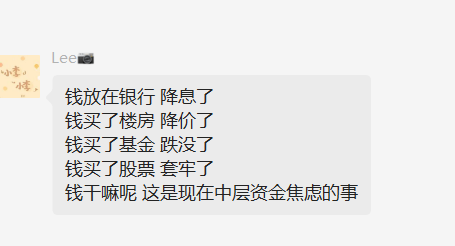

不知道市场还要在地板上消磨多久,反正这几年,投资折损的钱几乎把前两年所有额外收入都吃掉了,不想多说....余额宝,银行存款,固收理财收益降得,都差直说要白用你钱了,房子更是不能提,一不小心爆个雷,直接打水漂.....

我也买理财、也炒股、也在基金定投着,前两年也搞过一波P2P,不幸中的万幸是,都按期回款了,但我的朋友直接被卷走了大几十万...

如今,我把现有的流动资金都清算了遍,这年头想找到一个收益还行,又安全稳定的投资渠道,别提有多困难了。

其实我的目标也很简单,就是不被花掉,得守住才行,被市场虐过N多次后,不追求所谓的高回报了,稳健安全才是第一。

因为我并不想成为一茬茬的韭菜,被反复收割。

思来想去,除了国债和银行存款产品,也只有年金险和增额终身寿险,敢说自己可以保证本金的安全了。

这里的安全不是指短期的安全,而是指不论在什么经济周期内,都能够保持稳定、持续、长期的收益。

不瞒各位财蜜,早几年,我打死也不会想到把钱“存”年金险里,这种保险又没有保障功能,收益率又一般,买少了没意义,买多了又占用大量的资金,流动性又差,简直是反人性的产品。

没想到,这么快,我就打脸了。

但人的需求是会改变的,不同人生阶段,需要考虑的问题不一样,立场也会随着改变。很多东西在过去是一种理解模式,到了未来各种变数加入,理解模式一定会改变。

年金险和增额终身寿险没有我们想像的那么好,也没有我们想像的那么坏。

它们都是一种安全、稳定,且有纪律性的投资,是解决长期现金流无法替代的金融工具。

首先,保险公司的安全性甚至要高于银行。

它的钱可都是国民的储蓄和养老钱,如果这笔钱“没了”,会对国际的稳定性造成毁灭性的打击。

而且国内保险业监管非常严格,有保险法、保险保障基金、再保险公司等多重保障,想跑路是绝对不可能的。

其次,稳定。

年金险与其他的金融产品最大的不同就在于拥有“预定利率”。

它是精算师在设计产品和定价时,假设的一个保单的年收益率;是固定的,且长期不受外部利率影响,因为所有的利益都是白纸黑字写进了合同。

90年代初期,国内寿险公司的预定利率普遍很高,最高的能到8.8%。这个水平现在高得惊人,但当时被老百姓各种嫌弃:

“我存银行利息(最高曾达12%)比你高得多,凭什么把钱放到你保险公司几十年?你们是不是想钱想疯了?”

殊不知接下去的几年存款利率出现了滑铁卢,一路从10%跌到了1.5%,各种理财产品的收益暴跌,而唯独8%复利的年金保险收益坚挺。

当年鬼使神差买了这类很“亏”的保险,现在真的半夜会笑醒吧~

然而,现在年金险的固定预定利率最高也就到3.5%了(之前还是4.025%)。不过按照利率的趋势,现在的利率也肯定比以后高,早点上车占坑,说不定以后偷着乐的就是自己。

最后,有纪律性。

一方面你得按时缴费,强制有序地进行储蓄,每年买多少有规划的;另一方面是领取方式,到时钱给谁,什么时候给,给多少,也都有数。

总之,我可以把赚到的钱,稳定存下来,留给未来的自己和子女。

如果说储蓄拥有最好的流动性,投资有最高的预期收益,那保险最大的优点就是稀缺的确定性了。

金融市场中收益与风险永远成正比,鱼与熊掌不可兼得,年金和股票在收益上当然没什么可比性。

但当有部分资金分配到年金中,会发现买股票更有底气了、更拿得住了(比如我),因为无论股票是亏是盈,未来每年都会有确定的现金流在,生活也有一条很安全的底线在。

不过年金险并不适合所有人,买前有两个前提,一是:家庭的基础保障(重疾、医疗、意外、寿险等)已经配齐;二是,用短期不会用到的闲钱定期投入。

如果有宝宝了,想提前规划给孩子存钱,可以适当买些教育金,这笔钱,可以伴随孩子的一生,而且有源源不断的现金流。

我一个同事,给她半岁的女儿配置完重疾+医疗+意外基础保障后,毫不犹豫给她买了份金智启航教育金。(当然这个已经停售了)

听她说,买的是【大学教育金】,年交5万,连续交3年,一共交15万,买到的额度是251650元。

孩子18-21岁时,每年都能拿总保费*20%,也就是3万,可以交学费、当生活费,4年一共拿到手12万。

等女儿30岁时,还能一次性拿到手251650元的满期金,可以用来补贴家用或是做自己安排。

买这份教育金,孩子能拿12万+25万=37万,比交的钱多了差不多2.5倍。

而如果想体面养老,可以考虑养老金。比如龙抬头2.0养老年金,一生是一个漫长的消费过程,25岁-60岁大概就是咱们赚钱的时间,也就35年。当然这是最好情况,35岁直接优化了,那剩下几十年就打零工了![[抠鼻子]](https://static.talicai.com/emoji/talicai/emot01.png)

赚钱只有一阵子,而花钱却是一辈子的。按照现在的物价水平,要是退休了,光靠那点退休金,还想安享晚年?难了。

最后,如果不会理财,战胜不了追涨杀跌的人性,年金险是最笨的方法。

它能把散乱的钱,变得茁壮并有规律的使用;从而在人生每个重要阶段,获得资金保障,一方面保值增值,另一方面锁定资金,来获得一个保证,保证未来的刚性需求妥妥的兑现。

投资上,别在高不成低不就了,股票基金既然赚不得钱,为啥还瞧不上年金险呢~![[落寞]](https://static.talicai.com/emoji/talicai/emot36.png)

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App