实践过了,「条件单」真的有用!

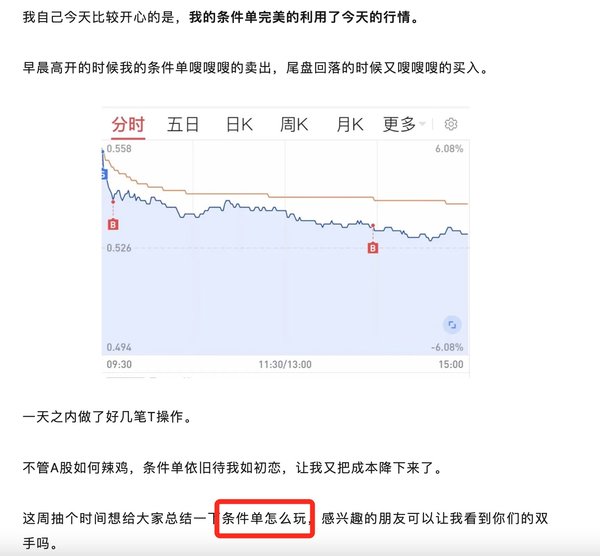

上周,丸子说条件单完美地利用了行情:

今天终于把条件单的干货贴整理完成了,这就给大家安排上!

这一次我也不是口头说说而已,而是经过了实际操作发现,条件单真的有用。

我自己是从今年四月份开始实践的,将自己的账户当成了一个试验田,看看网格交易中有什么雷点。

如今四个月过去了,我试验的4只ETF,都成功降低了成本。

所以,我觉得现在也是时候来聊聊网格交易这个话题了。

因为这篇帖子属于干货贴,所以文章会比较长,建议还是收藏下来,等用到的时候再拿出来看。

网格交易,AKA懒人神器。

为什么这么说呢?

因为只要你设置好条件单后,后面就是机器帮你交易,像我们打工人,很难说一天从九点半到三点一直盯盘。

有了网格交易,就可以让打工人解放双手,让资金自己赚钱。

一,什么是网格交易?

简单说,网格交易就是用行情的波动来赚钱。

在每一次震荡形成的上下价差区间里进行低买高卖,价格下跌时分档买入,价格上涨时分档卖出,通过反复操作降低持仓成本,赚取利润。

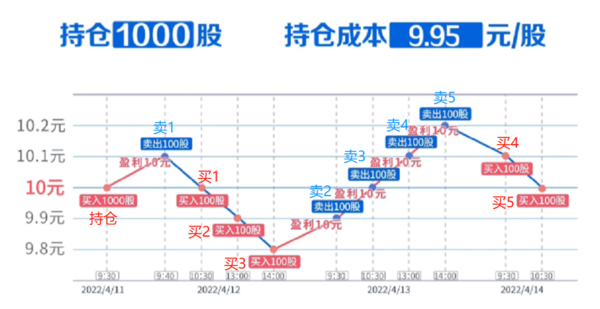

定义读起来有些枯燥,丸子给大家举一个例子:

比如刚开始的时候,我用10元的价格买入了某只股票1000股作为底仓。

然后,开始设定一个网格交易:0.1元的网格,交易单位为100股。

简单的说,股价每上涨0.1元,卖出100股;每下跌0.1元,买入100股,设置完之后系统自动执行委托。

从图中可以看出:

1,系统随着股份波动自动做了10笔交易,其中卖1与买1、买2与卖3、买3与卖2、卖4与买5及卖5与买4配对形成一笔盈利10元的操作。

2,本轮交易股价从10元开始,经过波动又回到10元,如果持仓不动,收益为零。

而通过网格交易,丸子的持仓成本不断降低,在不考虑手续费的情况下,持仓成本不断降低,由10元降低到了9.95元/股,也就盈利了50元。

二,实操篇:如何参与网格交易

现在很多家证券有网格交易的功能,我以「银河证券」来给大家简单演示下具体的操作流程。

ps:银河支持同花顺操作,所以我直接以同花顺的界面进行演示,其他app同理;

首先,把银河证券登陆到同花顺app中,打开交易-条件单:

然后,点击新建条件单-网格条件单

之后,就可以输入指标开始创建网格了。

第一步,选择监控标的

适合进行网格交易的标的主要具备这四个特征:

1,走势为横盘震荡;

2,交易量活跃;

3,振幅越高波动越大,越适合网格交易;

4,交易成本低的投资品种。

所以,ETF天生的特性让它适合做网格交易。

我用「沪深300ETF」为例,给大家演示一下全部操作流程。(此标的仅做举例,不带有任何推荐成分)

第二步:监控条件,选择「网格-到价触发」

1,价格区间,是指网格运行的有效范围

如果单边委托价格超出区间,则该方向委托不再执行,直至该方向委托价格回到区间内,另一方委托则正常执行;若双边委托价格都超出区间,则网格条件单失效。

我一般会直接设置一段时间内的最高点和最低点,比如「沪深300ETF」在最近一年的最高点是2.13,最低点价格是1.659。

所以,价格区间就可以去近似值,设定在1.6-2.2之间。

当低于1.6元,基本上破了近三年的低点,就需要复盘是不是当前的市场有一些黑天鹅利空。

当高于2.2元,超过了最近一年的高点,打破了近一年的震荡格局,可能就意味着新的向上趋势开启了。

总之,通过设置价格区间,可以很好地避免单边、极端行情。

2,初始基准价,是指网格交易第一次运行的参照价格。

主要有两个选择,一个是最新价;一个是持仓成本价。

像那种深度套牢的,当前价格对应持仓成本差距比较大,那还是选择最新价吧,否则创建好网格很长时间,也到达不了触发价,白白浪费震荡行情。

第二步:设置网格大小:按比例/按价格

也就是,打算上涨和下跌多少时进行卖出和买入交易,大小可以按百分比设置也可以按金额设置。我一般是按照“按比例”进行选择。

如果想交易频繁,比例就设置的小一点,比如2%;如果格子拉的大一些,比例就设置的大一点,比如5%。

设置比例这一步,主要参考两个因素:一个要覆盖交易成本,另一个是标的的弹性。

因为如果设置的涨跌比例太大,标的波动又较小,那可能很长时间也触发不了委托;要是比例太小,每次交易的收益,可能不够覆盖交易成本。

第三步,委托单怎么设置?

现在,买入和卖出价格都可以按照五档价格进行设置,分别是买一到买五,卖一到卖五。

卖一到卖五,越靠前,价格越低,也就是卖出的时候,价格越低,成交的速度越快。

买一到买五,越靠前,价格越高,也就是说买入的时候,价格越高,成交的速度越快。

想要更容易成交,可以把买入价格设为“卖一价”,卖出价格设为“买一价”。

第四步,委托股数:每次交易的成交数量

考虑一下最极端的例子,如果该标的单边下跌,可能会持续买入,这时最多想买入多少金额呢。

其中一半用来提前买入底仓,另一半用来做网格。

买入底仓的原因是:大部分ETF是T+1交易的,即当天买入ETF当天无法卖出,所以需要至少提前一天买好ETF做为底仓。

考虑好了能接受的最大持仓,就可以计算出单笔委托数量。

同时还可以开启倍数委托后,举个例子:

你设置的是每上涨3%卖出100股及每下跌3%买入100股。当价格波动较大,比如当天涨幅达到10%时,此时股价跨越了3个网格(10%除以3%,向下取整 ,委托数量就是300股)。

第五步,设置条件单的有效期,就是网格交易的有效周期。

可以选择30天,是按照自然日进行计算;过期前,还可以进行延期。

三,网格交易的注意事项

1,网格交易最适合震荡行情。

在单边上涨或单边下跌的行情中会出现失效的情况。

单边上涨行情中,容易一直触发向上卖出的指令,导致将底仓卖飞,造成因底仓减少而收益减少的情况。

反之单边下跌行情中,容易越跌越买直到将做网格的钱全部用完。

2,网格交易适用于交易费用低廉的标的,如ETF。

像我自己之前买入的恒生科技ETF深度套牢,我就利用网格把成本降了下来。

前段时间标的上涨的时候,网格又帮我自动减仓了三分之一。

的确比自己盯盘要省心一些。以上就是ETF条件单的干货贴了,有什么问题可以在评论区留言~

如果共性问题多,我后面再给大家出一个答疑解惑文章。

「丸子日报」(2023/9/6版):

中概及其亲戚们的最新进展

中概互联亏损-18.75%;恒生科技-3.03%

提示:本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

她理财 App

她理财 App

写的真的很具体,很具有实操性,谢谢😊