又一顶流大佬,离任了

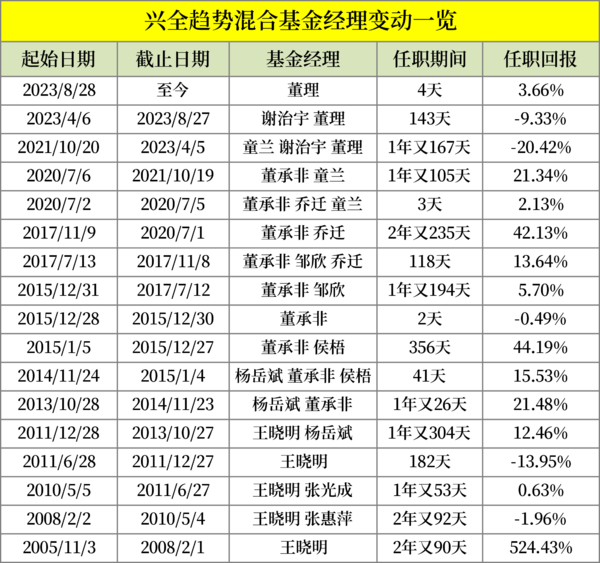

近日,兴证全球基金公告,因业务调整,谢治宇将于8月28日起离任兴全趋势投资混合基金经理,谢治宇离任后,该基金将由董理单独管理。

对此,兴证全球基金表示,在兴全趋势的投资管理中,董理逐步承担重要角色,同时谢治宇也希望将更多精力专注于兴全合润、兴全合宜、兴全社会价值3只基金的管理,因此,经公司内部研讨决定,调整基金经理任职。

所以说,这次谢治宇离任,并非如之前传闻是想奔私离职,目前看只是公司内部的业务调整。

每逢基金经理变动,就势必引发一个永恒的问题——基民们要不要走?

回答这个问题之前,可乐先带大家来回顾一下兴全趋势这只“神基”。

之所以说是神基,是因为兴全趋势这只基金,曾被“兴全五绝”中的两位大佬王晓明、董承非接手过。

注:“兴全五绝”指的是兴全基金在其高光时期的五位明星基金经理,分别是王晓明、董承非、傅鹏博、杜昌勇、杨东

数据来源:天天基金网

截至时间:2023.8.31

明星基金和明星经理是相互成就的。

在王晓明阶段,即基金成立之初至2013年10月,在老王任职这8年间,阶段收益高达495.03%,并且在基金还没走进千家万户的2010年,规模就冲到200亿,成为彼时当之无愧的顶流基金。

紧接着,董承非于2013年10月接手,又是一个8年,在老董在任期间的业绩高达320.29%,折合年化近20%,业绩稳稳排在同类基金的前20%,规模也一度在21年一季度登顶400亿。

而后董承非急流勇退,奔私了。兴全趋势这只众望所归、享誉盛名的重担,就交到了当时的兴全“一哥”,谢治宇的手上。

奈何时运不济,市场风格以从抱团核心资产,转向了市值下沉的中小盘多点开花,在谢治宇在任期间,业绩节节败退,规模腰斩缩水。虽说这一惨状,并不能简单粗暴归结于是基金经理的水平问题,只能说,市场风格与他的投资风格,或是信奉的投资理念阶段不符。还有就是,规模太大的基金,实在是身形笨重,在近两年这种结构行情中,获取超额收益难上加难。

基金这些年间也增聘过不少基金经理,比如乔迁、童兰,这些当年的新生代,试图为基金管理注入新鲜血液,也似乎有找寻下一任盟主的意味。如今,兴全趋势这个重担最终还是落在了董理肩上。

董理,怎么样?

他曾是国信智能系统工程师、嘉实基金研究员与基金经理、华夏久盈资产投资经理,2017年加入兴全基金,现任研究部副总监、基金经理,之后先后管理兴全轻资产混合、兴全趋势投资混合两只基金,其中,兴全轻资产混合目前依旧在管,这也是他在管超3年代表作。

投资策略上,董理偏中观思维,自上而下来根据行业景气度和政策变化来选股。从历史持仓看,董理能力圈较广,成长和周期均有覆盖,电子、地产、家电、食品饮料、公用事业、电力设备、计算机、传媒、非银金融、机械设备等多个行业都在持仓中出现过。

并且,就兴全趋势这只基金来说,谢治宇的离任,其实不会造成短期的风格漂移。

为啥?

因为董理其实很早就是该基金的主导人了。从去年到今年两个季度的持仓报告看,兴全趋势和兴全轻资产(就是咱们前面说的董理的代表作),两者的前十大重仓和净值走势高度重合。

如此看来,对于持有至今的老粉来说,其实没必要因为出了谢治宇离任的公告,就赶紧赎回,因为人家兴许早就没怎么管了呢。

当然,客观来说,对于当前这种市场环境,这些大规模的百亿基金,想要获取很突出的超额收益,依然比较困难。走或留,主要还是取决于你自己的预期是什么,是求稳,还是求进?

关于基金经理离职,其实是买基金常遇到的问题。可乐帮大家归纳了3个步骤,帮助大家在遇到更换基金经理时,做出投资决策:

第一步,看基金产品类型,决定是否要换。

对于指数基金,或是纯量化基金,即便更换基金经理,基本也会递延之前的业绩效果。除非基金经理后续进行比较大级别的模型迭代,不过短期收益变动应该不大,因此对于这类基金,可以不用换。

除了主要靠模型运转的基金外,主动型基金更换基金经理时,应当考量新旧基金经理的区别。

具体可以从基金经理的任职经验、历史业绩、在管产品的持仓风格和重仓方向等,来比对新旧基金经理的差异。如果两者区别不大,可以继续持有观察,如果出入较大,则应当考虑更换。

第二步,如果要换,怎么换?

怎么换,得看你当初为了什么而买的这只基。如果只是单纯奔着业绩优秀,可以更换其他绩优的。注意,更换的新基别和自己手里的其他基金持仓重合就行。

如果你构建的是基金组合,就得看原先那只基金在组合中扮演什么角色。

例如,你采用“核心-卫星”策略构建基金组合,若原基金在组合中是核心维稳的底仓,那么在挑选新基金时,也需选择一只波动偏小、上行斜率稳健的基金;若原基金是组合中的卫星主题投资角色,就得先审视该行业或主题当前的投资性价比,看看是否需要更换主题,再在相关主题中选择符合自己投资偏好的基金。

总之,对于“有角色”的基金,更换时不能唯业绩是图,更应该审视在组合中的作用,以此为锚来选新基金,以保证整体基金组合策略的自洽。

第三步,如果要换,是立刻马上就换吗?

很多情况下,新任基金经理和原先基金经理的风格迥异,或难以判断,业绩不确定性提高,投资者很容易着急是不是得马上卖掉。

此时仍然建议先观望,三思而后行,换与不换都有风险。

况且基金经理更换后,并不意味着基金持仓立马就大换血了。对于前期有增聘公告的基金经理更换,两人在共管期间应该就对后续持仓有磋商,看看近期基金业绩情况就能大概估摸出是不是已经调仓。

一般来说,即便是新任基金经理风格与原先经理完全不同,更换持仓也需要时间,投资者可以稍安勿躁,给出一段时间观察期,比如3-6个月,再行决断。

如果观察期结束后,基金业绩表现符合预期,可以保留,如果不如预期,那就痛快更换,不用纠结。

现在基金经理换公司、或者奔私之类的已是常事,建议大家在买基金时不要盲目崇拜某位基金经理,还是应当以组合思路来均衡配置,以免单押出现波动率过高等风险。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App