28年老股民都撤了,你怎么还在坚持啊?...

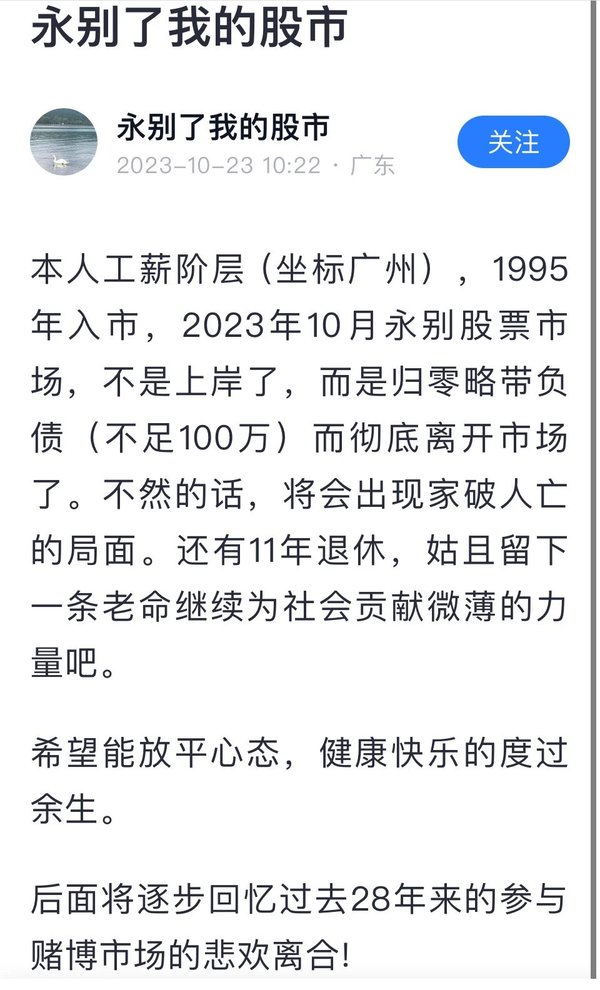

昨天雪球有个帖主火了,发帖截图被众多自媒体转发,自称从95年炒股至今28年,为了避免家破人亡...现在认赌服输宣布离开股市![[晕]](https://static.talicai.com/emoji/talicai/emot16.png)

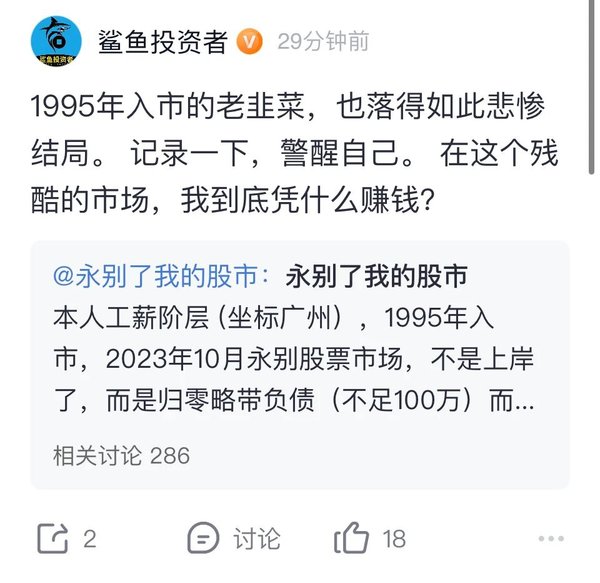

评论区也很戏谑...

其实这也是我一直想说的,既然选择了大A,那就要认亏钱这个事实,论专业能力不如基金经理,论投资年限不如这样的老散户,他们尚且在这个市场苦苦挣扎,那你又凭啥能赚钱?即使赚到了,这不是幸运 难不成是你的实力?![[观望]](https://static.talicai.com/emoji/talicai/emot03.png)

吐槽归吐槽,本以为三年口罩够难了,2023全面恢复,大A好歹要企稳回升吧......结果,更麻了,要么割肉要么卸载APP眼不见心不烦,对此,我的看法也很简单,适当降低部分收益预期准没错。

其实投资理财领域有一个很有意思的现象。

如果你将时间拉长来看会发现,不管是买股票、买基金,最后的收益都是落在10%-20%附近。

就比如股神巴菲特,自统计以来的平均年化收益率也就23%左右,剔除掉保险浮存金后,也就是15%差不多了。

而对于长期坚持做指数基金定投的人来说,年化收益率7-10%还是可以努力做到的。

但这里也要给一些散户朋友提个醒,如果在投资体系没有建立起来之前就盲目跟投,这其实跟找死没什么区别,你凭运气赚来的钱,最后也会凭实力亏损。

普通人比不过机构,比不过深耕股市多年的大牛(大牛都亏离场了),所以只能合理的分散配置,建立一个多元化组合,让你的资产相互合作,达到长期赚钱的目的。

把不确定赚来的钱,变成确定资产,巩固果实才是对于散户而言优先级最高的一件事。

把赚来的收益通过合理的资产配置,最终踏实地落入口袋,一般国际上比较通用的配置方法,是标准普尔家庭资产象限图。

1、把10%的钱用来当做流动性的短期消费,也就是日常开销,像这种钱就是放在银行活期、余额宝、理财通等等;

2、把20%的钱拿来买些基础保障作为兜底,基础保险就是国家强制购买的五险,商业保险是自行购买的,作为基础保险的补充,比如重疾险;

3、把30%的钱拿来买生钱的钱,比如股票、基金;

4、把40%的钱,拿来买低风险保本升值的钱,比如债券、信托、年金险等等。

像是股票、基金、房产这几类,大家或多或少都知道些,唯独保险这一块,可能相对普及性就没那么强。实在是因为一块水太深了,涉及的领域也比较多,医学、金融和法学,研究起来也确实挺费劲的。

不过这两年“储蓄险”开始莫名大火,我细思起来,恐怕也是大家开始认识到低风险投资的重要性,我私信也总收到这类私信,蛮意外的,本来以为年金这一块没人感兴趣,没想到问的人还挺多。

既然如此,趁着有时间来和大家讲讲年金。

年金,顾名思义就是“每年领取现金”。投保人一次性或者分几年交给保险公司一笔钱,然后选择在未来某个时间,每月或者每年固定领一笔钱。

哪怕保险公司破产,国家也会接下所有的保单,继续履行义务。

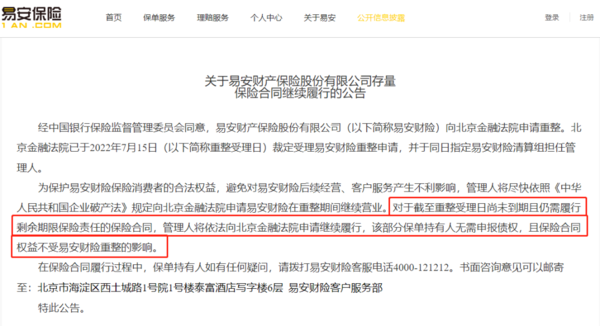

(这儿插一句,保险公司是有破产重组的情况的,比如之前易安保险,他是国内第一家破产的保险公司,但是所有投保人的权益都不受影响,继续保障)

看到这很多朋友会觉得,和目前国内的大额存单利率(3%~3.8%)和银行存款(2%~4%)对比,年金的收益优势不大。

说到这,就不得不说到年金险的两大优势了。

1、“锁定利率”

当我们选中一款年金险后,只要选定好交费金额与年限,保单每一年的现金价值,都会白纸黑字写在合同里,几十年甚至一辈子都不会变。

2、每年复利递增

与银行理财产品的单利不同,储蓄险的3.0%是复利,如果将时间拉长来看,你就会发现非常给力了,复利时间越长,收益会越高,一个字,香。

所以,年金险作为固收类资产是个非常不错的选择,也是未来的一大趋势,假设你每年还能拿闲钱出来(最好不低于1万),买入一份收益上等水平的的年金,也是个非常不错的选择。

最后也来说说市面上年金险的产品。推荐两款,一个是龙抬头2.0,一个是金禧一生

这俩我研究了一下,发现收益上区别不大,都是买了等年龄到点领钱,而不用像增额寿险那样“退保”的形式取钱,目前这俩都是收益第一梯队,龙抬头2.0保证领取20年的钱,不用担心早逝风险,刚刚上线的金禧一生支持第5年即可领取,想想5年后就开始拿退休金,简直不要太爽好吧![[开心]](https://static.talicai.com/emoji/talicai/emot08.png)

具体产品测评社区有很多,大家可以直接搜索产品详细了解~

最后想说的是:目前高息的、收益稳定在3%左右的理财产品基本都靠抢,目前长久维持3%复利的产品,绝对是可以值得关注的(3.5%的刚下完,不排除市场消化一段时间后继续消灭3.0%的产品...),当大家都在想着如何飞得高时,你要思考的是如何飞得稳、飞得久、飞得远。合理化配置自己的资产,进攻与防守均衡,每天都能淡定持有跌的资产。

最后,只要我们在这个市场上不死,总有一天会赚到钱~![[红心]](https://static.talicai.com/emoji/talicai/emot30.png)

她理财 App

她理财 App

![[微笑]](https://static.talicai.com/emoji/talicai/emot28.png) ~ 到目前 熊市不过三年 还要有信心的

~ 到目前 熊市不过三年 还要有信心的