测评 | 千元起投,第5年开始领钱,“金禧一生”值得买么?

大家好,我是@保险规划小助手

最近弘康人寿的新产品—弘康金禧一生年金保险(2023版),让小助手眼前一亮。

它是一款年金险,最早第5年开始领取,保单现金价值持续终身,现价高可减保,长期IRR接近3%。不仅能稳健增值收益高,而且保全规则灵活,能满足多元资金需求。

金禧一生优势:

领钱时间早:最快第5年就可以开始领取年金,终身有钱领

现金价值高:最快8年回本,保单前中期现价高,长期IRR接近3%

灵活性很强:支持减保、保单贷款,可以实现强制储蓄和现金流转,可作为养老金、教育金等。

起投门槛低:保费1000元起,无健康告知,无职业限制,0-60岁都能买

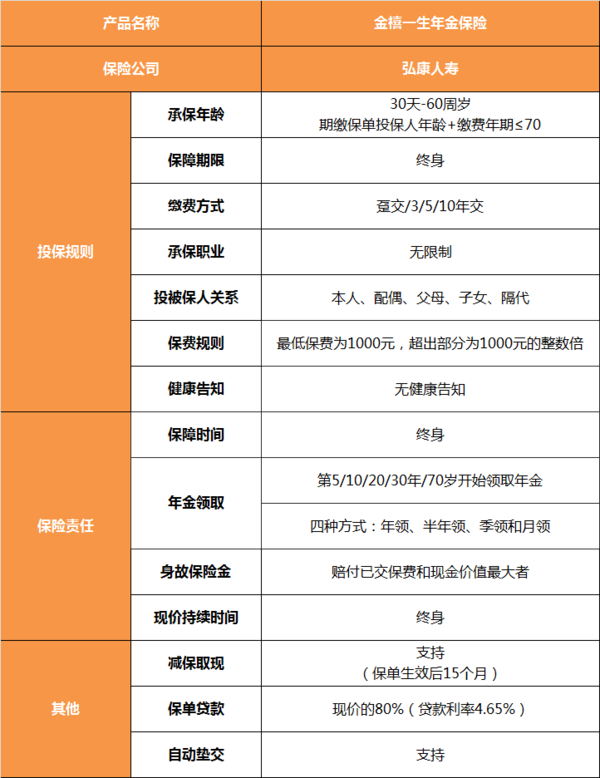

一、产品介绍

一起来看看具体形态。

1、投保要求

出生满30天~60周岁都能买,没有健康告知要求,没有职业限制。

支持隔代投保,可以为本人、配偶、子女、父母、孙子女(外孙子女)购买。

起投门槛低,最低保费仅需1000元。

支持四种缴费期,趸缴/3/5/10年缴。

2、保险责任

(1)年金领取

我们常见的年金险为养老年金,一般需要等到60岁后才能领钱。

金禧一生不是专门的养老年金,它是一款年金险,能自由选择5年/10年/20年/30年/70岁开始领取,稳定现金流一直伴随至终身。

灵活的领取时间,让它拥有更多用途,长期可作为养老金,中短期可作为教育金。

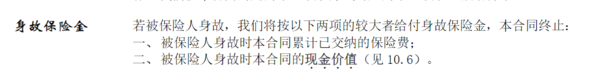

(2)身故保障

金禧一生身故保障持续终身。

无论是在领取前还是领取后身故,都会按已交保费和现金价值的最大者进行赔付。

3、保全功能

(1)减保

减保是部分退保,通过减保我们能随时从保单中拿出现金价值,满足自己的使用需求。

举个例子:

给0岁孩子投保,选择20年开始领取,在孩子10岁时需要用钱,可以通过减保提前拿出钱。

金禧一生的减保规则宽松:

保单从生效之日起的第15个月开始允许减保;

减少金额100起,1的倍数;

减保后的现金价值扣除未还款项不得低于1000元。

(2)保单贷款

金禧一生支持保单贷款并写进合同。

最多可贷出现金价值的80%,对于有临时资金周转的人来说,这项功能可以解决资金燃眉之需。

二、产品利益

对于理财保险,我们最关心的就是产品利益表现如何。

1、领取演示

以30岁女性,年交10万,交5年,从第5年开始领取为例:

前5年交完全部保费,共交费50万。

从第5年起,就可以开始领钱了,每年能领15840元,活多久领多久。

保单第10年,现价超过了所交保费,此后保单现金价值始终保持在50万左右。

到40岁,已领年金+现金价值超过61万,折算年化单利3.1%。

到50岁,已领年金+现金价值超过77万,IRR达到2.91%,折算单利超过3.5%。

到70岁,累计领取年金57万,已大于本金,已领年金+现金价值超过100万,折算单利超过4%。

到90岁,累计领取年金88万,账户里现价还有50万,如果此时身故,保险公司会给我们家人一笔不低于本金的钱。

投保金禧一生,相当于购买了一套「金融房产」。

从约定期限开始收租,永不断租,保单回本后可以随时退保变现,不会损失本金。

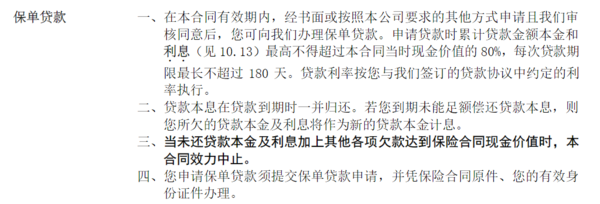

2、收益对比

金禧一生每年领取的年金并不高,但它现价很高,本质上更像一款增额寿险。

和其他产品相比,金禧一生前期现金增长快,前中期IRR高。

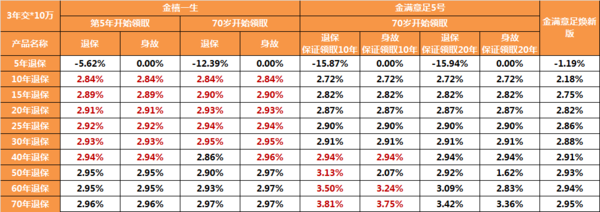

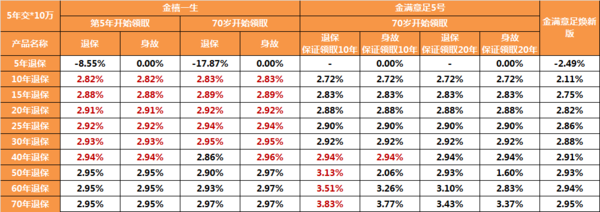

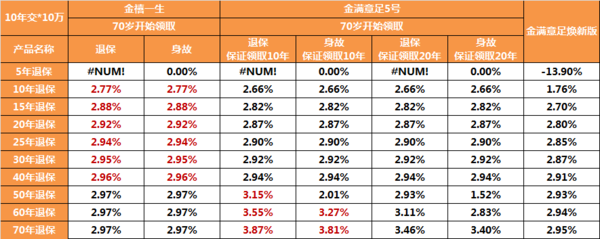

以30岁男性,每年缴费10万为例,

看看金禧一生年金险、金满意足5号养老年金和金满意足焕新版收益对比:

【趸交】

【3年交】

【5年交】

【10年交】

整体来看:

金禧一生,前中期表现非常不错,在70岁之前,IRR基本都是三者中最高的,可超过2.9%。

金满意足5号,每年领取年金高于金禧一生。在70岁领取年金前,收益低于金禧一生;从开始领取年金起,优势逐渐显现,后期收益很高,长期IRR可超过3.5%。

金满意足焕新版,在增额寿险中是很不错的产品,但和其他两款产品相比,收益方面稍显逊色。

小助手特别提示:

选择理财险,收益只是其中一个参考因素,具体哪款产品适合自己,还需要根据自己的资金使用计划综合考虑。

点击红字免费咨询顾问,获取专属理财险方案

金禧一生是一款灵活性好、功能性强,可以满足人生周期不用使用需求的年金险产品。

最快第5年起领,五年快速返还,稳定现金流一直持续终身;

现金价值高,长期IRR可达2.95%;

终身有身故保障,兼具资产传承作用。

想要快速领钱,或者需要补充养老金、攒教育金、想安稳存钱的财蜜,都可以考虑金禧一生年金保险。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App