2023/10月理财小结:投资的期限匹配

过去两个月发生了不大不小的几件事,好在终于尘埃落定。

其一是队友公司大规模裁员风波,硅谷的裁员潮是一波接着一波,感觉没完没了。这次的预防性裁员收缩不是基于个人绩效而是项目优先级和员工的不可替代性,因此危机感还是有的,结果是队友所属的VP几百人大组下面走了近15%,不乏一些比队友更资深的总监和主任级工程师,队友所在的小组还好,此轮逃过一劫,再加上刚刚公布的财报不错,看来近一年应该无虞。

再者是我的年度绩效评估结果不太满意,虽然经理给了高分但我的预期是升职,虽然我在组里的资历的确有些欠缺,但职责范围和影响力还是不错的。安慰奖是整个收入提升了近15%,经理估计也是尽力给到我这个级别的最高了。饼也画好了,只能期望明后年了。

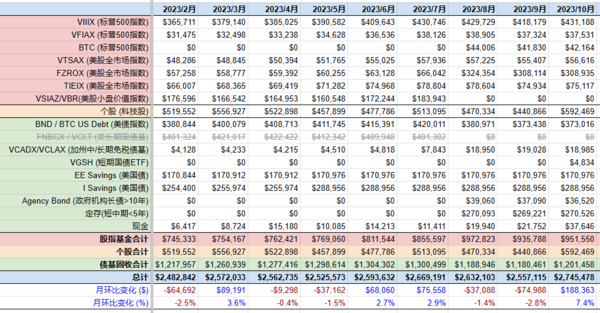

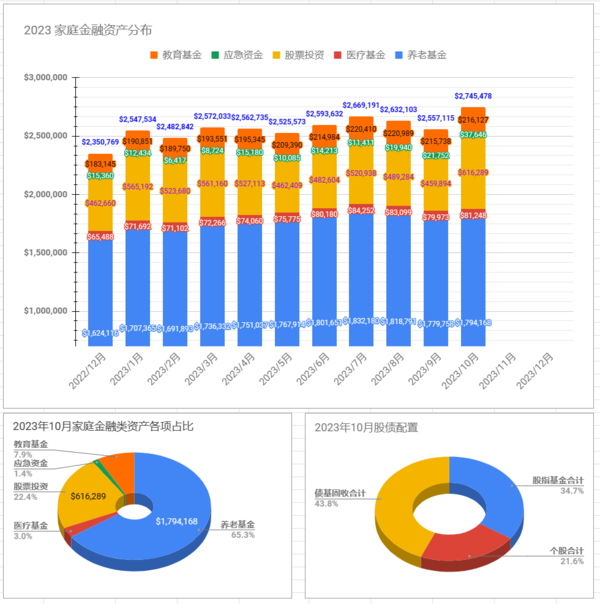

家庭金融资产

10月末家庭金融资产余额:$2,745,478,环比9月增长$188,363 or +7.4%,扣除十多万一次性的我司刚发的年度绩效分红,投资的增幅应该不到+2%。标普500指数近一个月涨幅也就+2%,美债全市场指数也只有+1.22%,目前的资产配置组合还是股债56/44。

美债的收益率越来越有吸引力,整条利率曲线,从短期到十年期甚至三十年期国债收益率都在5%左右,部分政府机构债一年期可达到近7%。随着美联储停止加息,而财政部接过接力棒大型发债,势必还会进一步推高国债收益率以此吸引全球买家。

有时想想要不是身为80后双独家庭夹心层,需要瞻前顾后,否则直接把$200多万放到30年长期债券5+%,每年稳定拿到$10万多的利息直到70岁延迟领退休社保,基本也够维持家庭开支了,可以不用这么拼了,可惜现实是停不下来,计划和队友继续打拼十年。

关于Duration Matching(期限匹配)和Re-investment Risk(再投资风险)

最近看到一些帖子抱怨国内股市收益不达预期,或者没有及时止盈,心情可理解,但其实还需要厘清一些个人理财投资的逻辑。

期限匹配是指在投资组合中,需要根据自己的投资目标和风险承受能力,选择不同期限的固收与股票进行组合,以达到期限上的匹配。

例如,如果你需要在未来的一年内支付娃的大学学费,那么可以选择购买期限为一年的债券,以便在需要时获得资金。但如果是为了二十年后退休养老,那么则需要股债配置比如60/40,并且需要考虑搭配不同短中长期的债券,而这必然会导致短期受利率环境和市场情绪比如近一两年的波动很大。但需要明确的是,期限匹配可以帮助投资者控制投资组合的风险,同时确保资金在预先设置的未来时间节点需要时可用,但并不是整个过程中任意时间段都保持正增长。

如果资金已经考虑了期限匹配,到底需不需要止盈?这可能是个富有争议的话题,我个人观点是其实不用,原因有二:

1. 止盈也是预测股市走向的择时行为。卖了后万一又大涨,往往可能伴随的后遗症就是周而复始的FOMO(Fear of Missing Out)产生投机而不是成熟的投资心理。就我个人而言,注重的是被动的长期投资收益,绝大部分精力需要放在家庭和工作升职加薪上,现阶段在精神和物质上的回报率比我花更多时间去操盘显然更高。

2. 低估了再投资风险。如果是在你预先设定的投资期限之前就止盈,大部分人不会就此罢手,因为持有现金和低息定存是很难抵御长期通胀和货币贬值的。比如在国内如此低息环境下,2023年年内人民币对美元已经贬值了5.7%,中美的利息差也在扩大,如果只持有低息存款,那么对有出国旅游留学和购买进口商品需求的人来说,会立即体会到购买力下降的直接影响。更坏的情况是,止盈的钱如果临时改变投资策略盲从跟投了一些高风险的资产,比如当年的P2P、非比特币的加密货币和投资了烂尾楼,还会造成更大的本金损失。

其他

最近还有件非常值得期待的事情就是时隔近三年,爸妈终于要再度赴美团聚了,11月中旬抵达旧金山后短暂休息倒好时差,接着就要开启全家五口的五天四晚的感恩节旅行,目的地是拥有美丽海滩、火山公园和丰富野生动植物的夏威夷大岛。

她理财 App

她理财 App

非常不错了

知足常乐,只是职场上会时不时有点报怨找个树洞发泄一下

可以看出,你的工作能力很强

你在美国投的是指数基金,美股近十几年长牛,当然可以期待十几年后的好收益。国情不同,投资理念和操作策略肯定就不一样~当然,止盈后也要谨慎处理好资金,不能掉入另外的投资陷阱里。

你说的不定期止盈模式,个人理财长期不可持续。你要么运气好能不停在短期押注赌对股票预期,要么就是需要把自己变成一个基金经理。在国外我也投资海外市场,中概股也在我投资的指数基金里包含,相信国内也一样有基金产品投资欧美股市,长期投资的资产配置跟你身在哪个国家没有必然关系,资本是无国界的。