年底,“个人养老金”又成了显眼包

又到了年底各大银行劝开个人养老金账户的时候,没办法,指标压力大,都求着大家来“薅羊毛”![[开心]](https://static.talicai.com/emoji/talicai/emot08.png) 什么立减金啦,随机红包啦,各家银行不一样,不过基本能能有个一百多的利润在里面。

什么立减金啦,随机红包啦,各家银行不一样,不过基本能能有个一百多的利润在里面。

符合参与要求的的人,要想参加个人养老金第一步就是开通个人养老金账户,相当于在银行重新开一个账户,所以各大银行就开始用各种福利金吸引大家开户。(各家的优惠力度大家感兴趣搜一搜,网上总结的很多)

个人养老金制度是什么,要不要参加,怎么参加,羊毛要不要薅,怎样结合个人养老金制度推广商业保险,一篇文章给大家说明白~~

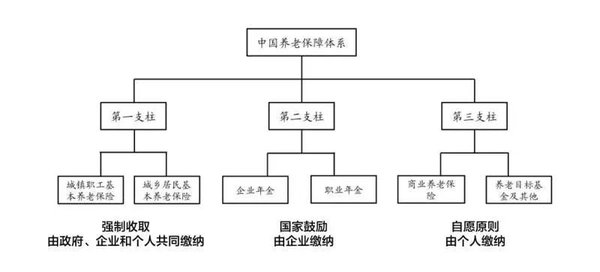

1,我们国家的养老体系

要了解个人养老金制度,首先要了解我们国家的养老保障体系,个人养老金属于哪一部分。

目前中国养老保障体系主要有3大养老支柱,具体看如下框架内容:

第一支柱就是我们的社保养老金。

根据国家卫生健康委、全国老龄办发布的《2021年度国家老龄事业发展公报》显示,截至2021年末,全国基本养老保险参保人数10亿+人。

第二支柱是企业年金和职业年金。

国家鼓励企业缴纳,只适用于企业员工,目前能接受鼓励的企业不多。

2021年年末,职业年金基金投资运营规模1.79万亿元,当年投资收益额932亿元。

全国有11.75万户企业建立企业年金,参加职工2875万人。

从就业人数来看,截至 2021 年底,城镇就业人数为 46773 万人,我国企业年金参与率仅为 6%。

这两个年金都是公司交就有,不交就是没有,个人没办法左右。

第三支柱是人主导的补充养老。

国家根据自愿原则,鼓励个人缴纳的养老补充,包括商业养老保险和养老目标基金等。

其中2021年商业养老保险总规模仅为4亿元,基本可以忽略。

个人养老金制度就属于第三支柱,遵循自愿原则参与。

2,个人养老金是什么?

个人养老金是政府政策支持、个人自愿参加、市场化运营、实现养老保险补充功能的制度。

可以理解为国家鼓励我们存钱养老的一个工具。

特点就是遵循个人意愿。

只要我们参加了职工养老或者居民养老,都可以参加,遵循个人意愿。

在指定银行开立个人养老金账户之后,怎么参加都可以自己选择。

可以根据个人选择缴费金额,全程参加或者部分年度参加,一次性缴费或者分次缴费。

可以通过现金、手机银行、个人网银向养老金账户转账。

目前年度缴费限额是1.2万。

个人养老金本质上是一种有税收优惠的强制储蓄,目的就是未来强制大家为养老专门储备一笔钱,不挪作它用。

账户里的钱会锁死到我们退休,每年最高1.2万专享附加扣除额度,类似赡养父母、房贷利息和租房抵扣。

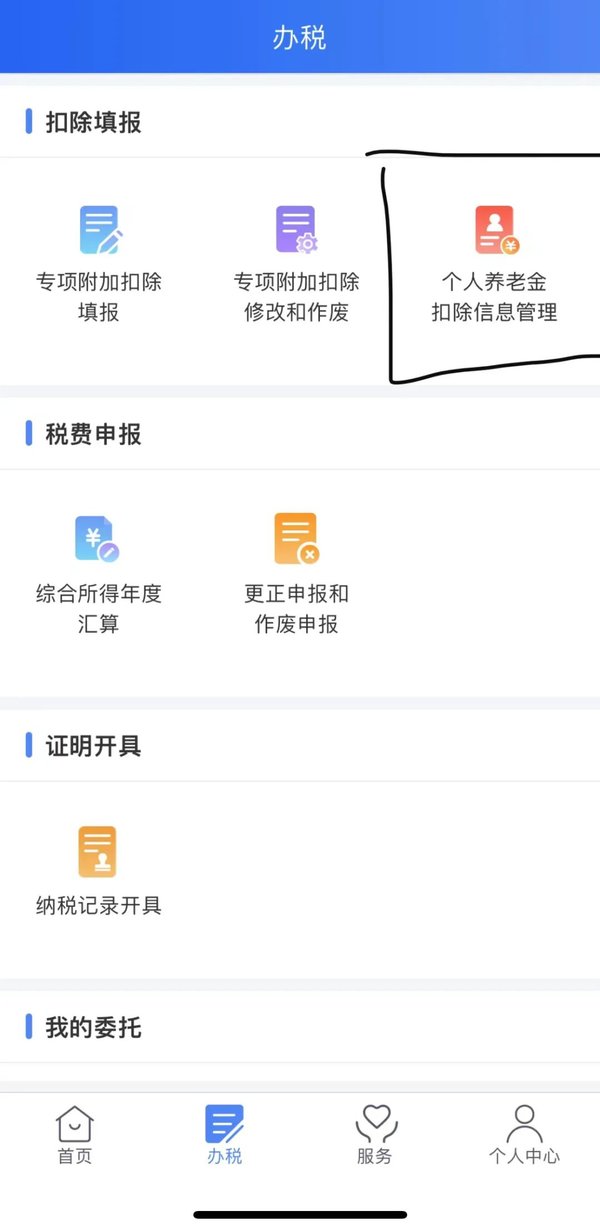

目前个人所得税app的抵扣入口已经就绪。

个人养老金可以购买国家筛选出的银行理财、商业养老保险,公募基金或者银行存款。

账户里的收益也是来自上述产品。

目前已经筛选出的基金有129个,养老保险有7个,都可以在相关网站上查到:

来源:中国银行保险信息技术管理有限公司

不过注意能不能买,要看开户行接入了哪些产品。

从目前的的情况来看,落地执行的条件都已经具备了,各大银行的个人养老金账户慢慢接入更多可投资产品。

那这1.2万值不值得放进去呢?或者说要不要推荐开这个账户呢?

首先,一个人只能在一个银行开个人养老金账户,开户的羊毛,只能薅一个,对比合适的可以薅,银行请的几杯奶茶,可以喝。

其次,要不要放钱进去要做好心理预期。

一般来说,30岁放进去,至少锁定30年,未来延迟退休甚至更久。

个人养老金制度出台的时候鼓励大家将长期不用的钱放进去,作为养老的补充。

说是“长期不用的钱”,但是未来什么时候要用钱,未来才知道,而个人养老金账户是完全没有流动性的。

这一点其实不如“去掉中间商”,自己直接买一份商业保险,锁定闲钱,如果未来急用钱,还可以通过减保或者保单贷款周转。

关于税收优惠,个人养老金账户有限额,对于没达到征税点和高收入人群,税收优惠没用,对于收入中间的人群,这个是一个很好的理财工具。

举个例子,对于年中年末税点在10%以上的客户,钱放进个人养老金账户后,退休取出来税费为3%,这里差额确实能省上千块。

个人养老金天生带热度,同时也是国家释放一个信号,“社保政策,国家帮养老”的口号已经过时了。

社保本身的能力和我们人口老龄化的趋势,社保只能负责生存,要想生活过的好还得个人自己储备养老金。

疫情以后,很多人对存钱更加重视,一句“国家叫你来存钱”更具有说服力。

对比个人养老金,一些理财保险在流动性,锁定利率,固定领取等方式具有优势。

举个例子,跟社保养老金匹配度比较高的商业养老金。这种产品在年轻时定期投入资金,退休后每年/每月拿一笔养老金,就是保险公司设计出来的年金险。

不同的地方在于,年金险的收益具有可确定性,在买完产品当下,我们就可以在合同中看到,未来每年能领多少钱。

比如说我用小她的一款商业养老年金险举例子,30岁的王女士,每年交2.6万,交10年的话

交完保费的当年,现价超已交保费,王女士68岁时,保单现价达到51万,这是一笔实实在在可以拿到手的钱。

从70岁开始,王女士每年可领取3.5万养老年金,等到80岁时,王女士累计领取养老年金38.5万,此时如果因为重病需要用钱,还能再把剩余的32.4万现价全部取出,终止保单合同。

类似金满意足5号这类产品,对比个人养老金来说,相信更有吸引力~~如果大家考虑养老问题,不妨认真研究下相关产品。

最后的最后,距离2024没几天了,金满意足5号也会赶着最后的时间节点“下架”,大家如果有看中最好早早下手,落袋为安方为上策~~![[红心]](https://static.talicai.com/emoji/talicai/emot30.png)

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App