保险公司出事,保单只能赔90%? 误会 误会!

之前有财蜜反馈,觉得这两年比较火的年金险、增额终身寿很不错,拿钱确定、能锁定利率,就各入了1份,每年交的钱不少。

最近来咨询,说一旦保险出事,监管只兑付90%,纠结着要不要退掉把钱拿回来。![[伤心]](https://static.talicai.com/emoji/talicai/emot05.png)

这不是个例,之前也有其他朋友留言问到过。安全性,绝对是需要重视的大问题,确实需要好好说一说。

一、出事后保单只赔90%?是个误会

这个事,还得从保险保障基金说起。

大家都知道,轿车有安全气囊,可以在危机时刻起到缓冲、救急的作用。

保险也有类似的“安全气囊”:监管要求保险公司每年从保费收入里,提取一部分,形成保险保障基金。

它可以在保险公司存在重大风险、依法破产难以偿付保单利益时,用以保证消费者的利益。

而且该出手的时候就会出手,不会含糊。

像大家熟悉的新华保险,之前的董事长挪用公款导致重大问题,在2007年就被保险保障基金给接管过,投入了29亿。

最近,它再次成为大家关注的焦点,是因为银保监会官网发布了《保险保障基金管理办法(征求意见稿)》。这是时隔14年后的第一次修订。

之前的管理办法,对救助的保单分类比较粗糙,只分人寿保险和非人寿保险。

像重疾险、年金险这些险种,算不算人寿保险、该怎么救助?大家的理解都不一致。

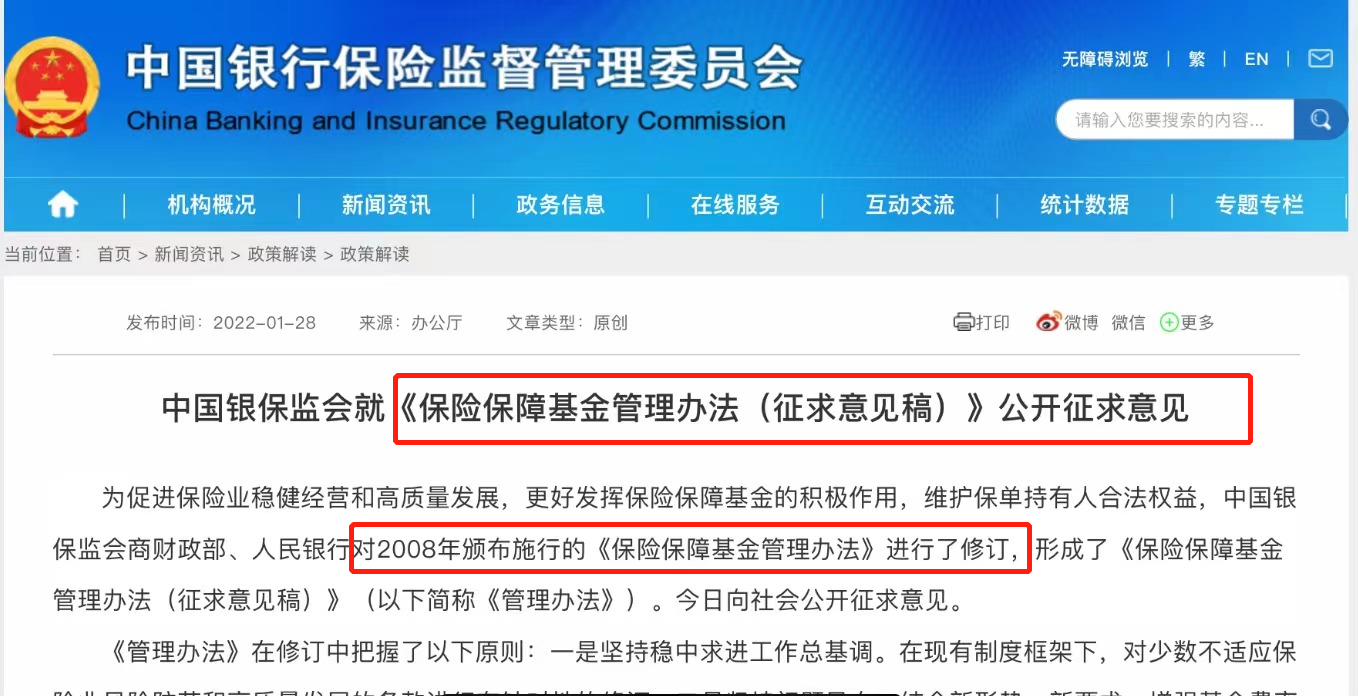

新的征求意见稿,给了很明确的答案:

假设保险公司破产了,年金险、终身寿险、长期健康险等保险合同,会转让给其他保险公司,没转让成的话,监管也会指定某家机构来接手。

有必要时,保险保障基金会给这个接盘的保险机构,提供资金救助,至于给多少钱,要看接手的保单情况:

个人保单:救助金额不超过保单利益的90%。

机构保单:救助金额不超过保单利益的80%。

我猜,很多人就是看到这个,以为自己买的保单只能兑付90%。

这里有2点,大家一定要搞清楚:

第一,不超过90%的救助,是保险保障基金给保险机构的,不是保单持有人。

对于持有这类保单的消费者,利益不受损,大家可以放心。

不是说你的保险本该拿10万,现在最多只给9万,NO,还是正常拿10万。

第二,救助范围内的长期保单没有明确金额限制。

之前也有很多同学问,银行存款只有50万以内是保本的,保险会不会有限制?

答案是特定的长期保险没有限制,哪怕你买了60万、600万的年金险/增额终身寿险,以后该赔多少就是多少,没有超过50万部分就不给的说法。![[得意]](https://static.talicai.com/emoji/talicai/emot07.png)

所以,只要你买的是年金险、增额终身寿险、长期重疾险等这些特定保险,不论是哪家保险公司的,即使保险公司破产,利益是不会受损的。

但要注意的是,如果买的是一年期或更短期的个人保险,比如1年期的意外险,保单公司破产的话,5万以内是全额赔付,超出的部分就是赔90%了。

不过还是那句话,这是小概率的事情啦。

二、守卫保险公司的多重关卡

保险保障基金,是最后的防线。

在此之前,还有重重的关卡,用以监督保险公司的运营。

到底有多严格呢?保证你看了之后满脑子只剩1个字:牛。

1、保险公司的成立,远比你想象中难

先说个数字感受一下,目前国内有4000多家银行,那么保险公司有多少家呢?

根据中国保险协会上信息披露一栏,人身险公司有91家、财产险公司88家,资产管理公司29家、集团公司、再保险公司各14家,加起来是200多家。根本不在一个量级上。

来源:中国保险行业协会

这么一块香饽饽,国内自然有很多人想要参与进来,2016年就有70多家公司说要参与设立42家保险公司。

但保险是涉及民生的大事,经营要求高,怎么可能随随便便就成立?

想开保险公司,首先,注册资本金至少2亿,还必须是实缴货币资本。你别说,很多A股上市公司都达不到这个标准。

而且2亿只是个最低门槛,很多保险公司实际注册资本远不止这个数:

弘康人寿:10亿;

国富人寿:19.26亿;

国联人寿:20亿;

光大永明人寿:54亿。

保险公司的股东也有明确要求,最基本的是,要有持续盈利能力,三年内没有失信、违法、偷漏税等行为。

持股比例越高的股东,要求越严格。比如持股15%以上但不足三分之一的战略类股东,净资产不能低于10亿。持股三分之一以上的控制类股东,总资产不低于100亿。

来源:保险公司股权管理办法

满足了基本条件,不代表就一定能开保险公司,监管还有很多的考量。

所以,大家现在能看到的保险公司,个个都很厉害,真的没有所谓的“小公司”。比如众安保险,是不是没听过?但人家背后大股东是蚂蚁金服、腾讯和中国平安!

2、每季度考核偿付能力,有风险立即调整

成立公司只是个开始,每个季度还要报送有关报告,进行偿付能力的考核,银保监会甚至还会现场做检查,确认报告的真实性、完整性等。

什么是偿付能力?我们买的保单就像一张张未来随时可能要支付的欠条,而偿付能力可以理解为,保险公司偿还这些债务的能力。

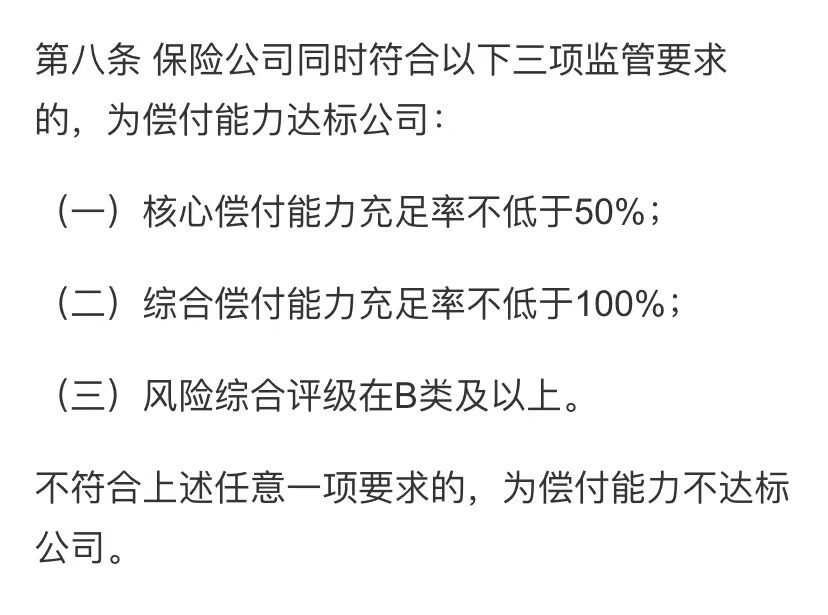

偿付能力想要合格,必须同时满足下面3个要求:

来源:保险公司偿付能力管理规定

具体是啥意思,解释起来比较复杂,大家也不一定听得懂。只要记住几点,就够用了:

第一,偿付能力充足率会动态变化,在合格线内都OK。

综合偿付能力充足率也不一定越高越好,比如有些公司高达2000%,但这可能是业务不多或资金可能没有利用好,这个指标得长期去看。

业内一般认为,保持在150%-250%之间,是比较合理的。

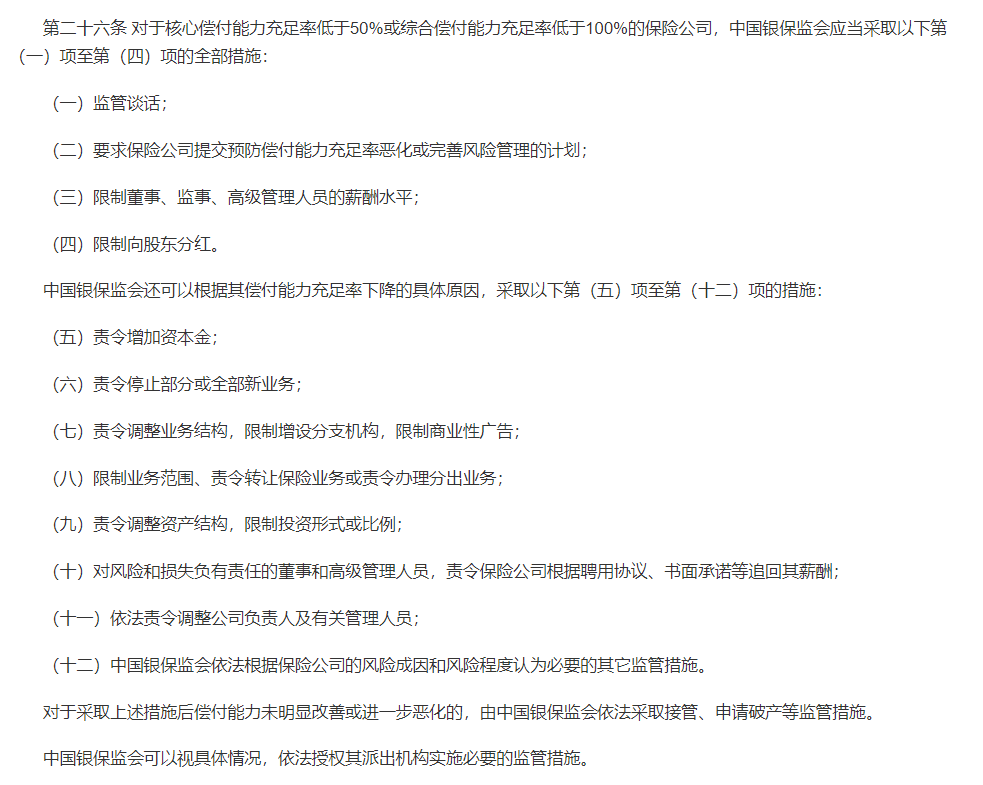

第二,偿付能力充足率不达标先别急,监管比我们更上心。

核心偿付能力充足率<60%,或者,综合偿付能力充足率<120%,就会被监管列为重点核查对象了。

如果分别低于50%、100%,会直接上措施,比如监管谈话、限制给股东分红、增加资本金、停止部分业务、调整负责人等等。

来源:保险公司偿付能力管理规定

最坏的情况,就是整改后依旧没有好转的,那么可能监管就会考虑,是接管还是让申请破产了。

这个我们在前面有具体展开过,如果是买的那几类长期保单,利益不会有影响,不用过分担心。

第三,风险综合评级为B很正常,C、D的要关注。

风险综合评级,衡量保险公司总体偿付能力风险大小,分四级:

A级是尖子生,B级是正常生,C级有一定问题,D级代表有严重问题。

一旦到C或D级,银保监会就会采取针对性措施,转好后那就没事儿。

比如之前的百年人寿,2019年二季度评级为C,经过调整到2021年1季度回到了B,又是一名好学生了~

3、未雨绸缪,确保稳健运营

除了确保赔得起保单,保险公司能不能健康、长期的经营,也很重要。

在这方面也有非常严格、明确的规定,大家可以感受一下:

①责任准备金:每卖出一份保单,就提取一部分资金出来,用于以后理赔。

②公积金:每年要留一点盈余,当做存粮,以后行情不好啥的,也有钱用于公司正常的经营和运转。

③资金运用限制:保险公司拿到手的保费,不能乱投资。监管规定,可以用来买银行存款、债券/股票/证券投资基金份额等有价证券、投资不动产等。

④再保机制:也就是保险公司也要上保险。不然,保险公司虽然赔得起保单,但赔了之后大出血,也不利于健康发展。

⑤破产转让:如果前面这么多的流程制度,都无法挽救,那么经过监管同意后可以申请破产或解散,但保单还得处理好。

像我们提到的增额终身寿险等长期保单,就一定会找好接手的下家,确保我们的利益。

总结一下

今天说的内容比较多,大家可以收藏后再好好消化

另外,也说明一下,最近有一些产品,比如金满意足5号,它属于年金险,即使保险公司出事也是能按保单合同正常给付的,大家可以放一百个心。

即使马上产品下架,享受到的兜底保障也不会有变化(同理,之前买的这类保单也如此)

既然保单的安全性没有问题,眼下更重要的事情,就是要不要配置的问题了。

养老金,是未来几十年后要用的钱,投资周期长,对安全性、稳健性要求也相对较高,毕竟总不能等到一把年纪要用钱时,还被套在股市里拿不出来。

而金满5也好,金禧一生也好,正是跟养老需求很匹配的一类产品,也属于养老第三支柱的一员。

它们安全有兜底,未来能拿多少钱都是确定的,不会有波动,长期可以锁定3.0%左右的复利收益。

现在某行的大额存单,利率都已经跌破3%了,长期能拿到3.0%、还是复利的利率,其实非常的难得。

但这样的好事不是常常有的,90年代储蓄险利率能到8%,前两年4.025%的产品也下架了,现在这波3.0%利率的好产品,也被盯上了。

因为在利率下行的大趋势下,还给到这么高的利率,保险公司未来的给付压力会很大,不利于健康发展。目前已经收到消息,金满意足5,月底下30岁以上的,可能不久后全面要下....把握当下,就是把握未来~~![[红心]](https://static.talicai.com/emoji/talicai/emot30.png)

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App