退休,不是谁都有权选择的

刚刚新年伊始,2023年各省的人均退休金的排行就有人统计出来了,有点出乎意料![[得意]](https://static.talicai.com/emoji/talicai/emot07.png) ~

~

之前人社部就统计过:我国企业职工月人均养老金从2012年的1686元增长到2022年的3107元左右。 有网友吐槽“辛苦工作三十年,退休金每月连3000都不到,怀疑自己交了一份假社保。”![[拥抱]](https://static.talicai.com/emoji/talicai/emot19.png)

但很多人不知道的是,你瞧不上的3000块钱退休金,是多少人无法企及的高度![[伤心]](https://static.talicai.com/emoji/talicai/emot05.png) ,我身边太多年纪大的爸爸妈妈们,一个月的养老金只有一两百块,随便发个农村养老金的话题,就自带流量~

,我身边太多年纪大的爸爸妈妈们,一个月的养老金只有一两百块,随便发个农村养老金的话题,就自带流量~

“退休”这个概念,在多少人那里是不存在的,很多人是手停口停,心不停 手就不能停,如果退休,就意味着无法生存

确实,相比上班的工资,养老金落差还是很大的。这我就不用城乡养老金去举例了,还不到城镇职工的十六分之一.....一个月一两百块钱,也就顶够个干粮钱...

那么我们的养老金缺口该咋办?

这里要提到一个概念——养老金替代率,就是领到的养老金跟上班时工资的比值。它是衡量退休前后生活保障水平差异的基本指标之一。养老金替代率越高,说明老年生活的品质越有保障,反之,则表示养老生活品质下降越多。

根据世界银行的建议,如果退休后的养老金替代率大于70%,就能维持退休前的生活水平,如果在60%-70%之间,也能维持基本生活水平;如果低于50%,则生活水平较退休前会有大幅下降。

我国养老金替代率仅为35%!不是不想提高,是真没那么多钱,我们国家人口基数太大,每提高一个百分点,就是几十上百亿的支出。

如果退休前你的工资是8000元/月,退休后每月大概可以拿到2800元养老金。这2800元,不光要管你的吃喝拉撒,还要负责你老了之后的医疗护理,可能买几个保健品,去看个小病,就不剩多少了。

年轻的时候,很多都想着退休后要享受生活、要环游世界,但现实是退休后,生活的品质一降再降,甚至有人退休后还要继续工作才能维持生活。所以现在年轻人享受当下,其实也怪不得他们,未来太多无法把控的事情,把钱留在享受的现在,倒也是无可厚非的选择~ ~

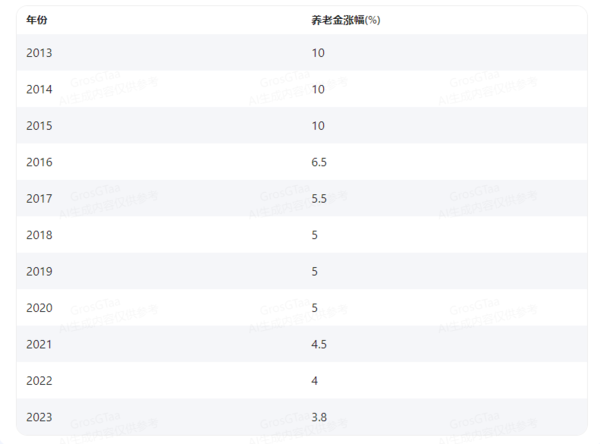

从2013年到2023年,养老金涨幅从每年涨幅10%,到2016年开始涨幅下降,2023年调整为3.8%。

未来老龄化和少子化趋势继续加速,劳动人口减少,退休人口增加已经是板上钉钉的。预测到2050年中国60岁以上人口将达5亿!目前中国有限的养老金储备显然难以应对不久之后的老龄化高峰,养老金替代率大概率还会继续下降。

如何实现退休自由?

今朝有酒今朝醉是玩笑话,大家都还是老老实实在存钱,比起基金、股票等理财方式,年金险作为养老金的优势就是安全、稳健。这与养老的需求是一致,养老需要的就是确定性,可以看到几十年后的结果。年金险合同白纸黑字地写明退休后的领取金额,这是受保险法约束的。

而且,年金险非常容易操作,不需要经常盯着,也不需要掌握很多专业的东西。每年按时交保费,退休了就定期领钱,省心。

养老是一笔非常大的开支,很多家庭想要提前存下这笔钱,真的不容易。根据2018《中国养老前景调查报告》,35-50岁人群,将近一半都没有养老储蓄。如果没有投资增长,大部分人都无法实现他们的养老储蓄目标。

年金保险,固定时间交费和领取,可以帮助我们完成储蓄目标、专款专用。

有的人觉得银行存款安全性也很高,也是给养老存钱。为什么要推荐年金险?大家忽略了一点:年金险未来能拿多少钱,是确定的,也就是它的收益确定。银行存款利率随着经济的发展,是会变化的,未来的趋势可能就是0利率。

而且,年金险的收益,是按复利来计算的。银行存款是单利。时间越长,复利与单利的区别会越大。

假设有10万,利率为3.5%,投资为30年:

单利的情况下,30年后可以变为20万,如果是复利,将达到28万!

现有已经有越来越多的人,选择在能赚钱的时候,通过年金这类商业保险,为自己攒养老本。

关于养老保险产品的选择,只推荐一款:金禧一生养老年金险 → 具体介绍合集可以点红字

有句话说得好:基本养老靠国家,体面养老靠自己。要达到退休自由水平,不能仅靠一种养老方式,应该综合社保、商业保险等多重手段。未来想要过怎样的退休生活,最终还是要靠自己的规划~ ~ ~![[红心]](https://static.talicai.com/emoji/talicai/emot30.png)

她理财 App

她理财 App

我们那村里好多老人都是这样,干活干一辈子,不仅没什么钱还被孩子吸血

哎呀 其实这种事儿多了去了,我大伯快60岁了,大儿子生了2个孙子,有一阵子儿子媳妇都不上班没工作,儿子的生活费、孙子上学、吃喝啥的全是老人负责

天天活的跟个苦行僧似的,但本人倒也乐得其所,觉得再苦再累也儿孙满堂 没法说....

55