哪些基金经理出来道歉了?

公募基金的四季报已经尽数披露完毕了。

四季度市场整体下跌,大部分的权益基金的业绩也都差强人意,主动偏股基金平均收益是-4.3%,88%的主动偏股基金在四季度为负收益。从2023 年全年来看,主动偏股基金的平均跌幅是-11.6%,多数单季度回报在-10%至0%,全年仅15%左右基金整体获得正收益。

不少基金经理也借着季报这个机会,给大家来道歉,比如:

建信中小盘先锋股票基金经理周智硕说:

既有看错的错误,也有看对但是应对失当的错误,既辜负了持有人的信任,也给持有人带来了损失,在此,作为基金经理,诚恳地对持有人表示歉意。立足当下,如何能给持有人挽回损失,或者尽可能避免持有人的损失更大,是当务之急。

新华基金权益投资总监、基金经理赵强说:

2023年业绩较差,排名落后,整体不理想,对给投资者造成的损失深感歉意。值得反省的是,当优秀公司变差或者非常贵的时候,也要适当舍弃,不能有留恋和侥幸的心态,也不能过于执着。后面将逐渐改进策略,增加对边际回报率变化的重视,以及对估值安全边际的理解。

嘉实物流产业基金经理肖觅说:

2023年在快递行业的竞争格局判断、房地产政策和需求的互动两个方面的判断上都有明显失分的地方,持仓的主要上市公司都经历了显著的估值收缩,组合表现不佳,创出了成立以来的最大回撤,在此向各位持有人表示抱歉。未来尽可能去改善不利情况下的回撤,在实践中让低波动权益投资框架实现应有的效果。

$华宝收益增长混合基金经理毛文博说:

虽然作出了努力,但整个四季度以来,组合还是出现了比较大的下跌。对此我们心情很沉重,也感到很抱歉。

华夏稳盛混合基金经理罗皓亮说:

去年四季度本基金表现欠佳,给投资者带来了负收益,在此深表歉意。但我们仍延续着稳健成长的四字要义精选行业与公司,期待中国经济与市场的回暖,力求在供给端特别稳定或者需求端极为旺盛的领域寻求投资机会。

农银主题轮动混合基金经理张燕说:

对于给投资者带来不好的体验深表歉意,市场对于传媒板块更多期待仍在AI应用、MR等新产业突破,行业的长期逻辑并未遭到破坏。本基金主要配置在成长方向,因12月末传媒板块大跌导致业绩表现一般,后续我们会更加谨慎审视持仓,争取给投资者带来好的回报。

除了上面列举的,诸如此类的道歉和反思,还有很多。但亏损已经是过去时,如周智硕所言,“立足当下,如何能给持有人挽回损失,或者尽可能避免持有人的损失更大,是当务之急。”

那么道歉的同时,基金经理们都在做些什么呢?

从行业配置角度看,根据统计,在2023年四季度,全市场主动权益基金相较三季度末加仓最多的前五大行业分别是:

电子

医药生物

农林牧渔

机械设备

公用事业

而减仓最多的前五大行业分别是:

通信

社会服务

电力设备

传媒

食品饮料

数据来源:Wind,主动权益基金统计口径为:偏股混合基金+普通股票型基金+灵活配置型基金

从大家的表述上看,除了都认为当前市场已经跌到低估区间外,还有如下高票观点:

看好红利资产

比如,打破冠军魔咒的万家基金经理黄海,在2022年夺得主动权益基金冠军后,23年的在管基金继续排名同类前1%,他在四季报中表示:

将延续着对高股息能源股的重仓,并坚守高分红、高现金流、低估值和低负债的红利资产,努力优化组合的风险收益比。

还有睿远基金的两位头部,付鹏博和赵枫,同样继续看好红利。付鹏博在季报中写到:

相比于“喧嚣”市场,在动荡市场中估值“锚”有更重要的话语权,除估值界定的“安全”,股息分红率也是很重要的“安全”指标,其背后蕴含着企业是否具有稳定持续的经营性现金流,企业在扩展中秉持的纪律和自我约束,以及在不确定市场中对股东确定的承诺。

从他管理的睿远成长价值四季度持仓看,的确也是在知行合一,前十大里重仓了高股息的电信运营商和煤炭资源股。

赵枫也在2023年四季度增持了商业模式稳定、现金流优秀的高息公司。他认为,在经济增长趋缓的大环境下,高增长将会变得稀缺。在接近的预期回报率下,相对于二鸟在林的成长股,一鸟在手的价值股似乎更有吸引力。如果未来名义GDP增长中枢在5%,那么意味着同期盈利复合增速超过10%的公司已经是成长公司中的佼佼者;反观价值股,如果股息率能够达到7%左右,同时伴随一个小个数的盈利增长,那么投资者的回报也能达到10%左右。

还有“微博达人”西部利得量化基金经理盛丰衍,在四季报中表示,从资本市场投资端变化来看,保险资金是未来可以预期的边际增量,其方向以高股息资产为主。未来仍然看好红利资产,因为它符合当下投资者的偏好,也是未来增量资金优选方向。

当然,也有一部分基金经理对当下的红利资产持反对意见,比如广发基金林英睿认为红利短期存在交易拥挤风险,鹏华基金陈金伟怕配了红利却踏空了成长,等等。

当然,市场、产品和观点需要多样性,过分的一致预期往往代表了行情的结束。不过,当下大家都对防守更加重视了,虽然远期乐观,但眼面前也并不认为会很快反转,还是谨慎要多一些。

未来仍看好科技创新方向的投资机会

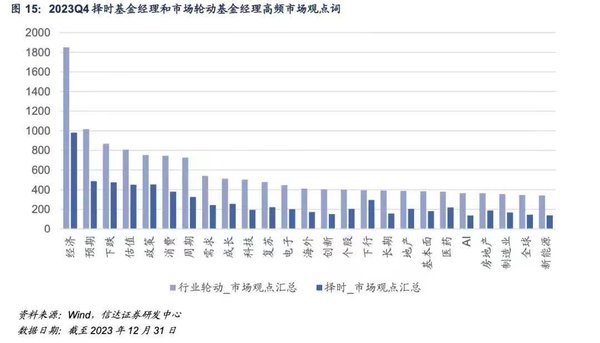

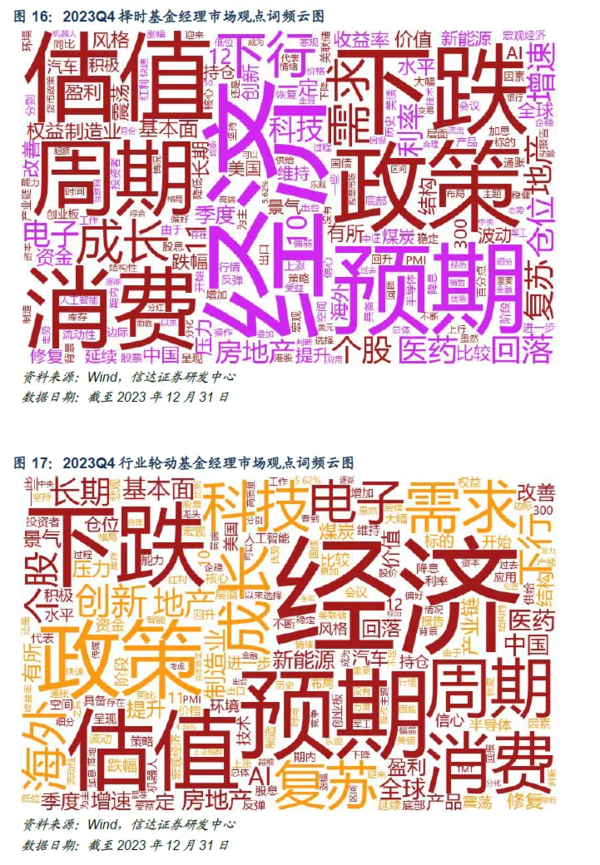

对于远期乐观的部分,多数基金经理认为未来在托底政策持续出台、走向落地的支撑下,经济底部将逐步清晰并抬升,看好方向上各有不同,其中科技创新概念占多数,根据信达证券的统计,电子、新能源、医药等行业被高频提及,大家可以参考下图看看。

作为咱们普通投资者,可乐想说,今年可能还得在投资的hard模式里打怪,大伙得有个心理准备,投资上别太冒进,还是防御为主,重视组合里的底仓配置,同时遵守投资纪律,见好就收。对于深套的部分,如果不着急用钱,不如就增加一点钝感力,时间换空间,等等市场周期的上行

最后,给大家推荐两篇“高分”四季报,分别是中庚基金的丘栋荣和交银施罗德基金的杨金金,前者是经典PB-ROE策略的践行者,后者是自下而上翻石头的代表人物。可乐节选了两位的一些观点,大家有空可以去看看全文,里面有不少值得细品的内容。

丘栋荣在季报中表示,市场继续回落至低位,估值几乎就在历史最低水平了,市场阶段性以长逻辑进行悲观定价,部分时点触及历史趋势线。(市场)并非第一次如此,甚至每一次熊市的底部都同样令人压抑,很久之后再估量当时的境况,甚至疑问为什么买得不够。

权益资产处于系统性、战略性的配置位置。山重水复非无路,柳暗终会再花明,权益资产此时具有很强的右偏分布特征,是最值得承担风险的大类资产。当下市场处在普遍的低估值,机会分布广泛,关键在于投资下一阶段基本面持续改善、盈利能力有望实现高增长和高弹性的公司。

相比以往,当前在投资上更偏好满足“供要紧、需向新、估值低、盈利高增长或高弹性”特征的公司,尤其是那些过去看似是梦想和故事,而今初露峥嵘且具有远大前景的成长股。

杨金金这次的四季报足足两千多字,不仅盘点了过去几年市场的发展和变化,也提供了后续选股的思路。

他说,经过过去一两年的调整期,中游和下游也出现了一系列细分行业格局有望改善的迹象,过去依靠资本开支拉动净利润增长的决策模式转向更看重投入产出的投资回报率。

资本市场的定价机制也将从过去的单纯从净利润单一指标,转向更加看重股东回报的自由现金流。在需求放缓的大背景下,寻找格局处于改善通道,自由现金流有望大幅改善、并同步带来股东回报同样显著改善的细分行业和公司,是未来的核心研究方向。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App