当你担心红利时,你该担心什么?

今年这两个月市场太跌宕,大部分板块都在颠沛流离,唯有红利春风得意马蹄疾,在各板块尽数下跌的市场中,一度涨超10%。

最近这两天开始回调,跌怕了的大伙纷纷开始猜测,红利的好日子是不是要到头了?会不会重蹈微盘的覆辙?今天可乐就来和大家说说红利的逻辑,以及后续可能的走法。

首先,红利是一种策略,它并非某一个固定的行业或主题。

红利策略是指以股息率作为核心选股指标,主要投资于长期持续现金分红、分红比例较高的上市公司,一方面能够获得较为稳定的现金分红,另一方面也可赚取公司业绩增长所带来的投资回报。

红利策略是个大类,里面还有不少细分,比如高股息、红利多因子、股息成长、股息收益率、价值红利等等,这些都可以统称为红利策略。红利策略的核心是稳定的分红,故具有一定的避险性质,往往在市场震荡下行期表现突出。

同时,红利恰好长在了机构的“审美点”上。

比如说,红利类ETF的前十大持有人,基本都是保险、公募、券商、银行这类机构,并且保险公司的持仓还在逐年提升,近三年的持仓增长量都排第一。

穿透得更深一点看,比如中证红利指数成分股的前十大流通股东,一号金主爸爸是企业及非金融企业投资公司类的产业资本;二号金主爸爸是中央汇金、财政部等带有国家属性的持有人;三号金主爸爸是外资、保险、社保、公募等机构资金,整体来看,爸爸们都属于财大气粗的,而且有绝对收益的KPI。红利策略聚集的盈利能力稳定、现金流充沛、估值较低,具备安全边际的资产也就正中爸爸们的审美点,成为了不少机构“不得不”的选择。

再来就是,今年太难做了,市场震荡加剧,避险情绪的推升下,红利更是倍受追捧,水涨船高。但是越涨大家越慌,毕竟只涨不跌是不可能的,况且有了微盘股的前车之鉴,红利是不是也到顶了,会怎么个跌法,跑不跑,都是大伙现在最关心的事儿。

风险都是涨出来的,咱们就来看看红利里面谁涨得最多。

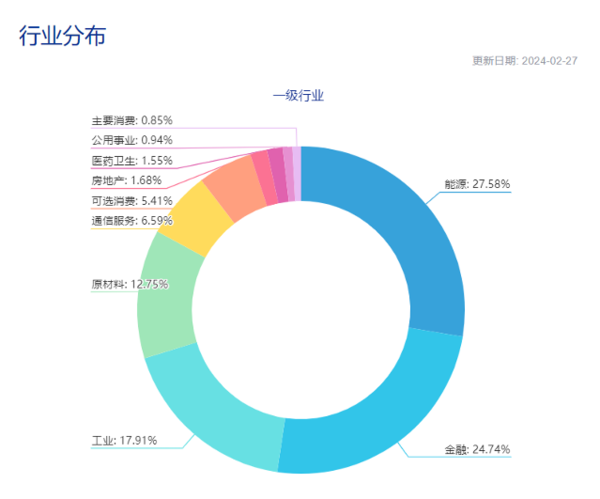

从红利指数行业分布来看,当前占比最多的三大行业分别是:能源、金融、工业。

数据来源:中证指数官网,截至20240227

再剖细一些,能源里主要是煤炭+石油石化,金融里主要是银行,工业里就比较杂一下,包含了电力设备、汽车、机械、电子、计算机等等,所以我们主要来看看前两大。下表是年初至今的申万一级行业涨幅,咱们结合看一下:

| 申万一级行业 | 年初至今涨跌幅% |

| 煤炭 | 17.24 |

| 银行 | 13.35 |

| 石油石化 | 5.01 |

| 家用电器 | 4.08 |

| 公共事业 | 3.24 |

| 统计区间:20231229-20240223 |

数据来源:wind

果不其然,煤炭和银行的涨幅遥遥领先,并且现在它俩权重加起来约占红利的4成。既然如此,咱们分别从股息率和估值水平两个角度,来分析看看它俩现在的风险。

煤炭

股息率角度看——

煤炭的股息率波动较大,当前接近8%,为近5年以来的最高点,且煤炭的股息率近5年来逐年攀升,5年翻了一倍。

为什么煤炭股息率的增长如此显著呢?

一方面是供给侧改革使得这些年煤炭企业的盈利和业绩增长较快;另一方面是煤炭企业自身推行高股息政策,比如陕西煤业、兖矿能源等公司,近些年持续在提供高额的现金分红。

那么问题来了,煤炭的高股息未来还能继续吗?

这就有些不确定了。

首先从盈利来说,煤炭毕竟是传统能源,虽说现在正在能源新旧换挡期,烧煤发电还是大头,但未来清洁能源的替代趋势是不可逆的,煤炭的需求势必越来越少。

此外,估值提升会使得股息率下降。因为股息率是公司分红金额与股票市值的比率,当股票价格上升,相当于估值提升,而每股股息保持不变,此时投资者为获得相同的分红金额,需要支付更高的股票价格,股息率自就会下降。

估值角度看——

煤炭作为资源类周期板块,估值上看PB的意义大于PE,当前煤炭的PB分位值在78%(截止20240227),属于历史较高估水平。同时,基于股息率的影响因素,估值较高也会一定程度压低股息率。

综合看,煤炭板块短期有一定回调风险。

银行

股息率角度看——

银行板块的股息率相较于煤炭会稳定一些,近10年以来,基本围绕4%的中枢上下波动,当前股息率在5.5%以上。银行股由于自身是高杠杆业务,利润相对充足,且属于强监管行业,需要保持一定的资本充足率。当银行的资本水平超过监管要求时,它们往往会选择提高分红比例,尤其是国有大行的股息率,长期处在较高水平。

估值角度看——

说实话,现在的银行板块,估值水平是没法反映出便宜还是贵的。虽然从估值的绝对值来看,银行板块估值正处于历史底部,但是自从21年房地产开发债务等一系列风险暴露后,与地产紧密捆绑的银行板块,也经历了数轮估值下修。简单来说,就是今时不同往日,很难再涨会原来的水平了。

当然,客观来说,调整也基本到位了,下跌空间不大。再加上,银行板块具有“市场稳定器”功能,现在的市场第一需求恐怕就是“维稳”。所以综合来看,银行板块短期可能会涨多了跌一跌,但和煤炭相比,下跌风险或许会小一点。

总结一下,红利里占比比较多的煤炭和银行,现在都因为涨太猛,短期可能有一定回调需求,或者如果市场普涨的话,相对于其他板块,超额收益肯定更少。

但是,需要注意的是,正如可乐在开头说的,由于红利是一个策略,它只负责筛选出低估值高股息的标的,也就是说它是有自我调节功能的,如果某个板块涨得太猛、股息下降太快,它也会逐步新陈代谢掉。

红利中长期依旧可以作为底仓配置,咱们普通投资者是,那些大机构也是。不过短期涨多了有些回调风险,可乐自己的小建议是:

还没买的小伙伴,先别着急,观望观望再入手;

已经持有的小伙伴,如果持有量比较大,可以适当落袋一部分。如果不太多,也可以继续把它当底层资产拿着,每个人需求不一样,大家根据自己情况决定就好。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App