2024/2月理财小结:70/30目标组合及美股泡沫论

2月喜迎龙年,有了探亲的爸妈陪伴,逛旧金山唐人街看舞狮,在家布置贴窗花,富有年味的家乡菜,增添了不少过年的气氛。新年新气象,理财方面一步到位把资产组合的股债配比调整到了长期目标的70/30。

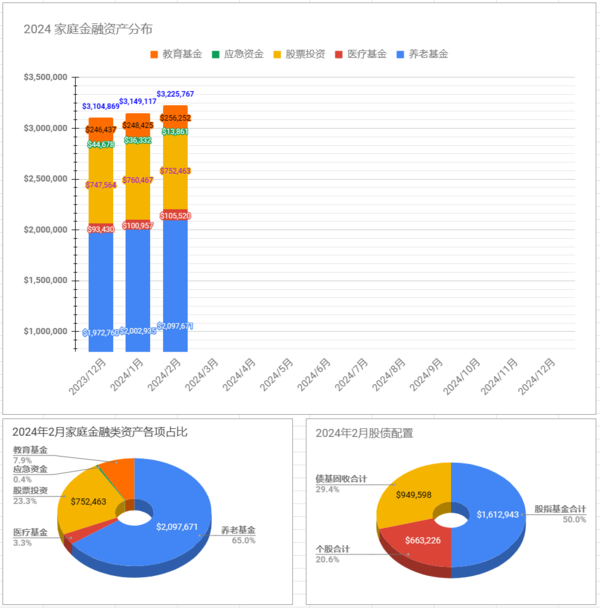

家庭金融资产

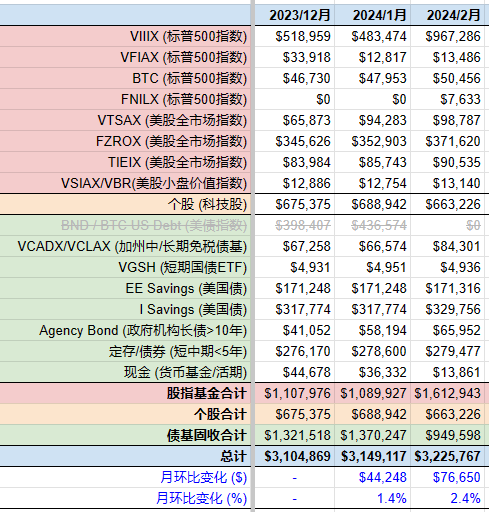

2月末家庭金融资产余额:$3,225,767,环比1月增长$76,650 or +2.4%。目前的资产配置组合股债配比从1月末的57/43调整到了70/30,达到了长期的目标组合。

主要的涨幅还是跟随科技股领衔的美股大盘股,2月标普500涨幅5.2%,主要受英伟达和AMD等AI概念股的业绩远超预期推动。本月所有投资者都在讨论一家公司,那就是英伟达,2月下旬的财报公布第二天市值单日就增加了$2,770亿美金,刷新了美股记录,2024前两个月涨幅60%,过去一年涨幅2.5倍,也加入了市值超2万亿美金的科技巨头行列。由此市场上也有了些美股泡沫论的声音,文末会专门聊聊一些花街权威人士的观点总结。

本月主要的资金操作:

1. 调高股债配比到70/30:清空了$43.6万的美债指数基金,购买了等额的标普500指数基金。

2. 增持了税务优化的加州政府债券和国债:员工折扣股ESPP到期后套现后的钱投了$3万左右。

3. 给父母红包:$1万美金。

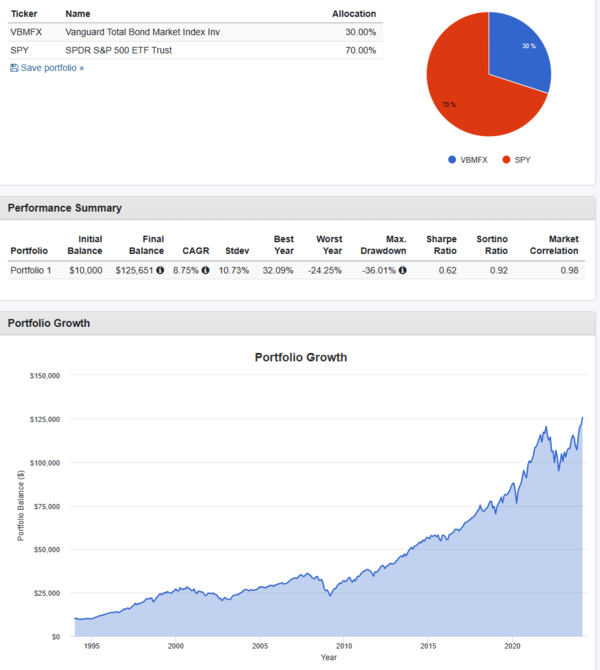

目标资产配置70/30股债组合

我的股指定投策略其实归纳起来就是一条:让“成熟有效的市场机制”去自动挑选不同资产类别和细分行业的赢家并实时动态平衡。默认首选的就是大市值股的标普500指数基金,当期涵盖503只公司股票分布在11个行业,其中信息科技占比最高达到29.5%。按公司来看,占比排名前8名的分别是:

1)微软

2)苹果

3)英伟达

4)亚马逊

5)脸书

6)谷歌

7)伯克希尔哈撒韦

8)特斯拉

有些投资者懊悔错过了今年年内涨幅近60%的英伟达,但我并没有,因为我重仓的标普500指数基金排名第三的公司就是他家了,权重接近3%。而同位列标普500的医药行业的减肥药巨头礼来的超预期表现,年内涨幅也近30%。

由此可见,作为还有全职主业的个人投资者来说,是没法面面俱到分析各个行业寻找潜力股并按不同权重去押注个股的,长期投资最有效的办法就是按市场权重去持有整个市场指数,并进行定投平衡。

至于股债配比的具体数字要根据各家的风险偏好和投资期限来选择,而针对我家而言,主力资金是20+年的养老投资,而选择70/30的组合,是比较适合还处于高收入积累阶段的我们。

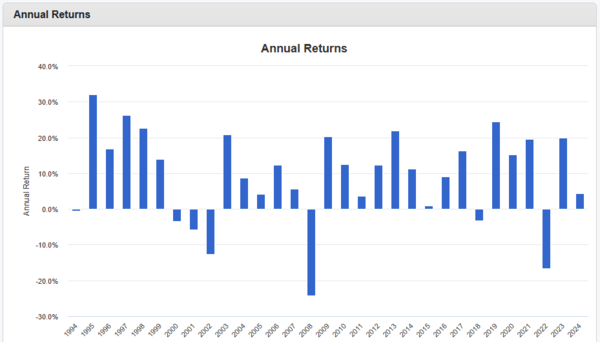

从过去30年(1994-2024)的历史数据回测来看,70/30组合的复合年化收益(CAGR)在8.75%,波动标准差(Stdev)在10.73%。假设1994年投资$1万,按70/30组合每年末做一次再平衡,增长到今天就是$12.6万。

注意:为了方便回测,70/30组合里选的债券是美债全市场指数基金VBMFX,股指基金则是标普500 SPY。此资产配置组合和策略可能并不适用于国内股市。

从风险上来看,70/30组合在过去30年只有6年的全年收益为负,最大的两次跌幅分别是2008年次贷危机当年的-24.25%和2022年的-16.69%,也基本在大多数人的风险承受范围以内,便于长期持有。

美股是否有泡沫?

以英伟达为首的AI科技股领涨的美股是否有泡沫,光看英伟达近一年内2.5倍的涨幅确实有点夸张。但你仔细看看它的Forward PE其实也才30多,可见确确实实是有营收和利润大幅增长支撑的,并不只是通过机构投机纯抬高估值,与2000年互联网泡沫顶峰的思科Forward PE高达120相比,确实不可同日而语。

恰好就在昨天我长期关注的全球最大的私募桥水基金的创始人雷·达利奥推送了一篇他最新关于美股泡沫的观点文章,主要观点如下:

达利奥使用了六个标准来判断一个市场是否处于泡沫:价格相对于传统价值的高度,价格是否反映了不可持续的条件,有多少新买家进入市场,市场情绪有多乐观,购买是否依赖于高杠杆,买家是否进行了过度的预期购买。

根据这些标准,他认为美国股市整体并不处于泡沫,尽管有些部分(如那7家领头羊科技股)看起来有些过热,但也不是完全的泡沫。文章认为,与1990年代的科技泡沫相比,今天的市场更加合理地估值了公司的收入和利润增长,尤其是那些受到AI影响的公司。

文章还分析了各种影响股市的因素,如零售投资者的活跃度,IPO的数量,期权的交易量,企业和家庭的杠杆水平,资本支出和并购活动等,发现它们都没有达到历史上的泡沫水平。

当然以上这些分析只是他的个人观点,投资者应该根据自己的判断做出决策。就我个人而言是提前用脚投票附和了他的观点,在2月中旬就增加了风险偏好,把资产股债配比提高到了70/30。

她理财 App

她理财 App