享受“多劳不一定多得”的投资过程?

偶然听了一个推送的财经访谈视频,听完有些收获,记录一下几个印象深刻的点。

主讲人Aswath Damodaran是纽约大学斯Stern商学院金融学教授,被誉为“估值院长”,经常能在电视上看到美主流财经媒体对他的采访,关于公司估值的讨论居多,而一周前的这个最新个人访谈面向的听众则是针对个人投资者。

1. 投资易,生活难

得出这个观点的角度有点独特,作为学院派的商学院教授来说,他认为投资的估值体系其实已有成熟框架,比如理解业务、其增长、盈利能力和风险,涉及估计现金流和比较类似企业,整个机制从简单概念开始逐步构建。而估值的挑战就如生活一样,难在预测未来。不确定性会影响企业的估值,与其关注不同机构的估值机制得出的不同结论,不如先想想如何应对逃不开的不确定性。对于个人投资者来说,就是要理解价格和价值的区别,再就是分散个股的风险。

2. 股票价格与价值

企业股票价格受到群体判断的影响,而价值基于企业的现金流。他打了个通俗的比方,类比房产的价格大多数情况都是基于其他购房者竞价支付的金额,但企业的价值是企业的现金流,不受他人意见影响。与其关注公司短期甚至每天股价的波动,不如真正关注购买企业股票本身的业务。

3. 享受“多劳不一定多得”的投资过程

他强调投资是关于财富保值和增长,而不是迅速致富。建议通过自己的职业赚取收入,并将投资作为补充工具。

引用了沃伦·巴菲特的经历,并强调了在寻找被低估的公司时的运气。几十年前巴菲特可以手握年报拿着笔纸计算就能找到价值洼地,并利用他的保险公司获取极低的资金成本。而如今越来越多的公开数据、模型工具、自动化量化交易策略等等,发掘低估价值股的几率越来越小或者受各种外在因素影响太多。

对于大多数投资者,建议投资于指数基金,并在拥抱市场之外享受生活。股市并没有奖励投资者努力的反馈机制,当个人投资者花大量时间精力读年报研究财务数据主动选股后发现收益还比不上标普500指数(巴菲特的遗嘱也提到了把90%的资金投入标普500指数,剩余的10%投入美国国债),这可能导致沮丧丧失投资信心或做出冒险的决策。

他建议除非你享受投资的过程,哪怕自己主动选股投资的长期回报不如标普500指数基金也无所谓,否则就请打消主动投资的念头。

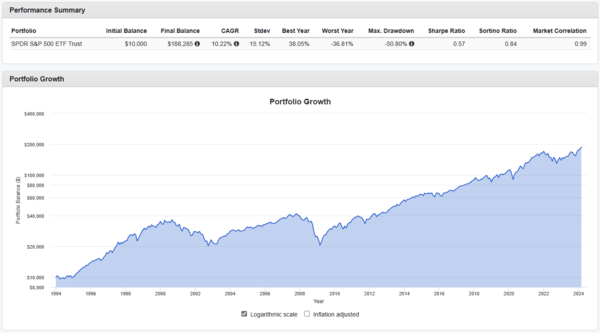

以下附上标普500指数基金的表现。从1994年至今30年经历了2000年科技股泡沫、2008次贷和疫情几轮经济危机,收益仍然超过18倍,复利年化10.22%。过去3年、5年和10年的平均年化回报率分别是11.78%,14.63%和12.58%。

对比一下不知道还有多少个人投资者有信心可以长期投资战胜这个投资回报率,或者不如干脆拥抱标普500指数基金去好好享受生活。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App