市场波动太大,不妨来这歇会儿

近来有不少大事,比如国九条、明星基金经理落网、微盘再次被暴击等等,也有不少小作文,市场被搞得有点颠三倒四,波动很大。

虽然远期看好,但短期扰动因素比较多,市场可能还需要消化一阵儿,咱就等子弹飞一会儿,今天来打一张相对安全的牌——债基。

债基是什么?靠什么赚钱?

债券基金,就是主要投资与债券的基金,好比股票基金主要投资的是股票。

股票基金赚的是股价上涨的钱,那么债券基金的收益来源于什么呢?

主要有三部分——利息收入、资本增值、杠杆收入。

利息收入:债券可以理解把钱借出去的一张欠条,利息收入就是借款方借了钱后定期支付的利息。

资本增值:也可以叫做资本利得,就是这张债券本券涨价,赚得的钱。比如当市场利率下降时,债券价格就会上升,债券基金通过买卖债券即可获取资本增值。

杠杆收入:杠杆是个放大器,债券基金也是可以加杠杆的,杠杆率越高,收入和亏损放大得越多。

债券交易收益:基金经理通过买卖债券,利用债券市场的波动获取差价收益。

综合来说,公式如下:

债基收益=(票息收入+资本增值)*(1+杠杆率)-杠杆成本

债基都有哪些分类?

债券基金同样是个大家族,里面有很多“部落”。

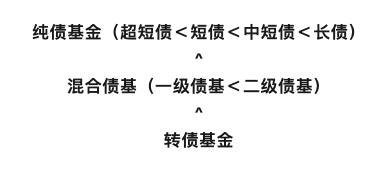

按持有债券的纯度来分,可以分为:纯债基金、混合债基、转债基金。

纯债基金:含债量最高,只投固收,不投股票、可转债等权益类资产。

纯债基金内部还可以继续按照持有债券的久期来进一步划分,

超短债基金→期限≤1年以内的债券资产短债基金→期限在1-3年的

债券资产中短债基金→期限在3-5年的债券资产长债基金→债券资产的期限一般都在5年以上

注意,这个地方说的“期限”,是指债基自己去投资的不同期限的债券资产,不是说咱们买债基后的持有时长,债基和咱们熟知的股基混基一样,除非有说明是定开基金,不然都是都是随时可申赎的。

混合债基:除了债券资产外,还可以买点其他资产,比如股票、可转债,也可以参与打新。具体可分为一级债基和二级债基,一级债基除了投资债券,还可以买可转债,也能进行转股;二级债基,除了投资债券外,可以直接买一些股票。

转债基金:主要投的就是可转债,按规定投资于可转债的比例≥债券资产的80%。

整体而言,从风险收益角度看,含债量越高,风险相对越小;而可投的股票、可转债这类权益资产越多,风险相对就越大。

风险等级从低到高可列为:

除了按照自己的需求选之外,现在这个时点,更适合买哪种债基呢?

丑话说前面,即便是纯债基金,也是有可能出现阶段浮亏的,虽然亏损和股票波动相比小得多,但也是有可能看到“负号”的。理论上说,不愿承担啥风险,就想要稳,想当现金理财来做的,建议选超短、短债、中短纯债基金;不着急用的钱,或者就是想长期当底仓的,可以买些长债基金或者混合债基。

不过抛开个人的风险偏好,可乐觉得,现在这个时点,可以优先看看偏短的纯债基金。

首先,影响长债的因素比较多,比如经济面、货币宽松预期、资产供需格局等,加上长债和超长债已经牛一阵儿了,长端交易盘比较多,大多品种收益率已达到处于历史高位或峰值,在这种已经演绎较极致的情况下,有一定调整压力,同时市场情绪也容易放大波动。相比之下,短端利差保护比较足,短端资产的性价比此时也相对高一些。

再来,从目前的风险收益情况看,短债产品并不逊色,比如2023年,短期纯债型基金指数全年收益3.27%,中长期纯债型指数全年收益3.61%,只高出0.34%,而短债指数的最大回撤仅-0.15%,在各类债券指数中最大回撤最小,这么一比较,短债基金的性价比就很突出了。

可乐按照下列条件,帮大家筛选了几只历史业绩比较优秀的短债基金:

成立时间3年以上;规模10亿元以上;近三年最大回撤≤0.5%;近三年收益排在同类前10%。再剔除橱窗基金和更换了基金经理的产品后,筛选出这两只:

数据来源:Choice

数据范围:截至20240416

可乐在这设置了一个比较苛刻的条件,就是近3年最大回撤要低于0.5%,这几乎可以等同于不接受亏损了,毕竟大伙在股基里浮浮沉沉沉沉沉……想必已经不太想再次受伤了。当然,历史业绩不等同于未来,大家参考选择就好。

-

金组合PLUS金组合PLUS引用 @ 想love @ 想love 的话:感谢!正在等待债基的详解。再请问个问题,那债基是随时都可以买入,还是有他自己的买入点呢?(比如指数基金大概可以看现在处理历史什么位置这样判断

债基是比较稳的,总体趋势是向上涨的,一般不择时。如果非要择时,可以考虑A股市场不好或者利率下行的时候买入。

她理财 App

她理财 App