聊一下最近特别火的基金经理「鲍无可」

昨天,群里有朋友让我来聊聊——

鲍无可

今天安排上!要说鲍无可为啥这么火,可能是因为他管理的 $景顺长城能源基建混合C

这只基金,最近5年年年正收益:

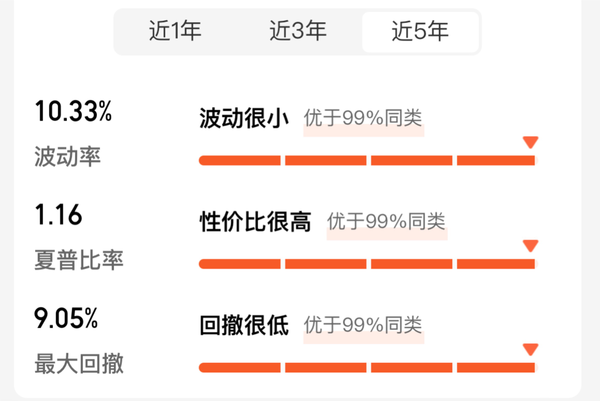

最大回撤还只有9%:

这对经历了三年基金亏损的人来说,简直是:久旱盼甘霖啊!

以前,很多人一提到权益基金,都想要比肩巴菲特,期待15-20%的收益率。

后来,接受过市场的毒打后,期待一路下调,从10-15%,到8-10%,再到现在如果有一个年化6-7%的产品,我都会想想它有没有能力做到。

这一波市场下行,的确劝退了一批人,也教育了一批人。

现在还在市场中的基民,都是被层层筛选过后,还不放弃的理想者。

大家对风险有了更加深刻的认识后,开始寻找持有投资更好的基金,而不是all in后暴涨暴跌基金。

所以,这就让最近五年年年正收益的鲍无可脱颖而出。

要说鲍无可的投资风格,属于典型的价值投资。

他的投资理念是——宁可少赚钱,也不要赔钱。

在采访中,他曾这样说过:

“我天生性格就厌恶亏钱,做投资的第一天起,我就把不亏损放在首位,包括买基金也是如此。”

作为价值投资者,他对安全边际尤为关注:

1)低估值

他的原则是,买的股票不能太贵,不能付出较高代价。

喜欢买入估值便宜的股票,如果发现某个股票的估值过高就会及时减仓。

甚至,有时候会提前减仓错过后续的上涨。

2)关注公司壁垒

鲍无可认为,一家公司的长期竞争力和股价取决于它的壁垒,因为他会挑选竞争力突出的公司来配置。

我们以他的代表作 $景顺长城能源基建混合看下:

这只基金的重仓股集中在有色金属、公用事业、能源煤炭等行业。

共同特征是,都具有高壁垒、低估值、股息率高的特征。

如果利用投资的后视镜来看,他所挑选的这些行业也是最近一段时间内受到市场追捧的。

从行业上看,他不是在单一行业上下注超过20%。

这意味着,他的产品风格是均衡型。这与前两天我们说的蔡经理属于两个极端。

蔡经理,对于整个公募基金来说都是不可绕过的,因为他把押注主题基金这条路给跑通了。

以前我们买基金,如果就看好某一个行业就直接买入对应的指数基金就好。

但自从蔡经理之后,有很多主题型基金,甚至很多混合基金的投资策略就是看好一个板块,然后all in。

涨了就是神,跌了就推到市场身上。

这种行为显然是不负责的——收取一个比指数基金更高的管理费,不是让基金经理拿着我们的钱去赌。

如果想要赌风口,那不如自己买指数基金,或者股票来得更爽。

在这种风气之下,很多基金经理为了业绩排名都加入进来。

最后变成:市场都是主题型基金的天下,而均衡的基金越来越少。

只是如果回到买基金的初衷,难道不是为了让专业的人做专业的事吗?

我们想要的是:把辛辛苦苦赚的钱,通过基金经理的操作,让资产稳定增值,而不是进入暴涨暴跌的虚假狂欢之中。

现在市场,有一点劣币驱逐良币的意味,充斥着押注,而缺少了均衡。

所以,这也让鲍无可这种每个行业都配一点的基金经理变得可贵起来。

落实到业绩上, $景顺长城能源基建混合C 最近五年能做到年年正收益,的确不错:

2019年:14.83%

2020年:14.08%

2021年:18.44%

2022年:1.09%

2023年:15.94%

而且,最近五年的回撤也控制的很好,只有9.05%,比市场上大多数基金都要强。

如果把时间拉长,自管理这只基金9年时间,鲍无可的年化收益率是14.7%。

历史最大回撤出现在2016年,回撤是28%,比当时的沪深300指数要小得多。

(注:2016年股Z时,沪深300指数最大回撤为46%)

可以说:鲍无可管理的 $景顺长城能源基建混合C 属于典型的均衡风格,防守型很好,对应到数据就是最大回撤控制的很不错。

但问题是进攻不足,在市场上涨时业绩可能不会很突出。

基金选择上,很难做到“既要又要”,所以找到适合自己的基金更重要。

如果你和鲍无可一样属于「宁愿少赚也不要多亏」的人,那就可以多关注一下;

但如果,你既然想要震荡市安稳一些,牛市还能跟得上,那还需要多加考虑。

或许更好的方案是,在上窜下跳的市场配置一些均衡基金,在牛市中配置一些弹性更高的品种。

但问题是,真的有人能精准的踏好市场节奏吗,这一切都很难讲。

「丸子日报之中概和亲戚们」(2024/4/17版):

中概互联:-19.77%

恒生科技:-19.29%

兜兜转转啊

提示:本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

她理财 App

她理财 App