玩转债基,快乐「捡蛋」~

最近,有一种叫“捡蛋”的基金黑话火了。

某书上,很多人在晒自己每日的收蛋情况,红彤彤一片对心情很好。

这里的“蛋”,是指投资者持有基金的收益,主要是投资债券基金。通常以0.01%为单位,0.01%就是一个“蛋”。

如果当日实现正收益,比如上涨0.05%,可以说今天“收了5个蛋”;如果是负收益,比如下跌0.05%,则可以说“破了5个蛋”或“碎了5个蛋”。

A股走熊三年,但债市走牛,债基的收益挺稳。于是,不少人加入捡蛋行列,在债基里get到了投资的收获感。

我们过去也一直倡导大家分散配置,买股的同时也要配点债,股市不好的时候,债基的收益不仅让人多了一份安心,也能减少账户整体的波动。

1

不过现在可能有人疑惑,债市已经好了几年了,现在买债基加入捡蛋族,还来得及吗?我们可以先看一个走势图。

下面是万得中长期纯债型基金和短期纯债型基金指数,自2010年以来的走势。

数据来源:wind,时间区间:201001~202405

债券可以理解把钱借出去的一张欠条,每张欠条都有一个还钱的截止时间,长债和短债,是根据这个截止时间的长短来区分的。长债的波动、风险、收益会比短债更高。

我们发现,对于这两类基金指数来说,长期走势都是向上的,虽然中间也会有回调,比如蓝色线框出来的部分,但假以时日,也会重新收回失地。

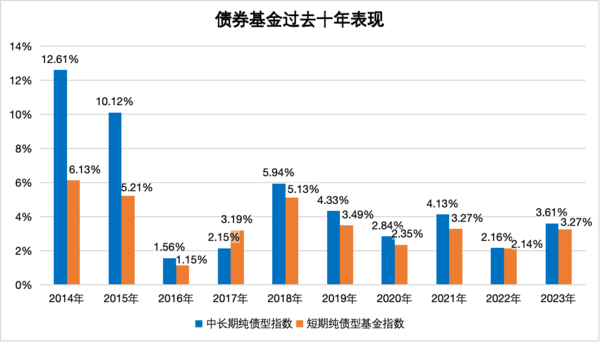

而且从年度的表现来看,过去十年,不管是中长期纯债型基金指数,还是短期纯债型基金指数,每年都取得了正收益。

数据来源:wind。

基金历史表现不代表未来收益,市场有风险,投资需谨慎

为什么债基的收益这么稳呢?

主要是因为,投资债券,收益来源于两部分:

1、利息收入:

债券可以理解把钱借出去的一张欠条,利息收入就是借款方借了钱后到期支付的利息。

这部分是比较确定的,不会因为市场的变化而减少(除非钱还不上了),这也是债基收益来源的主力军。

2、资本利得:

是指这张债券本券涨价赚得的钱。这部分会跟随债市波动,债基收益的增厚或者减损也主要来源于此。

即便资本利得这部分亏钱了,但随着债券本身利息的增加,会填补亏损,这就是债基的净值长期向上的原因。

所以,长期来看,买债基,还是比较稳的。

如果债市回调,反而是更好的上车时机。

2

不过,对基民来说,投资债基还面临两个现实的问题:

一是,市场上的债基有几千只,类型多样,如何才能选到更稳、更适合当下投资的基金?

二是,有时候债基回调,基民们很容易就因为恐慌赎回了,最后没啥收获甚至亏钱。

前面我们通过走势图了解到,债基其实是会收复失地的,而且根据我们对历史数据的总结发现,不同类型的债基,如果搭配不同的持有时长,最终收获正收益的概率会比较可观。

计算说明:分别使用万得短债基金指数、万得中长债基金指数、申万固收+基金指数按照每天买入持有90天、180天、360天的到期收益率进行统计,得到大于0的个数占比

针对这两个难点,我们最近上线了「捡蛋计划」,目的是帮投资者精选优质的债基,并针对不同的债基设置科学的持有时长,让大家能安心持有,容忍暂时的浮亏,最终大概率赚到钱。

(持有期间也可以赎回哦)

路径:她理财APP-基金页面-捡蛋计划

有需求的财蜜,可以根据自己的资金安排,选择合适的持有期上车~

3

最后,可能会有财蜜问,要不要把股市的钱拿来买债基?

我觉得这个问题得从配置的角度考虑。

也就是说,得先看看总资产中,债券的配置比例是否合适,不够的话可以适当调整,而不是单纯因为过去股市亏钱债市赚钱而追过去。

否则,当股市反弹时,还是会吃亏。

总之,不管买什么,都应该配置先行,什么钱充当什么使命,更容易拿得住,拿得远。

祝大家捡蛋快乐!多多收蛋~

风险提示:

基金销售服务由盈米基金提供。

基金策略为其他客户创造的收益,并不构成业绩表现的保证。基金策略的风险特征与单只基金产品的风险特征存在差异。过往业绩不代表未来表现。市场有风险,投资需谨慎。投资者应自行阅读相关法律文件,自行做出投资选择。详情见《投资顾问服务风险揭示书》。

本资料所引用的观点、分析是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件,市场有风险,投资需谨慎。

她理财 App

她理财 App

码住