金埔转债:大股东也在坑里?

转债基本面

金埔转债于2023年6月8日发行,发行规模5.20亿元。

税前利率:第一年0.30%、第二年0.60%、第三年1.20%、第四年1.50%、第五年2.40%、第六年3.00%。到期赎回价115元(包含第六年的3%)。

有条件回售:可转债最后2个计息年度,股票在任何连续30个交易日的收盘价低于当期转股价的70%时,可转换公司债券持有人有权将其持有的全部或部分可转换公司债券按面值加上当期应计利息的价格回售给公司。

下修条款:①可转债存续期内,公司股票在任意连续30个交易日中至少有15个交易日的收盘价低于当期转股价格的85%时,董事会有权提议下修转股价,并经出席股东大会所持表决权三分之二同意才能通过。

②修正后的转股价格应不低于该次股东大会召开日前20个交易日公司股票交易均价和前1个交易日公司股票交易均价。(没有“不能低于每股净资产”的限制)。

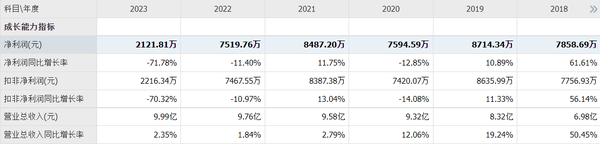

公司基本面

金浦园林主要收入来自园林绿化工程施工、设计和苗木及建材销售。

这类园林企业,主要客户是各地区政府,这些客户越来越穷,各项开支都在压缩,相信接下来的每一年,都是园林企业最困难的一年。

没有机会

金埔转债规模5.2亿元,目前大股东持有转债的比例是24.13%,配债至今一直没卖,他可以卖的时候,转债价格还在110元以上。

这并不是他很有野心希望能够赚更多,我觉得更大的原因是他持股比例太低了,如果他卖掉转债,而所有转债持有人最终都转股,那他的持股比例就更低了,如果别人恶意收购,那公司是很可能换个大股东的。

所以他不太可能卖掉转债——除非他能确保有机会以更低价格买回来,或者有其他方式(定向增发)获取股权。就目前的市场情况来说,机会不多。因为他不太可能卖掉转债,也就不会有下修转股价促进转债价格上涨的心情。

感觉金埔转债和金埔园林大股东就被困在这行情里了,只能等待股市行情好转和公司经营情况好转。

大家好,我是酱婶,常驻她理财。文中观点只是个人看法,不是投资建议!感谢阅读,欢迎留言交流!

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App