公寓和储蓄险的投资收益浅见

这两年投资风向转变的厉害,我住的地方附近的商业街小公盖起来刚好是17 18年那会儿,因为挨着大学城,位置好,当时还正经的热炒了好一阵,好多投资客都买来出租,后来疫情来了,第二期落成之后我看到现在也没卖完,前两天去问了下,现在只要买就返10年租金+5年物业费+3年取暖费,这算算也得大十几万吧![[得意]](https://static.talicai.com/emoji/talicai/emot07.png) ,不过感觉越搞活动,售楼处越冷清。

,不过感觉越搞活动,售楼处越冷清。

一是开发的是商住两用户型,卖的最好的户型基本是50平挑高4米这种,户主可以拿来做两层loft,但是商水商电不通燃气太硬商了,整个屋子只有一个大落地窗。

二是公摊大,40%+,白白掏一半出去,又不能分期,要买只能全款。据我了解买这些房的除了那些投资客买来承租,还有小部分是给上了年纪的爸妈买,未婚给自己买(钱不多买不起住宅)退而求其次买小公寓的。

回到家后我小小算了算,假如全款50,按返15万,相当于35万的房款得一套,附近上班族蛮多,也离着大学城,租客应该是不缺,这个公寓的投资价值真实有几何?看看长期收益大概能有多少,有没有搞的价值!

当然突发的黑天鹅事件必须也要考虑到位。比如疫情就是,一旦来个不可抗拒因素,空置导致的租金回报率打折就是实打实的。

但是公寓也有优点,上车门槛低,这个盘的环境绿化啥的也都蛮好,并不嘈杂,甚至比一些居民住宅都好,不过现在房市遇冷的大环境,居民住宅越来越掉价,实体店铺也不好搞,出租持续性要打问号,还有就是是否容易出手,比如讲来缺钱缺卖不出去。

另外,产权只有40年,后期卖掉税费是商品房的4倍,大概是百分之20多,不能落户,不考虑到升值潜力的话收入就是租金这一个了,后期税费大,有可能卖不掉。

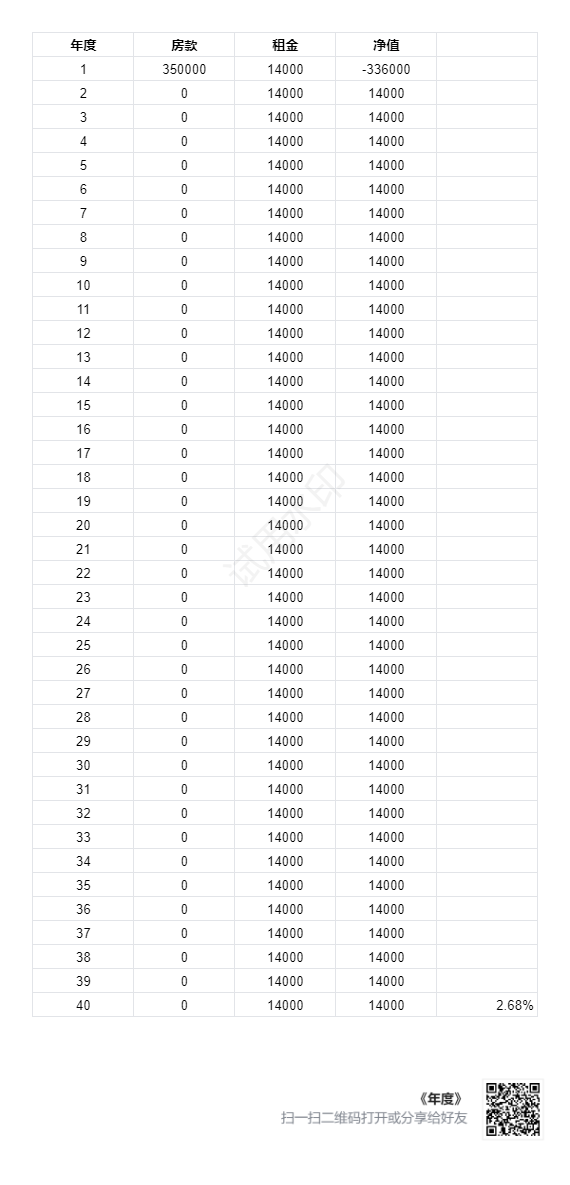

所以我简单拉了个表格,在完全不考虑税费和历年其他杂费(取暖费物业费等)的基础上,每个月租金1200元(参考贝壳挂价),无空置情况:

不太妙![[抠鼻子]](https://static.talicai.com/emoji/talicai/emot01.png) ,35万要在第20年才将将回本,到40年产权到期后,年化收益才2.68%,这还是最理想的情况,况且公寓产权40年包括开发,到手算30年,届时房体寿命也快到了,折旧过户or产权续期一切都还没考虑呢....

,35万要在第20年才将将回本,到40年产权到期后,年化收益才2.68%,这还是最理想的情况,况且公寓产权40年包括开发,到手算30年,届时房体寿命也快到了,折旧过户or产权续期一切都还没考虑呢....

呃,从承租投资角度看,没搞头啊...![[汗]](https://static.talicai.com/emoji/talicai/emot20.png)

另外算算储蓄险,我看有人把年金险和投资房去做对比的,那我也对比一下,保险吧,优点缺点都很明显,甚至一致,好处是买的时候以后每年的收益都有保障,缺点也是,每年都固定有保证,就没波动了呀~![[睡]](https://static.talicai.com/emoji/talicai/emot04.png)

万一以后房子涨,那买保险的话,就不合适了,当然以后房子是否会涨还是怎样,就见仁见智了~当然,还有个缺点就是储蓄险灵活性差一些,回本前想变现要亏钱,但是这一点和公寓比,倒是成优点了,变现我感觉公寓还更难些..

另外,持有保单的话,每年的钱是固定的,不像房租一样或涨或跌,比较适合稳健型用户,等人嘎嘣了,子女退保能领回现价,这点和房子一样,不过,公寓40年产权,产权到期后到底咋处理,尚且不好说。

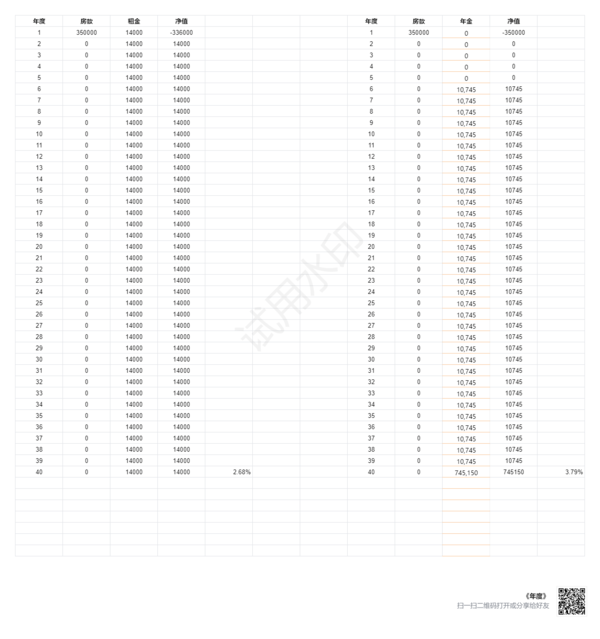

所以同样是35万,我也算了算储蓄险能有多少钱(这里用保险推荐里面的快享福做测试):

就按照第40年的收益来对比,公寓是2.68%,储蓄型是3.79%,储蓄险高,这里面有很多不确定的因素,除了上面说的40年期间所有额外支出都没算之外,40年产权到期之后的处理也没考虑进去,如果按照网上说的续签产权,那这一笔大额费用同样会拉低理论收益。

另外因为是保险的趸交,现金价值和房子的房租有点区别,房租是活钱,现金价值只有退保才能拿到,否则是累计增加的,所以保险算差值不算净值。

另外按照公寓寿命计算保险的价值增长也相对不公,储蓄型是终身收益,完全中间无间断,这是出租房产无法比拟的,如果算80年的话,IRR会更高,所以啊,俺家这的小公寓盖得倒是漂亮,这收益率着实也爱不起来,怪不得卖不动....

所以牵扯到长期投资,一定要多想想再动手,这年头挣点钱都不容易,轻易的把长期投资放在不等值的不良资产中,真是得不偿失。![[汗]](https://static.talicai.com/emoji/talicai/emot20.png)

如果真要搞房产投资,去搞公寓,还不如用储蓄险当“另类房产”,操作便捷收益明确,未来大几十年规避了黑天鹅事件,这不比买公寓强的太多了咩。

她理财 App

她理财 App

低于5%租售比的公寓都没必要买

8年前卖掉一个公寓,本月又卖掉了一个公寓。从今往后再也不投资公寓了