2024上半年,哪些基金投顾比较赚?(附排名)

今年已过半,上半年的A股着实是一波三折,投资小伙伴们的心情也是起起伏伏服服服……

那么,基金投顾们上半年跑得如何呢?咱们今天就来全面、深入地盘点一下。

※权益类投顾组合

【排名靠前】

上半年排名靠前的权益类投顾组合,可以分为三类:

第一类,重点配置了海外市场的组合。

根据数据统计,纳斯达克100指数上半年涨幅高达31.73%,标普500指数上半年涨幅为14.80%,全球医疗保健指数上半年涨幅约5%。以及日本股市日经225指数上半年累计上涨18.28%,德国DAX30指数上半年涨幅为8.86%,此外,越南、印度等新兴市场上半年累计涨幅均超8%。

由于上半年海外各市场涨幅较大,故布局了海外宽基指数的组合,表现都相对突出。如:

萌萌的海外,主要投向美股市场的纳斯达克100、标普500、全球医疗;

哥伦布领航的配置中,除美国市场外,还有印度等新兴市场;

指数基石中海外资产比例近7成,覆盖纳斯达克100、标普500、全球医疗、印度等。A股资产2成多,基本都是300、500、红利等指数基金,相对稳定性较好;

绘盈长投计划、简慢投资组合、价值平均领航等,海外资产的比例略低于上述组合,约占半仓。同时,这些组合另外一半仓位参与了A股市场,如A股的医药板块,以及沪深300、中证500这类宽基指数,一定程度加大了组合波动,和纯投海外的组合相比,也阶段减弱了收益性。

第二类,主要投向香港市场的投顾组合。

香港市场一季度稳步向上,Q2开始发力,4月底至5月上半月反弹较大,约有区间15%的收益,抬升了上半年阶段收益,而后又开始震荡下行,回吐约一小半。因此,榜单中主投香港的香港股票方向、睿精选港股-天天尊享两只组合,上半年阶段收益不错,它们的配置基本都分布在恒生指数、恒生科技、恒生医疗、以及一些沪港深主动基金。

第三类,只投A股沪深300的投顾组合。

其中纯度最高的是沪深300精选。该组合满仓沪深300相关指数基金,共5只,分别是1只沪深300指数,1只沪深300指增,1只300红利低波,和2只300价值。

其中,兴全沪深300指数(LOF)优于沪深300指数,上半年超额收益约4%;

国金沪深300指数增强A采用量化策略进行增强,由于上半年行业轮动较快,且沪深300内各行业涨跌收尾相差较大,故上半年跑输沪深300指数约5%;

嘉实沪深300红利低波,该基金跟踪300红利低波指数,且今年相较于跟踪指数有约0.2%的超额收益。300红利低波指数今年相较于沪深300指数有约10%的超额收益,主要是因为300红利低波指数选取的是盈利稳定、股息率较高且波动率低的股票,防御性较强,样本的行业分布主要集中于银行、非银行金融和电力及公用事业。

银河沪深300价值指数和申万菱形沪深300价值指数跟踪的都是300价值指数,该指数选取是的沪深300中价值因子评分较高的标的,今年上半年,300价值指数相较于沪深300指数有约13%的超额收益。

就A股资产而言,上半年大盘优于小盘,低估值红利优势突出,因此对于阶段超配价值风格的300指数策略,收益效果较好。

【排名靠后】

上半年阶段收益不佳的投顾组合下跌基本超10%,其中垫底的是两只纯医药主题组合,主要是因为上半年医药板块跌幅高达-21.09%;

精选中生代、富国满天星追求收益偏重中小盘;

价投未来,医药、白酒、新能源等行业有明显仓位,同时整体风格偏中小盘成长。不过该组合近期发起了调仓,不仅增加了顺周期、红利等风格,同时新增了纳斯达克、标普、越南市场等海外资产,有点“打不过就加入”的意思;

价值投基有2成仓位在医药,有意思的是,该组合前期有配置部分纳斯达克,个基收益在20%+,不过去年Q2止盈调出,回头看确实是下车过早了;

萌萌的国内和萌萌的随心投配置类似,都在白酒有重点布局,同时也有一定比例的医药;

中欧带你投中国智造长期侧重于碳中和、新消费、硬科技、国防军工、中国智造、医疗健康这六大赛道,整体偏中小盘成长,上半年相关行业贝塔下行使得组合跌幅较大。

※股债平衡类投顾组合

【排名靠前】

阶段排名靠前的股债平衡类投顾产品们基本都有约6成甚至更多的债券资产打底。

其中,国泰平衡更甜蜜在权益资产方面,通过重点布局煤炭、汽车、港股等资产进行收益增厚;中欧股债黄金比例则是通过价值风格的全行业主动基金进行收益增强,如华安聚嘉精选、国富深化价值等;鹏华股债严选在黄金、红利等资产有明显仓位。

整体看,上半年股债平衡排名靠前的投顾组合中,多数出自产品线较丰富的基金公司投顾,大V管理的组合占比相对偏少,可能是因为机构在宏观层面把握较为全面,同时在偏债型和固收+类产品上的研究相对更加深入。

【排名靠后】

阶段排名靠后的股债平衡类投顾,上半年跌幅基本在2-7%,半仓左右的债券资产起到了一定的安全垫作用,然而在权益类资产上,多少都踩中了阶段收益不佳的板块。如:

东财平衡省心有约4成仓位在医药和其他中小盘风格的偏股基金上;

富国双子星股债均衡在成长赛道布局较多,不过近期发起了调仓,减少了在赛道上的暴露,转向增加了价值风格的持仓;

银华天玑-00后创造未来则是配置上股略多于债,且权益资产均为A股。

※固收+类投顾组合

【排名靠前】

有意思的是,上半年固收+类排名靠前的组合,收益水平略高于同期是股债平衡类前十,这主要是因为固收+类的权益仓位更低,受权益拖累更少,并且上半年债券表现出色,从而呈现出固收+表现更好的情形。

在阶段表现较好的固收+类产品中:

银华天玑年年红的配置除债基和固收+基金外,还配有中证500质量成长ETF、宏利消费红利指数、科创50,后两者年内跌幅超10%,不过权益资产占比较低,故对整体影响不大;

滚雪时代以纯债基金打底,通过可转债基金和绩优的灵活配置型基金进行收益增厚;

稳健甄选则是通过价值风格和AI赛道相关标的资产进行增厚。

另外行业一个比较有特色的固收+组合,全球固收+,这只产品除了配置A股债基外,还配有小比例的境外债,不过由于境外债波动略高于A股中的偏债基金,故整体收益增厚效果并没有那么明显。

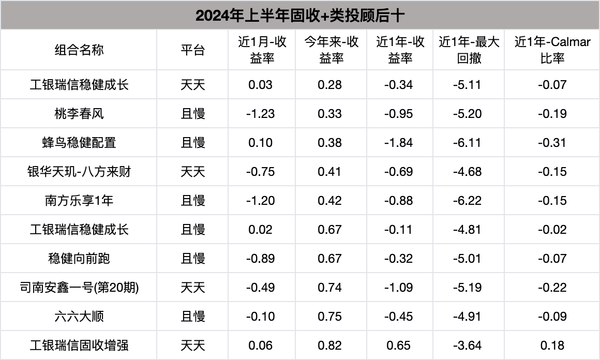

【排名靠后】

虽然上表中投顾是排名靠后的固收+类组合,但上半年绝对收益仍然为正,穿透持仓看,它们在货币类、纯债类资产配置比例较高,故整体超额收益效果并不明显,但至少在权益市场整体不佳的上半年,仍然有较好的防御作用。

总结来看,上半年超配了海外资产,以及A股中的红利、高股息价值风格资产的投顾组合,表现相对较优,而在A股中小盘成长配置比例较大的组合则整体表现不佳。同时,由于上半年权益市场动荡,在股债跷跷板效应下,债券资产的防御属性,使得偏债类的组合反而取得了优于权益类组合的成绩。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App