有哪些业绩比较好的海外投顾产品?

最近归整了一些阶段业绩还不错的海外投顾组合,今天来和大伙分享一下。

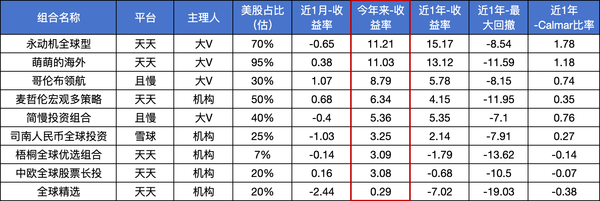

以下是一些海外投顾和重仓海外的投顾组合近一年业绩情况↓

(数据来源于网络,截至20240719)

由于美股近两年涨势强劲,纳指从去年至今涨超60%,因此粗略看,美股仓位较高的组合,阶段业绩较好。从后视角度看,没有一个海外投顾业绩能跑赢定投纳指,根据测算,截至目前,月定投$纳斯达克100ETF,近一年的阶段收益为24.19%。

当然,这种马后炮视角没有意义,因为上涨也是一种波动风险,没有人能精准预判哪类资产能在未来拔得头筹。下面我们从策略和投顾的角度,来分析一下上表中各投顾的差别。

今年阶段业绩排名第一的永动机全球型,主理人是华宝基金投顾团队,该组合成立约一年半时间,仓共计4次,每次调仓幅度和投资逻辑变动都不大,始终保持较高仓位美股资产。目前约7成以上投资于美股市场,其中以标普500、纳斯达克为主,辅以全球医疗、科技、消费品指数。除美股市场外,组合还少量持有越南、德国、港股。

榜二萌萌的海外,由大V主理,运行已2年多,约每年调仓一次,频次不高,每次调仓幅度也较小,约5-10%仓位,主要是变动部分是占比不高的医疗、消费等美股主题。目前几乎全仓美股资产,主要分布在标普500、纳斯达克100,少量美股医疗和消费。相比其他产品,萌萌的海外美股含量非常高,故今年持续位列权益类投顾排名榜前列。

阶段排名第三的是哥伦布领航,虽然名字看上去很像是一个主投海外的投顾产品,但其实该产品原先的策略是通过精选基金经理,选择优质主动基金来获取超额收益。不过从2023年起,组合开始逐步配置QDII资产,起初并没有直接配置美股宽基,而是小比例参与标普石油指数,全球医药、越南市场、印度市场,而后继续增加日本、标普消费品、纳斯达克科技,并且延展至美元债基金等资产,QDII比例逐步从3成提高至5成,直至目前的8成。

有意思的一点是,组合最初的策略中表示,调仓频次原则上不短于一个季度。不过除了2020年第一年运行期间调仓4次外,之后的调仓非常“勤快”,21年20次,22年9次,23年8次,24年至今已经调了12次。每次调整幅度也不大,基本上是“少量多餐”的方式。

此外,当前产品虽8成海外资产,但估算来看,美股占比并不算高,像是印度、越南、日本、欧洲等热点资产都有涉猎,整体看下来有摊大饼的感觉。虽然主理人带着轮动的思路来做投顾,但换手和择时的实际贡献并不算高,调仓的主观性较强,虽然阶段业绩还不错,但持续性尚未可知。

麦哲伦宏观多策略的主理人同样是华宝投顾,和榜一的永动机全球型相比,它的资产分布更多元,除了半仓左右的美股外,还有一定比例的日本、印度、新兴市场资产,以及黄金、白银等商品类标的,还有5%的A股权益类基金。组合的调仓频次约每季度一次,调仓主要依据宏观择时判断,来调整大类资产比例,换手率中等,胜率较高。

简慢投资组合,大V主理,是一个运行了快十年的极简配置组合,它把整体资金平均分成5份,分别投资于:纯债、国内小公司(中证500)、国内大公司(沪深300)、美国蓝筹公司(标普500)、美国科技公司(纳斯达克100)。组合每年做一次动态平衡,恢复每类资产20%的最初比例。有一说一,这种不择时、不人为调仓、感觉没啥心眼子的配比,拉长看,收益效果真是挺好的,运行至今年化收益近8%,不过其业绩归因主要源于美股。这种组合可以拿来抄作业,当然也适合新手拿来当工具用,省去了自己挑选基金、关注QDII有没有限购之类的麻烦事。市面上也有一些类似的等权配置组合,比如有知有行的海外长钱,都属于工具类的投顾产品。

司南人民币全球投资的主理人是南方基金投顾团队,组合运行两年多,但整体业绩偏弱,虽然策略中写的是A股、港股、美股资产配置比例是1:1:2,但从持仓看,自成立以来港股占比较大,在美股上的仓位一直都不多,也没有其他海外市场的持仓。

梧桐全球优选组合由建信基金主理,虽然名称里包含全球,但持仓中约6成A股的偏股基金,仅少量标普500ETF。调仓频次也是机构惯有的季度调仓风格,基本是在A股资产内部进行基金调换。

中欧全球股票长投和全球精选分别由中欧和华夏基金主理,都是机构派产品,策略也相近,均为在A股、港股、美股、欧洲、亚太等全球市场中进行动态配置,目前两只产品的大类持仓也较为相近,3-4成A股,加上以美股、港股为主的QDII资产,辅以少量的日本、越南等市场的海外基金。这两只产品的调仓频次同样是机构风格,大约每季度一次,调仓逻辑是,A股部分主要轮动风格,海外部分主要调整不同市场的配比。

多说一句,中欧除了原有体系中的全球类产品外,去年10月还新上线了一个叫做海外股票精选的纯海外组合,策略明确表示:持仓不投A股,80%以上海外股票,少量黄金、美债,分别控制在10%以内。产品成立至今不到一年,阶段收益17.87%,最大回撤-5.29%。由于运行时间较短,就没有归入表格内。

从结果上看,近几年业绩较好的海外投顾,主要是得益于美股的上涨,机构派产品的配置相对均衡一些,在量化模型和宏观研究支持等方面,强于大V团队;而大V在配置上会更为灵活激进一些,故而阶段收益效果可能会更好。

对于普通投资者来说,是否有买海外投顾产品的必要呢?

对于有海外资产配置需求的投资者,买海外投顾产品是个不错的办法。

一方面,海外资产研究难度较大,大部分人的研究能力难以触达。虽然可以买到的海外资产标的数量本身不多,远没有A股基金数目庞大,但不同国家和地区的经济发展、劳动力水平、政体等都不同,使得投资机会各异,就好比近两年大热的印度、越南市场,普通投资者大概率难以发掘,更不用说深入研究海外的细分指数或主题赛道了;

另一方面,QDII经常存在额度受限问题,更换替代标的也耗时耗力。

鉴于海外市场的交易规则和其他影响因素各异,其波动或较大,所以是选择纯海外,还是全球均衡的投顾产品,以及拿多少钱参与,还是得看投资者个人情况。

基金投顾组合的过往业绩并不预示其未来表现,为其他客户创造的收益不构成业绩表现的保证。市场有风险,投资需谨慎。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App