穿越牛熊,坚守初心

我家的权益类是我和老公一起投资的,他负责选择投资标的,我负责具体操作。对于牛熊市,我俩不陌生。老公是95年开户的,我开户也有十几年了,期间经历的大牛市有两次,小牛市有四次,大小熊市更是数不清。

要说这些年的经历给我们带来了什么,简单的说就是心态更加淡定,操作更加稳健,明白了在牛市中要尽量避免高频交易,频繁换股,很多时候选好股票然后持股不动才是最佳选择。当然,投资这么多年家庭财富也上了一个新台阶,虽然离高级财务自由还比较远,但至少靠股市实现了初级财务自由。

回想开户之初,我俩进入股市的初心是什么?在这点上,我和老公的理念是一样的:希望实现家庭资产的保值增值,跑赢通货膨胀,最终实现财富自由。这也是三十年来,我和老公一直坚守的初心,为此在股市中磨练了这么多年,历经无数次牛熊都无惧风雨。

这次征文,要求写的是从熊市到如今的牛市,有哪些改变和不变?先写不变的地方吧:

1、初心不变,坚持价值投资。老公是我进入股市的领路人,也是第一次让我知道了价值投资的理念。我刚认识他的时候,发现他的书房里有好几本书,其中有一本就是《滚雪球》,讲述巴菲特的价值投资之道。

在后来的投资经历中,我发现虽然价值投资在A股比较难真正实现,但基本上我们的选股和择时都是依照价值投资的基本理念和逻辑进行的,小的细节方面我们做了改良。比如选择买卖点参考了不少技术指标,有时也会做大波段等等。总的来说,我们买入的基本逻辑就是:以一家企业合理估值的5-7折作为底线买入价格,赚取企业发展的收益和分红收益,同时争取一些估值提升的收益。

2、坚持长期持有,相信时间的玫瑰。价值投资,一般来说必须长期持有,才能收获企业发展的红利。没有一家公司的基本面在短时间能发生什么大的变化。这个长期是指多长时间呢?巴菲特给出来的“长期”参考值是3-5年,也就是说,长期这个词的下限至少也得3年,也可能是4年,或者5年。换句话说,就是持有一家企业的股票别老想着不涨就卖出,要至少看个3-5年,而企业的成长3-5年也就能看出一二。我家持有的股票我刚才统计了一下,最长的已经23年,最短的也有半年,平均是3-5年。

3、坚持复利思维,慢慢滚大雪球。做投资理财二十多年,经历的大小牛熊不少,期间卖掉的股票和基金/可转债也很多,虽然盈利落袋了,但我们很少把这些钱花掉,而是用来作为下一次投资的本金,不断复利再投。慢慢的,雪球越滚越大,家庭资产已经比我们白手起家时的积蓄翻了1000倍。主要是刚成家时,工资低,积蓄少,又没有父母的资助,一切只能靠自己。

好在我们用两条腿走路,一边靠升职加薪攒本金,一边靠投资理财滚雪球。现在想起来,还是要感谢当初那个奋力拼搏,砥砺前行的自己,当然也要感谢老公,他对于家庭资产的增加不但贡献了70%的力量,而且在我投资上的帮助是巨大的,没有他,我选股时会比较迷茫。不过在投资方面他也算不上高手,在炒股这条路上只能说我俩互相搀扶着,一起摸着石头过河。

4、坚持稳健投资,把跑赢通胀作为我的投资目标。每个投资者来到股市,都有自己心中的收益率目标,我也不例外。我进入股市,不管是买股票还是基金,我给自己定下的目标就是跑赢通胀,跑赢同期的存款利率。那么收益率目标定在多少比较合适呢?拿美国股市和中国股市进行一个对比,经过测算,美股方面:1927-2023年间,美国$标普500指数年化涨幅为6%,其中在牛市阶段的平均年化涨幅为12.5%,熊市阶段的平均年化跌幅为-11.2%。

A股方面:1990-2023年间,中国A股市场表现出更大的波动性,上证指数年化涨幅为10%,其中在牛市阶段的平均年化涨幅为49.4%,熊市阶段的平均年化跌幅为-20.7%。

从历史数据来看,长期数据显示股票收益高于其他资产,过去全球资本市场年化收益率约为8-10%左右。那么我就把年化收益率定在10%,只要达到了这个数字就算达标。为了验证小家的投资收益率有没有达标,我把三个账户的历年收益率都调出来看了一下。

这是我的股票账户(只能查到2019年以后的):

五年的总收益率是115.94%,年化收益率是23.2%~远超我定的10%的目标,算是表现不错!收益率也大幅跑赢指数~

这是老公的股票账户:

老公的账户资金量比较大,但收益率不太高,五年的总收益率只有66.77%,算下来年化收益率13.4%,也超过了10%的目标。

再来看一下我的基金组合:

目前账户上持有的收益率(包括所有的分红)是187.08%,这个基金组合持有了17年,年化收益率是11%,也达标了。欣喜的是价值投资真的有效,三个账户的年化收益率都超过了10%,而且是经历了多轮牛熊检验的。

再来写写随着这次牛市的到来,在投资方面我有什么变化?

1、投资心态变了,不再焦虑迷茫,更加淡定从容了。众所周知,最近几年的权益类投资很不好做,股指长期陷入低迷,账户市值大幅缩水。上半年股票本金亏损了20万以后,我的心态一度也快崩溃了,也想卸载软件躺平装死。各大论坛上,有不少投资者对股市彻底失去了信心,纷纷忍痛割肉离场。

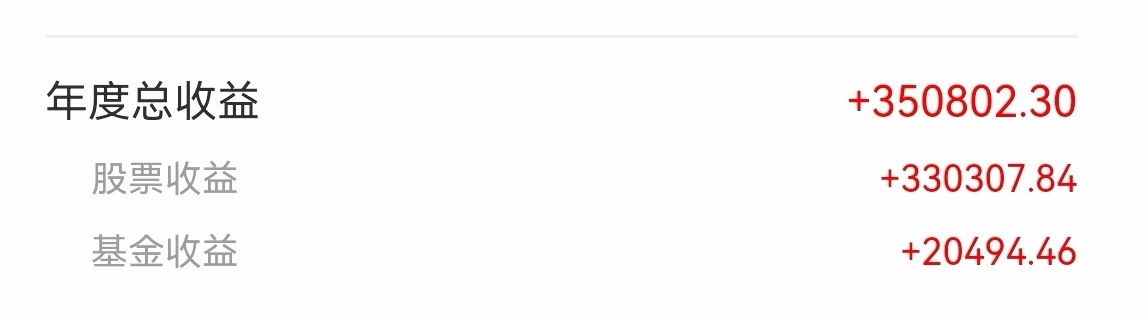

我一直没有割肉,每当坚持不下去的时候,我就回想以前的熊市是怎么熬过来的,哪次黑暗的尽头不是黎明啊!我坚信只要熬过了这一至暗时刻,就一定能够看到曙光!老公也安慰我,熊市的尽头就是新一轮牛市的起点,只要坚持下去就一定能够迎来转机。九月底期盼已久的牛市终于来了,账户翻红,今年终于赚钱了:

我的心态也变得更加淡定从容,不管再发生什么剧烈波动,我都不会再焦虑了。说起来我也是见过千股跌停和千股涨停的老股民了,已经慢慢进入宠辱不惊的境界了~

2、资产配置变了,以前还持有国债,现在固收类只剩定存了。为了平衡权益类的波动,我配置了一些债券基金,当然这部分的仓位还很低,以后再慢慢加上来。争取达到股债8:2,目前大概是9:1~

3、投资仓位变了,以前是想着慢慢降低权益类的仓位,打算降到40%以下。这波牛市来临以后,我发现定存利率节节下跌,跟老公一商量,决定加大权益类的仓位,从上半年的50%准备增加到58%。主要以股票加仓为主,基金暂时不追加资金。以后如果把这批主动型基金赎回了,就买点指数基金。

4、投资方式也变了,以前看好某只股,会马上买入,经常是一次性投入。现在会把这只股加入自选,先观察一段时间,如果股价到了低估区,再分批买入。一位大V说过:建仓要慢,清仓要快。当然也有人用分批卖出的方式,见仁见智吧。我家卖股票和基金都是一次性卖出的。

总的来说,牛熊转换,我的投资理念没变,基本原则和投资逻辑没变。变的是思维方式,从熊市思维转变成牛市思维,不再偏防守,而是加大权益类仓位,追求超额收益。操作策略上也有所改变,不再频繁做短线,而是买低估优质公司,长期持有,等待估值回归。心态上不再浮躁,无惧波动,静待花开。

我对明年的行情保持乐观,从大家的投票来看,明年上4000点的概率比较大。老公甚至看到4500点~不管指数怎么变化,我们的心态要稳,即使牛市来了,也要稳健操作,切不可有投机赌一把的心态。巴菲特的老师,价值投资鼻祖本杰明·格雷厄姆曾经说过:牛市是普通投资者亏损的主要原因。正所谓“出来混始终是要还的”,凭运气赚来的终究会凭实力亏回去。

最后用我喜欢的一首诗作为本文的结尾:

花未全开月未圆,

半山微醉尽余欢。

何须多虑盈亏事,

终归小满胜万全。

她理财 App

她理财 App

姐姐,你们都说明年站上4000点的概率很大,那不会选股的,是不是现在投入沪深300或者中证500这样的指数,也是稳赚的事情的,只是赚多赚少而已

1000倍,厉害👍

优雅姐姐威武,对你的投资理念非常的认同,以前人家推荐什么恨不得马上买进去,然后妥妥的就套住了。现在就是,买要谨慎,卖要果断。

只是用现在的家庭资产和刚成家时的存款比,翻了1000倍~

佩服

复利的威力确实很大,我家刚开始投入股市的资金才1000块,随着投资能力的提升,慢慢加仓到现在的本金。你们的工资比我们那时候多多了,以后的资产一定会超过我们的~

在你的提醒下,我也去看了一下我的账户,好像从19开始,我有百分之三百多,但是我以前本金不多,我也发现了我本金增加以后操作就没有那么好了,也不知道为什么,你们这是一起共同富裕的感觉。姐姐早就财务自由了呀

不过,经历过不止一轮牛熊市了,竟然遇到熊市还会稳不住,有点出乎意料。