从保险消费投诉数据,聊聊人身保险常见纠纷

近日银保监会公布2018年上半年保险消费投诉情况。

2018年上半年,中国银保监会机关及各保监局接收涉及保险公司的保险消费投诉47900件,较上年同期下降0.72%。其中,保险合同纠纷投诉46896件,占投诉总量的97.90%,较上年同期下降0.77%;涉嫌违法违规投诉1004件,占投诉总量的2.10%,较上年同期增长1.83%。

人身保险投诉集中反映分红型人寿保险销售纠纷、意外伤害保险理赔纠纷和健康保险理赔纠纷等。

一、分红型人寿保险销售纠纷4569 件,占销售纠纷投诉的46.67%,主要反映承诺固定分红收益、隐瞒保险期间或缴费期间、隐瞒退保损失、与银行存款或理财产品做简单对比等问题。

保险的主要功能是保障,在基础的人身保障没有配置齐的情况下,选择用保险赚取收益,反而是本末倒置了。如果有理财习惯,国债、货币基金等风险较低的投资方式,会比理财型保险的收益更高。

分红型保险收益是不确定的,夸大收益是分红保险最常见的销售误导。

投保时,如果业务员承诺红利是多少多少,其实就已经违规了。

宣传时拿理想的高档分红进行演示,但是实际分红一般是中档或者比低档略高,由于现金的时间价值,分红演示差别微小,结果差异会很大。演示的收益是没有写在合同上的,一旦如果红利达不到投保时预期,我们会觉得被欺骗,但是也没地方去说理。

二、意外伤害保险理赔纠纷3073 件,占理赔纠纷投诉的42.47%,消费者对伤残等级未达到赔付标准、意外事故不属于保险责任、职业类别不在理赔范围等拒赔理由不认可。

1、 伤残等级

伤残等级是根据【人身保险伤残评定标准】,由保险公司指定或认可的鉴定机构对其伤残程度进行鉴定。

伤残标准规定了功能和残疾的分类和分级,将人身保险伤残程度划分为一至十级,最重为第一级,最轻为第十级,与人身保险伤残程度等级相对应的保险金给付比例分为十档,伤残程度第一级对应的保险金给付比例为100%,伤残程度第十级对应的保险金给付比例为10%,每级相差10%。

如果遇到伤残鉴定等级不合理的情况怎么办?

(1)和保险公司协商;

(2)协商不成的,可以申请仲裁机构仲裁;

(3)争议发生后未达成仲裁协议的,可以选择诉讼,由法院指定鉴定机构重新鉴定。

2、 意外事故的保险责任

意外险保障的是意外伤害事故导致伤残身故。

意外伤害:指以外来的、突发的、非本意的、非疾病的客观事件为直接且单独的原因致使身体受到的伤害。

大多数意外险都会在免责中说明自然死亡、疾病身故、猝死、自杀以及自伤均不属于意外伤害。

最容易产生的纠纷的,是猝死属不属于意外险的保障范围。

世界卫生组织定义猝死为:急性症状发生后即刻或者在24小时内发生的意外死亡。

但是猝死其实属于疾病死亡,死因主要包括冠心病、心肌炎、原发性心肌病、风湿性心脏病等,所以并不在意外险保障的范围内。

跟猝死类似的还有中暑、高原反应导致死亡,这些都不属于意外。

不过越来越多的意外险,根据现在人们需求,把猝死单独列入了意外险的保险责任中,比如安意保的突发疾病身故。

3、 职业类别

意外险受年龄和身体状况影响不大,但是对职业要求比较严格。

不同职业的风险程度不同,高空作业的人比普通人从意外高处坠落的概率大,常年跑运输的大货车司机比普通上班族发生交通意外的概率高。

投保意外险时,需要先判断自己的职业属于几类职业,部分意外险对于高危的5-6类职业是不予承保的,高危职业在投保时需要确定是否满足承保条件,以免后续产生纠纷。

职业选择可以参考小秘书的帖子:意外险的职业如何选择?

三、健康保险理赔纠纷2820件,占理赔纠纷投诉的38.97%,消费者对投保时未如实告知病史、所患疾病不属于理赔范围、观察期出险等拒赔理由不认可。

1、 如实告知很重要

之前有小伙伴吐槽,保险都是宽进严出。

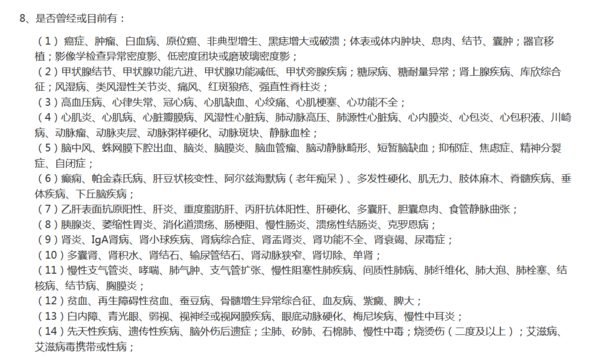

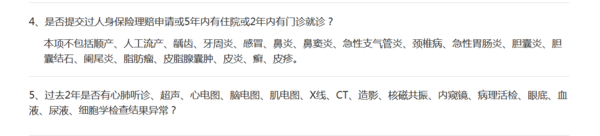

只要看看健康告知,就能感觉到不是人人都能轻易投保。

有一些发病率很高,像乳腺结节甲状腺结节,这些非常常见,医生也说没什么影响的疾病,保险公司却有可能拒保。

健康告知可以分为两部分来看,

分明确提到的疾病:

直接问到了曾经或现在是否曾患有某种疾病,这种咱们都能看懂,问到了就告知,没问的就不告知。

隐性提到的情况:

没有问具体的疾病,而是问近几年有没有手术、住院,有没有长期服药,有没有检查结果异常,投保时需要自己结合自己的情况来判断。

有不负责任的代理人,会说有些问题不需要告知,过了两年不可抗辩期就没问题。

不可抗辩的本意确实是为了保护消费者,但是恶意隐瞒病史在两年过后,能否成功理赔是不一定的。

举个极端的例子,投保前明明已经检查出癌症,投保时不告知购买了重疾险,过了两年申请理赔,保险公司如果对投保时已患癌症进行赔付,那就可以说这家保险公司是在做慈善了。

我们最担心的问题是,万一我们投保时疏忽了忘记告知怎么办?

如果是在保险期限内发现有没告知的,可以向保险公司申请补充健康告知。

如果是在理赔时,发现自己没有告知的,不是导致理赔疾病的原因,可以和保险公司协商赔付;如果是导致疾病的直接或者间接原因,可以用两年不可抗辩条款来保护自己的利益。

2、 所患疾病不属于理赔范围

我们和保险公司对于疾病的感知不一样,这个在投保和理赔时体现的最明显。

投保时,增生要核保,结节要除外,这些小病各种被限制;

理赔时,断了一只手,切了半块肝,都这么严重了还算不上重疾。

事实是,我们以为的重疾可能真的不是重疾。

买保险看条款很重要,保障什么怎么理赔,全都写在条款中了。

看条款时,除了保险责任,还有注意责任免除。

比如,医疗险中既往病症、先天性疾病、遗传病一般都是不予赔付的。

一般所患的疾病在合同约定的保障范围内,保险公司是不会拒赔的。

3、 等待期出险不予理赔

等待期是保险公司不承担保险责任的一段时间,一般重疾险的等待期是90-180天,医疗险的等待期是30-90天。

设置等待期是为了防止被保人带病投保,防范道德风险。

等待期的设置对保险公司是一种保护,其实也对保险人有好处。

如果说等待期只有三天,那么很多人觉得自己不舒服,都可以先投保,等过了三天等待期去做检查。这样逆向选择风险更大,赔付率更高,保费自然也会上涨,那么对于大多数人身体健康的人来说,要用更高的保费才能获得一份保障。

买保险是为了在困难时有一份保障,谁也不想在出险时还要因为各种纠纷,分出精力去协商去诉讼。

投保前做好功课,看清楚条款,履行好自己的义务,在出险时才能更好的维护自己的利益。

上周银保监会发文要求严格规范保险销售行为。

对不规范的销售行为、不到位的理赔服务、互联网保险业务、纠纷处理,都做出了具体要求,监管爸爸还是很给力的一如既往站在了保护消费者的立场。

多关注点理赔诉讼案件,有时候也会觉得,在真的有纠纷的情况下,保险公司面对消费者还是蛮弱势的。

她理财 App

她理财 App

监管还是站在消费者一边的,但也要做好自身的义务,看清条款、如实告知

看以往的理赔官司,大部分法官都是站在消费者这边,主要保险的条款对于普通人来说,确实解读有难度。如果事先代理人没有解释清楚,确实理解的于保险公司的条款有出入。

是的~做好自己能做的

最怕遇到自己都没弄清楚条款就强行解释的代理人

现实中很多