年收入10万-30万的家庭如何配置保险?

上篇给财蜜们分享了年收入10万以内的家庭和年收入50万以上的家庭方案配置,今天继续给大家分享年收入10万-30万的家庭方案配置。

年收入对保险配置的影响相对来说是比较大的,家庭收入和支出直接决定了家庭的保费承受能力。由于经济发展的不平衡,尽管A和B家庭年收入都是20万左右,但是一个在十八线小县城,一个在北上广深超一线城市,对保费的承受能力可能是完全不一样的。

因此在配置方案的时候,我们需要综合考虑家庭情况、个人偏好等,没有绝对正确的答案。

小助手今天给大家分享2个典型三口之家案例,相同家庭结构的财蜜们可以参考方案的配置思路哦~

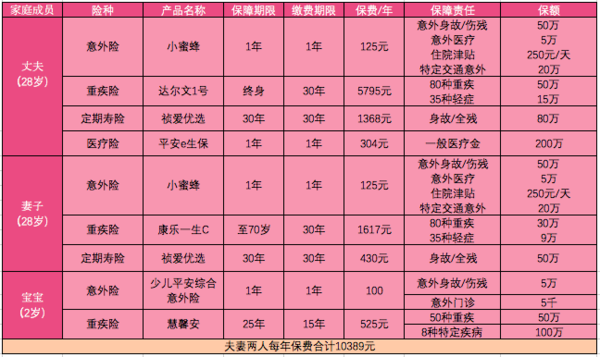

案例分享1:

A先生90后,今年28岁,上海某金融公司IT技术职员,毕业来魔都打拼已经5年,目前年收入税前30万。在老家省会城市有自住房一套,剩余房贷50万。女儿去年刚刚出生,太太与先生同岁,目前辞职在家专职带宝宝。考虑到一线城市的生活压力,所以预算不多,希望保险方案的性价比高,能用小钱撬动高杠杆。同时还希望太太和孩子也能获得一些基础保障。

方案设计:

产品组合:意外险+重疾险+定期寿险+医疗险

产品名称:小蜜蜂+达尔文1号+祯爱优选+平安e生保+康乐一生+慧馨安+少儿平安综合保障计划

享有保障:

家庭经济支柱A先生拥有如下保障:

1) 意外身故:意外险50万(含伤残)+寿险80万=130万

2)重疾保障:50万保障终身

3)疾病身故:寿险80万~130万(含重疾险现金价值,后期接近50万)

4)医疗保障:200万医疗金

太太拥有如下保障:

1) 意外身故:意外险50万(含伤残)+寿险50万=100万

2)重疾保障:重疾险30万保障70岁

3)疾病身故:寿险50万+重疾险现金价值(需衡量)

女儿拥有如下保障:

1) 意外伤害:5万+5000元意外门诊

2)重疾保障:50万,保障至27岁

配置思路:

1)A先生作为家庭经济支柱,全家的生活来源主要靠自己一个人的收入维持,太太目前全职带娃,因此A先生的保费占全家保费预算的70%,太太和孩子保费占比30%。作为IT从业者,高强度的工作伴随着的更大的工作压力,健康风险得额外引起重视。

2)A先生的重疾险选择直接配置终身,1是考虑到目前预算还比较充足,2是万一以后身体健康状况变差,再配置重疾险可能会有阻碍;

3)定期寿险保额选择80万,1是考虑到剩余房贷还有50万;2是考虑到子女的教育费用,因此最终选择了80万保额。

4)意外险和医疗险均选择1年期,低保费获取高保障。性价比非常高。

全年保费10389元,占全年收入的3.4%,在消费支出居高不下的一线城市,这样的保费支出目前对家庭正常生活水平不会有影响。

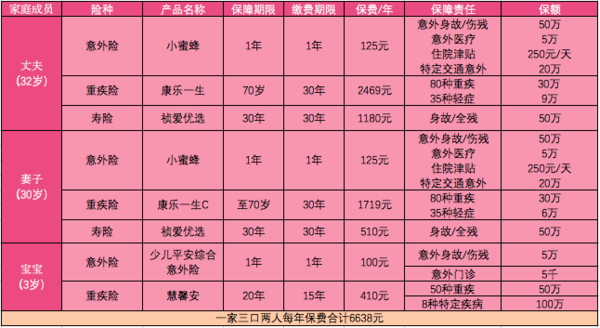

案例分享2:

B先生85后,今年32岁,公务员;太太30岁,某公立医院护士。宝宝3岁。夫妻两人均在四线城市有稳定工作,有社保,有自住房无贷款。两人收入相当,家庭年收入税前共计15万左右。家庭最大的开支是孩子的各项生活、教育支出;待孩子上小学后计划购入学区房一套;双方父母每年赡养支出共计2万。

方案设计:

产品组合:意外险+重疾险+定期寿险

产品名称:小蜜蜂+康乐一生+祯爱优选++慧馨安+少儿平安综合保障计划

B先生是典型的双经济支柱家庭,先生和太太收入相差不大,因此两人的保障都应该同等比例配置;

享有保障:

B先生和太太拥有如下保障:

1) 意外身故:意外险50万(含伤残)+寿险50万=100万

2)重疾保障:30万保额保障至70岁;

3)疾病身故:寿险50万

孩子拥有如下保障:

1) 意外伤害:5万+5000元意外门诊

2)重疾保障:50万,保障完成本科学业23岁

配置思路:

1)B先生家庭是典型的双经济支柱家庭,二人收入相当,因此两人的方案基本一致。意外险均选择了小蜜蜂,对于1-3类从业者来说,这款性价比极致;

2)重疾险二人均选择了康乐一生,因为预算不多,随着孩子逐渐长大,以后的教育费用也会越来越多,所以优先考虑保障到70岁。

年龄在购买健康险时影响非常大,30岁之后亚健康状况明显增加,增生囊肿血压血糖甲状腺等都将导致健康告知受阻,无法购买保险;35岁之后罹患重疾的概率已经开始增加,考虑到保费预算,所以先保障至70岁,但建议务必在40岁之前增加配置终身重疾险。

3)定期寿险二人保额均选择50万,目前虽然没有房贷,但是孩子完成本科学业还需要20年左右,赡养父母也需要20年,为了给孩子更好的教育,夫妻俩有计划购入学区房,综合三项因素考虑,夫妻俩最终选择保障30年,保额50万的定期寿险。

全年保费6638元,占家庭收入4.4%,现阶段来看不会影响正常生活。建议后期再增加一份终身重疾;如有房贷等负债,还需要额外追加定期寿险保额。

总结:

以上配置,从重疾、医疗、定寿、意外四个方面整体考虑,基础保障要全面,保额要足够高,真正发生风险的时候,保额才是我们的救命稻草。

同样的年收入,家庭情况也会有不同。有房贷和无房贷?固定资产和金融资产市值?家庭成员的年龄和身体健康状况,年结余比例高年结余比例低?等等,都需要了解清楚才能做出更有针对性的规划。

保险配置本是一件高度个性化的事,需要综合考虑多项因素。小助手今天分享的两个典型家庭案例,配置思路大家可以参考哦~

如果家庭情况比较特殊,小助手还是建议根据实际家庭情况,定制专属保险方案,可以私信@保险小秘书 获取哦~

产品系列:

【深度测评】涵盖多种责任的康惠保旗舰版,是否值得入手?

人群系列:单身女性 | 初入职场 | 家庭经济支柱 | 特定疾病

她理财 App

她理财 App

超实用的分享,已收藏

想定制家庭方案的财蜜们可以私信小秘书哦~小秘书会根据实际情况,帮大家解答哒~

第一个方案,表格里男主人配置的是终身重疾30万,下面的描述是五十万。

多谢指正,应该是终身50万保额。已经修改啦:-)