重仓亏损30%+的券商指数终于盈利了,我更纠结了

2月初发帖,说券商再涨10%就回本了,期间券商指数涨涨跌跌在成本线下徘徊,今天终于一步到位,回本盈利6%+,可喜可贺。

1券商的估值

由于熊市成交量低迷,而牛市成交活跃,成交量巨大,因此对券商的估值用PB更适合,而非PE。以下是券商的估值变化。

(1)券商估值变化

从上图中可以看到,券商启动早于全市场的启动,而证券指数也早于全市场见顶。不过需要注意的是券商指数成立时间较短,数据不够多,而且牛短熊长,因此券商估值变化仅供参考。

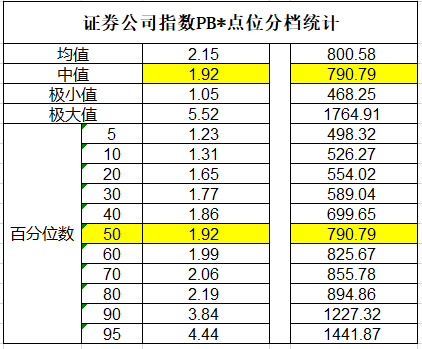

(2)证券公司指数估值分档

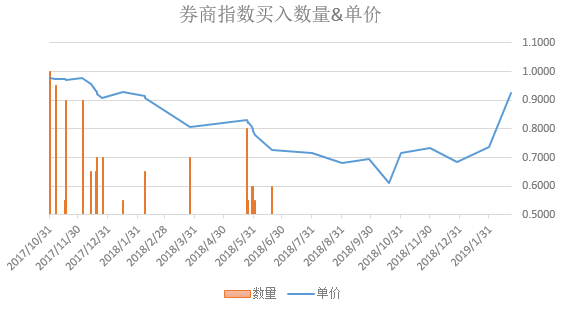

2我的券商买入过程

这个券商ETF自2017年10月买入,那时刚入市两个多月,坚定地认为“低估买买买”,不知资产配置,不知控制节奏,导致前期买入价格较高、数量较多。到2018年6月份左右,钱少、仓位高,就停止补仓了。可以说,这一波操作挺失败的。没有把买入节奏的时间和空间距离拉开。这个基金在2018年10月份,最多亏损30%+。

3何时卖出

目前券商指数收盘点位739.45(50%百分位),1.65PB(20%历史百分位),无论从价格还是估值方面都不高。但是现在这个价格买入不算便宜了。

我的$券商基金目前盈利6.07%,投资占比7.81%,仓位占比9.03%。从行业基的角度,$券商基金占比过高,超过了5%。

(1)这一个月我持有券商的心态

由于最近券商涨的比较好,一直纠结要不要减仓。

一个小人告诉我,自己整体仓位接近满仓,券商占比较多,而且基本面并不好,减减减。牛市不会如此轻易来到的,一月份的商誉雷以及年报出来后,中小板估值上升,那时候还是雷。贸易战虽然传来了好消息,但是谁知道最后会让步多大,没准好的预期变成坏的预期。我想,可能是熊怕了,在熊市,每当市场转好的时候,市场就会极速下跌,每月一回。因此当看到重仓的券商要盈利的时候总想着减掉部分仓位,保持浮盈。

另一个小人告诉我,你来到市场就是为了赚那三五个点的利润吗?现在券商刚刚进入正常估值状态,即使减仓也并非是现在。投资时间将近一年半,现在减仓,年化收益连货基都比不上。连这点耐心都没有,还是别想赚大钱了。现在减仓的浮盈还不够将来追高用的呢!

(2)造成这种心态的主要原因

①整体仓位过重

我的整体仓位太重,而券商恰好重仓且浮盈,正好可以减掉部分仓位灵活应变。如果是80%仓位,我想我可的心态会更平衡些。。

②券商的基本面并不看好

券商的主营业务还是依靠活跃的市场交易,而其盈收来源确实由于激烈的行业竞争而不断下降。一句话,券商便宜低估,但不是好资产。如果是红利指数,就不会有这样的困扰了。

③熊怕了

真正跟踪过一个指数之后,会发现,在下跌过程中,很多人唱衰,而连续上涨后,又有人为上涨找到理由。券商指数同样。熊市里听到太多关于这个行业的负面消息,所以稍有好转就想跑路。在2017年开始买入时,很多人认为,互联网时代,券商佣金收益被不断被挤压,估值中枢下降,过去的2PB低估,现在可能已经是高估了。而在今天,很多人认为券商是牛市上涨急先锋,无论反转还是反弹,券商都是受益的。经历了整个熊市,听到许多坏消息,有点消化不良,熊市后遗症比较明显。

分析了这么多原因,突然顿悟自己纠结心态最根本的原因:投资逻辑互相矛盾。

买入券商是因为它是“好资产“吗?不是,是因为低估,是因为它弹性大,是因为它三年不开张,开张吃三年。现在我却在纠结基本面的问题。

(3)最后的决定

目前整体仓位过重,但是每月工资现金流可以继续补仓,证券公司指数估值并不高,暂不减仓。如果证券公司短期快速拉升,那指数达到790点(50%百分位),1.92PB(50%百分位),开始减仓1%。注意,这个是重仓减的逻辑,和正常的牛市卖出逻辑不一样。

4总结

投资体系搭建好,配置仓位合适,心态会更好。

我发现自己偏保守些,还是喜欢基本面好的指数。

最后想说,卖出好难,大家有什么好的卖出方法吗?

她理财 App

她理财 App

我是分批卖出的,前提是我想换的基金

天天基金可以定投呀?