分散投资真的有效吗?如何正确配置基金组合?

理财中最常听到的话大概就是分散投资。俗话说:鸡蛋不要放在一个篮子里。

但是有人向我提出疑问:分散风险的同时,难道不会分散掉收益吗?如果我们尽可能分散掉所有风险,最后盈亏相抵,也没有取得真正的收益,那岂不是白忙活?

这真是一个好问题,很多年前就有人认真思考,并且进行了证明。

在上世纪50年代,马科维茨通过严谨的研究论证了风险与收益的关系,证明可以通过组合在风险一定的情况下获得更高的收益;或者反过来说,在收益一定的基础上,可以通过组合来降低风险。

他因此获得了1990年的诺贝尔经济学奖,他的理论被称为马科维茨投资组合理论。

我们可以根据马科维茨投资组合理论的原则来构建自己的基金组合。

原则一:投资不要过于分散。

马科维茨认为,组合的第一个重点是“适当的多样化”,实践证明不是越分散的组合投资效率就越高,一个由10只基金,甚至几十只基金构成的组合不一定比由两三只基金构成的组合更好。

这一方面是过度分散投资对效率的提升边际效用递减。

就好比人们为了营养全面要保持食物的多样性,但如果吃下去种类过于庞杂的食品也会引起消化不良,还会造成营养争夺受主而吸收效率下降。

另一方面是我们没有足够的时间精力来盯住太多的基金。

当遇到基金经理换人,或者基金的重仓股票业绩踩雷时,无法及时发现做出应对,就会对自己的投资产生负面影响。

那到底多少只基金构成组合是最优选择呢?

实践证明,只要风格搭配得当,4只基金构成一个投资组合就能起到最佳的分散效果。

这当然不是一个必须遵守的固定数目,只要是与4接近的基金数量构成组合,都能起到不错的分散效果。

原则二:非相关性是核心。

去年由于行业暴雷流行过一句话:鸡蛋不要放在同一个篮子里,但是篮子都在一辆车上。

是形容那些买了太多不同P2P平台产品的投资者,虽然分散了平台,但并没有真正分散投资品类型。

根据马科维茨的观点,构建组合的关键是要“处理好各个标的之间的相互关系”。这个相互关系就是不同投资品之间的非相关性。

什么叫非相关性呢?

我们可以理解为差异化,如果购买了两只基金,它们都跟踪沪深300指数。结果就是虽然买了两只基金,但效果相当于一只基金。它们同涨同跌,既不能分散风险,也不会增加收益。

这当然是一个极端的例子,但由此可以理解如果选择了相关性比较高的基金投资,很难起到分散的作用,只会徒增自己管理的麻烦。

非相关性的基金,比如有的投资大盘蓝筹股,有的投资中小盘成长股,不同类型公司的股票市场偏好不同,股价就会出现分化,跟踪它们的基金业绩走向自然也会不同。

在这样一个理想的组合中,非相关性的基金就能降低整体投资的波动性,带来持续可控的收益。在某些情况下,这样组合的投资甚至比那些单一的高风险投资能取得更高收益。

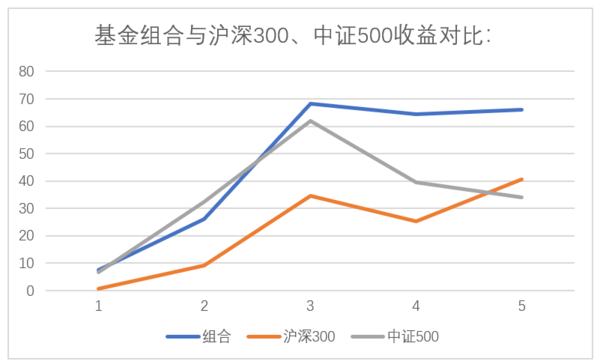

上图是2012-2017年间,沪深300、中证500与它们构成的基金组合的净值走势图,可以看出组合明显抚平了大幅下跌,并且保持较好收益水平。

原则三:根据风险偏好构建组合。

我们已经知道了构建投资组合的原则是非相关性,现在要用4只基金来建立自己的投资。

首先为了规避个人能力影响,先择两只被动型的指数基金,同时为了保持组合的“进攻性”再选择两只混合型基金。

当我们确定了指数基金与混合基金的选择之后,就可以根据自己的风险偏好来设计每只基金的投资比例。我们把风险承受力按照从低到高分为四个等级,保守型、稳健性、进取型和激进型。

首先,指数基金的波动性小于混合基金,对于偏稳健的投资者可以多配置指数基金,其中中小盘指数的波动性又大于蓝筹大盘股指数,所以更保守一些的投资者可以重点配置大盘蓝筹指数,比如沪深300、上证50,而更进去一些的投资者可以多配置中证500或创业板指数。

混合基金的波动更大,但可能赚取的收益也更高,对于进型投资者可以重点配置混合基这里面的取舍就要根据自己的偏好和承受能力来选择。

当然,也可以根据这个原则来进行大类资产的配置,比如权益类产品+黄金/石油+固收产品。

投资组合的构建没有一定之规,掌握了以上原则就可以做到心中有数,在学习和经验的基础上再加入新的标的也不会混乱。

-

绿果绿果引用 @ 袅晴丝2019 @ 袅晴丝2019 的话:昨晚整理思路,本来是想把沪深300改成中证100的~后来做功课时发现,持仓的一只基金理念和收益都接近甚至更好,就决定不买了!之后更是灵光一闪这个减法做得好

绿果绿果引用 @ 袅晴丝2019 @ 袅晴丝2019 的话:昨晚整理思路,本来是想把沪深300改成中证100的~后来做功课时发现,持仓的一只基金理念和收益都接近甚至更好,就决定不买了!之后更是灵光一闪这个减法做得好

她理财 App

她理财 App