今天港股BAT暴跌,教大家几种从股价下跌中赚钱的方法

股价为什么会下跌?

大盘下跌、外盘下跌、营收不如预期、竞争对手崛起、行业走下坡路、政策打压、利好出尽、机构出货、大股东减持、增发、创始人负面、升息升准、生育率下滑、涨多了回调、随机下跌、说不出什么理由就是想跌……

竟然有这么多原因,没想到吧?

如果我们对股价下跌有比较大的把握,除了围观我们还能怎么从中赚到钱呢?

两个字:做空。

由于A股长期缺乏做空文化,股民们对做空机制比较陌生,甚至误以为只有大机构才能做空,其实并非如此。做空有很多方式,从简单到复杂都有,接下来虎哥就详细介绍不同市场和标的的做空方式。

1.融券做空

机制很简单,就是高卖低买——在股价高的时候跟券商借入股票卖掉,等跌到自己的心理价位了,再买回来还掉。

理论上融券在A股也可以干,但实际门槛太高,要求50万以上资金,融券利率也比较高,可选的标的不多,可操作性较差。

在美港股(点击了解港美股打新)市场上就很容易了。用特斯拉来举个例子。行情页右上方点开“融”就可以看到支持做多做空,特斯拉的保证金需要50%,这意味着当股价为644.65美金时,你卖空一股至少需要账户里有322.33美金。做空利率3.25%,说明当前做空池里的股票供应还是比较充足的。注意,利率是可能变动的。

港股同理,但是港股能做空的股票会比美股少得多。

如果想看支持融券的所有股票清单,可以点这里

https://www.itiger.com/margin/financing

或者在老虎证券APP的帮助中心里搜做空。

选择你看空的股票后,下单流程跟持仓股票卖出是一样的——挂个卖单,然后卖出。

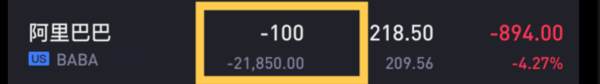

不一样的是,卖出之后,你的持仓里会出现负数的持仓,即代表空头持仓。

如果股票下跌幅度已经达到预期,这时候再选择平仓,就会把股票买回来还上,落袋为安。

由于股价理论上是没有上限,做空在理论上就存在爆仓的风险,作为空头持仓者,要关注保证金的充足性,否则如果股价突然大涨导致保证金不足,很可能就会被强行平仓。

美股市场上可做空的标的很多,除了个股,还有指数ETF。

2.买做空型ETF

优点是不操心,风险相对小,没有爆仓的风险。缺点是标的有限,没有个股只有指数,比如PSQ,就是做空纳指100。纳指100下跌1%,它就上涨约1%。

虽然没有个股,但是资产类别很多,房地产、黄金、大宗商品、货币,很多还自带杠杆,比如三倍做空纳指100的SQQQ。

在老虎证券APP上搜索关键词“做空”,就都能看到各类做空型ETF。

3.通过期权Option做空

期权简单说就是一种约定的权利,股票期权的约定通常是:在行权日(之前),期权买方有权(但不必须)按照行权价买入或卖出一定数量的股票。为此,买方要向卖方支付权利金。一只股票可以基于涨跌方向、行权日、行权价等衍生出无数张期权合约。

还是以特斯拉为例。

如图所示,如果你认为10月15日之前,特斯拉股价非常可能跌到500美金以下,我们可以在Put(看跌期权)里找到行权价为500美金,行权日在10月15日的put,当前价格是22.02美金。这意味着什么?

在这个时刻买下这张put,你需要22.02*100=2202美金,在10月15日之前,你随时有权以500美金(行权价)的价格卖给对方100股特斯拉股票。显然只要在特斯拉股价低于500-20.02=479.08,你就是赚的(不考虑手续费)。股价越低,你赚的越多。你的最大亏损额,就是买期权的权利金。在行权日之前,期权的价格也会涨跌,如果涨到一定程度,你也可以把put卖掉,不一定要行权。

用期权做空的优势是成本低杠杆高,也很灵活,劣势是对你的判断能力提出更高的要求——除了考虑价格,还要考虑时间,如果行权日那天股价并没有跌到你的行权价,那么期权就会变成废纸。过后再大跌也跟你无关了。

4.通过期货Future做空

期货,即约定未来某月交割一定数量的东西,比如股票、指数、农产品、黄金等等。

如果不看好后市,那么就可以直接卖出期货。就个股期货来说,到结算日,你并不需要交割实物给你的对手方,而是由交易所根据差价给你现金结算。

用期货做空的优势是能加杠杆,占用资金少。(当然,杠杆是个双刃剑,谨慎使用)

比起融券来说,期货不需要借券卖出,而是直接卖出一个远期合约,更加灵活,并且也没有利息的费用。

但是,个股期货可选种类还是偏少,上手的门槛也偏高。

5.通过窝轮和牛熊证

这个仅适用于港股市场,同样属于加杠杆的衍生品。

窝轮(即warrant 权证)和牛熊证都属于投资银行发行的权证。

在每只个股的行情页下方,都可以点进去查看相关窝轮牛熊证。

原理比较复杂这里就不多说,感兴趣的可以留言以后再聊。

总结一下:

从复杂程度上看,做空型ETF<融券<期货<期权<窝轮、牛熊证,越复杂的工具,对使用者要求越高,当然,用得好的话收益也相应得会放大。

A股股民如果也想低门槛对冲大盘风险,也可以选择美股(点击了解港美股打新)市场上做空沪深300ETF和新加坡交易所的A50期货。

总之呢,做空并不是什么神秘的资本大鳄才能操作的事情。做空机制的存在不但可以帮助投资者把看空的认知变现,还可以让更多参与者有对冲风险的机会。当然,鉴于一般而言股市长期走势都是向上,空头持仓并不向多头持仓那样可以做时间的朋友,靠死扛解套,而是只能阶段性参与。从这个角度来看,做空风险是比较大的。如果不是为了对冲,最好只在对股价下跌的趋势把握比较大的情况下才出手。毕竟,投资不是玩一两次就退出的游戏,控制好风险,才能在股市里活得更长久。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App