收藏 | 三口之家——如何精打细算买保险?

椰子自从在小她聊保险之后,不少财蜜小伙伴都来咨询保险的问题,其中大部分都是已婚的宝妈们,这其中三口之家占多数~大家言语间都反映自从有了结婚有娃后,生活成本高了一大截!原来只有一个人,怎么凑活都行,现在不能那么马虎了。![[开心]](https://static.talicai.com/emoji/talicai/emot08.png)

重要的是80后、90后因为赶上计划生育,赡养压力更大了,家里4位老人要赡养。孩子成长、教育支出也要提前规划。

还房贷车贷,不能逃避,更不能生病倒下。

虽然知道保险很重要,但是目前经济条件确实不宽裕,也就一直没行动...![[吐血]](https://static.talicai.com/emoji/talicai/emot39.png)

相信大家都有同感吧!

不过后来我研究了目前的产品,其实,一家人的保障配置,只要合理搭配,组合购买,保障没问题,保费支出也能控制在可接受范围内。

怎么搭配?我结合其他姐妹的帖子,也汇总了一下,方法分享给你,具体根据你的家庭收入情况、需求、身体健康状况等去调整配置~

1、先梳理家庭主要风险

总得来说,家庭对应的保险需求是:

(1) 小伤小病——医保

医保是最基础的保障,一年几百块就能补偿一定的医疗费用。但它也有局限性,自费药、进口器械等都不能报销,报销额度也有上限。

能保障常见小毛病,但大病风险无法转移。

(2)重大疾病——重疾险、医疗险

重疾险,不仅能够提供治病的专项资金,还能弥补病后康复费用和收入损失。

它的理赔就像土豪打款,确诊罹患条款所列病症,直接给钱。

而医疗险是会计,根据确诊条款病症,进行实报实销,百万医疗险自费项目也能报销。二者互有优势,搭配购买,治病不缺钱。

(3)自己发生不幸,家人零风险——意外险、寿险

寿险,当不幸发生时,保险公司会一次性给付家人一笔保险金,用来维持后续生活,家庭经济支柱尤其需要配置寿险。

建议选择定期的就OK,保至60岁或65岁。未来可能会延迟到65岁退休,刚好覆盖到65岁。终身寿险更适合预算十分充足,且有财富传承需求的人。

意外险,一年一买就好,没必要买长期的,一般基础保额50万就可以了。

2、不同预算不同方案

不同家庭的消费习惯、情况千差万别,收入、支出、贷款等都会影响方案的配置,我这里的案例仅作参考。

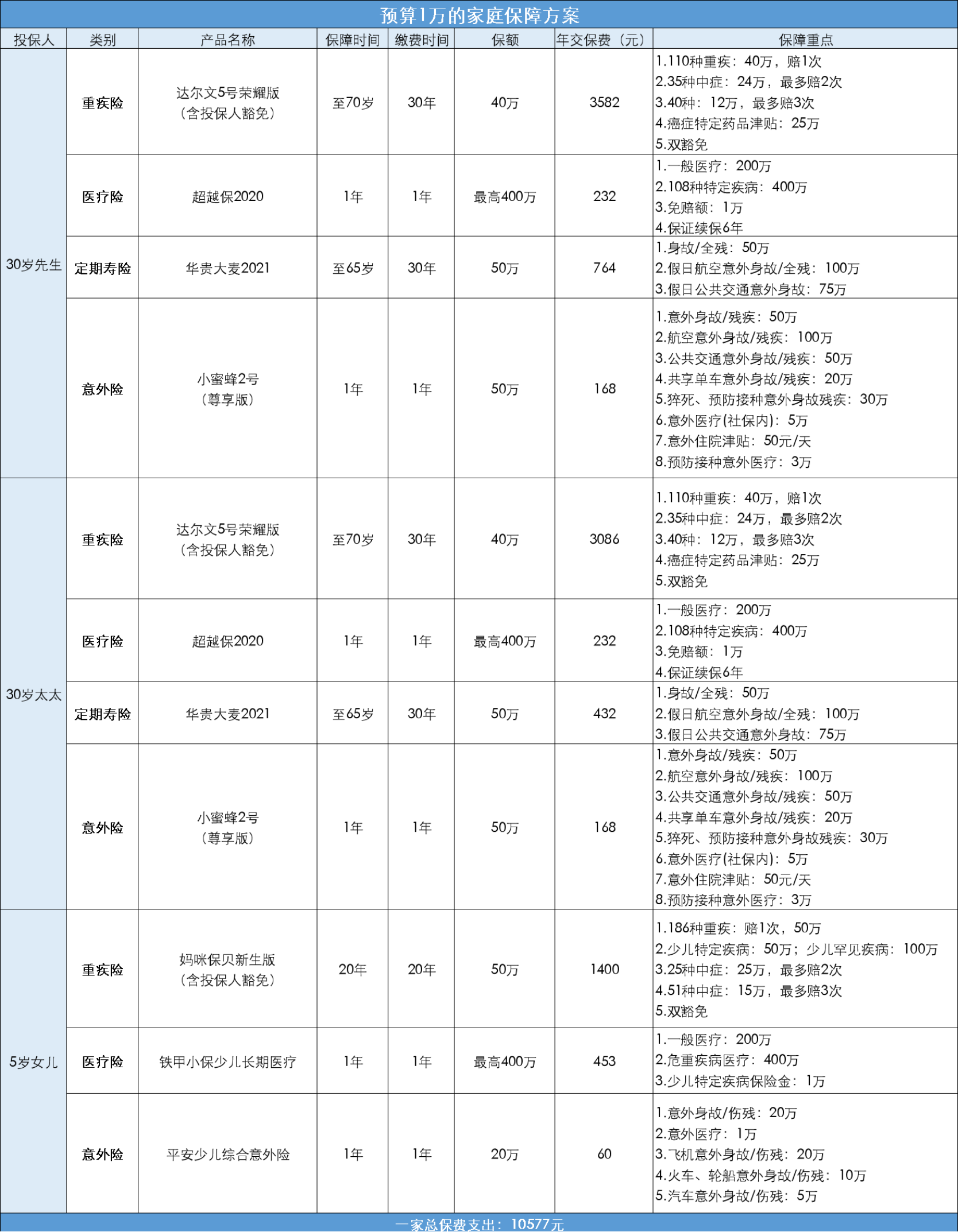

(1)预算1万

据我接触到的,1年保费预算在1万内的居多。举例子:隔壁老王和太太在三线城市,两人都是30岁,宝宝(女)5岁。一家人身体健康,都有社保,有房贷、车贷一共50万,年结余大概有6万。

1万块钱的预算,各方面保障也都足够,但想要保障终身就比较难了。

所以重疾险选择达尔文5号荣耀版,夫妻俩都保70岁,附加了投保人豁免,若是其中一人不幸患轻症,两个人的保费都能豁免,不用交了,很划算。

两个人都是家庭经济主力,所以定期寿险两个人都得配置,目前50万算基础吧,等经济宽裕最好增加至100万,覆盖房贷车贷,不给家人留债务,多的补贴家用。

孩子的重疾险选了妈咪保贝新生版 ,少儿特定重疾双倍赔付100万。保障到孩子成年,等她长大了,可以重新选择更好的产品。

加上医疗险和意外险,意外、和少儿医保互补,应对小磕小碰小病差不多了。这里小孩身故保额有限制,未成年人不超过20万,买多了也没用。

我觉得等未来收入增加了,还应该加一份保终身的重疾险产品,因为年龄越大重疾概率也越高,70岁后没了保障,靠医保和储蓄有点单薄。

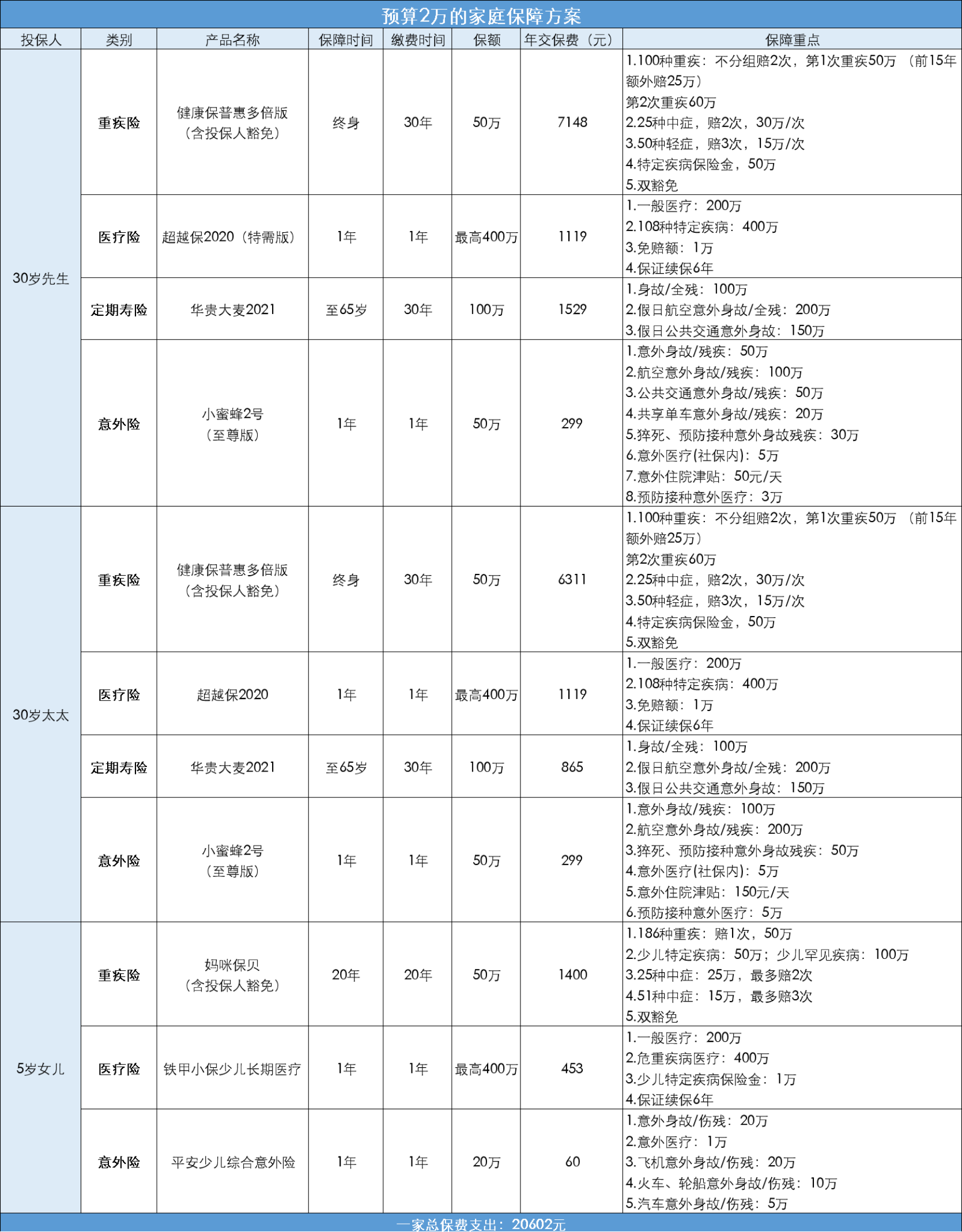

(2)预算2万

有些壕了~ 隔壁老李和太太在二线城市工作,两人30岁,男宝宝1岁,太太目前在家带小孩。身体健康,都有社保,房贷车贷是100万,年度结余10万左右。

2万的预算,选择终身的保障绰绰有余了,而且还能考虑重疾多次赔付、含身故保障等更全面的产品。

这次重疾选健康保普惠多倍版,保障终身,这款产品有两个亮点。

一是,“轻症理赔后,重疾保额递增10%”,轻症最多赔3次,80岁前,重疾保额最高递增30%,重疾最高可赔102.5万。

二是,后期退保能够获得很高的现金价值(保额的95%),相当于花消费型的钱,买了个”返还型”的产品。

老李是顶梁柱,定期寿险增加至100万,太太目前在家等考虑重回职场后可再配置寿险。

另外意外险在配置含猝死保障的小蜜蜂2号,如果发生风险断了经济来源,家人生活不至于一下子陷入困境。

不过要注意,不要想着买保险能“一步到位”,一般每5年检视一次保单,保额不够要及时加保。

以上两个方案,是给大家参考的,具体配置需要根据你家人的健康状况、收入、贷款等来调整。

准备做方案之前,一定要清楚重疾保额不能低,保障很重要。而且一定是先大人,后小孩,尤其是家庭经济支柱的保障要优先。

如果预算不多,尽量选择定期、消费型产品,把保额做的高一些,等到经济情况好转后,再添加保障。

如果预算充足,可以考虑终身型含寿险责任的产品,赔付次数更多,保障也更加充足。![[红心]](https://static.talicai.com/emoji/talicai/emot30.png)

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App