学会这三个指标,你也能看懂牛市

很好,今天又是白干的一天。

本来打算写基金半年报的,但发现大多数基金还没有披露,那就等“养肥”了再跟大家汇报。

ps:如果你有感兴趣的基金经理,欢迎在评论区提名,到时候我会统一梳理他们的半年报观点。

既然,市场不好,半年报也没有披露完,那今天我就带大家看一份研报吧,主要是讲现在的市场处于何种位置,有没有危险?

先给大家一个结论:

海通证券的分析师认为:当前市场的估值结构和情绪指标都不符合牛市结束的特征。

换句话说,牛市还没有结束,现在市场机会还是有的。

那分析师是如何得到这个结论的呢?

原来他是对比了过往两个大牛市的行情:

发现在牛市中,主要呈现出这三个规律:

1、行业:总是先分化,后均衡

观察过往牛市发现,刚开始行业间都会有所分化,但最终都会走向均衡。

分析师用“行业估值的离散度”来进行对比。

所谓行业离散度,可以理解为如果市场里的所有行业同涨同跌,离散度就低;反之,部分行业涨部分行业跌,离散度就高。

也就是说,分析师做了“一把尺子”,用这把尺子统一度量市场。

比如,在05-07年牛市时,行业离散度先是在06年8月升至最高0.25,随后持续下降至07年10月的0.09;

而在12-15年牛市期间,行业离散度先是在14 年1月升至最高点0.27,随后持续下降至15年6月的0.12。

而我们现在市场的行业离散度为0.31,接近05年以来的最高值。

下图是行业离散度与沪深300的趋势图:

当行业离散度和沪深300出现明显负相关走势时,市场可能会走出一个牛市,而现在两条线的走势还是重合状态。

2、估值:牛市见顶时,大部分行业估值均处于历史高位

牛市的另一特征是前中期市场只是局部过热,到后期市场热度才开始从局部逐渐扩散到全体,而当牛市结束时,市场的特征是大部分行业的估值都已经偏高。

以05-07牛市为例:

在行情前中期,只有30%左右的行业历史估值分位数超过80%;而到了行情末期,有90%的行业历史估值分位数超过80%。

这个规律,在12-15年的牛市中也得到了验证:

在12-15牛市,前中期只有36%的行业历史估值分位数超过80%;而到最后一轮的泡沫阶段,有90%的行业历史估值分位数超过80%。

这两个例子或许可以给我们一些思考:

大盘见顶的标志就是几乎所有行业的估值都处于当时的历史高位。

而现在的市场明显还不符合这个规律:

目前仅有9%行业历史估值分位数超过80%。

其中,又以电源设备、汽车整车和饮料制造等为高估,而其他大部分行业估值都处于历史低估值区间。

大家可以自己观察一下,现在市场的估值分布是不是很极端。

有的已经显著高估,有的还在趴在地上,这也给了我们一个提示:

如果你是以等待大牛市来投资,现在仍有很多金子可以捡。

3、涨幅:牛市是普涨行情

在05-07年的牛市中,主线是大金融和地产,期间它们的涨幅都超过200%。

而牛市末期,除了金融地产外,前期表现一般的消费和科技也开始上涨,平均涨幅在120%-160%之间。

而在12-15年牛市中,主线是TMT,涨幅超过130%。

而牛市末期,除了主线外,传统消费、制造和金融地产板块涨幅同样可观,涨幅均在120-140%之间。

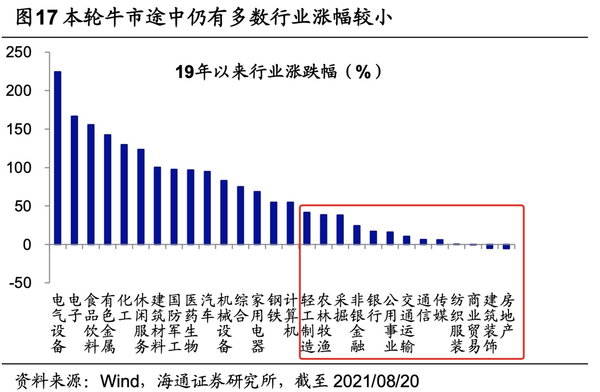

而本轮牛市是从19年开始的,现在电气设备行业涨幅超200%,食品饮料、电子行业涨幅超150%,与之相对的是,仍有半数的行业涨幅不到50%。

下图框出来的部分是涨幅不足50%的行业:

所以,站在当前时点看,前期涨幅较小、估值不高的行业,未来也有望上涨,即市场的风格会更加均衡。

那如果你恐高,其实可以逐渐关注一下这些涨幅靠后的行业,也许就会有惊喜。

当然了,用过往分析未来,是归纳法,是从过往经验中推倒未来,这中间需要大量的样本,才能得到一个近似规律性的定律,很显然只有两个样本数的代表性不高,但给我们一些启示足以。

因为,虽然历史不会简单重复,但历史一定会重演,其中细节或许不同,但最终的结局是相同的。都只是小部分人赚钱,大部分人在牛市的高潮中疯狂,在末期绝望。

那你有没有信心,成为这次牛市的一小波人呢?评论区聊聊~

准备以后每天mark一下我的中概互联,让大家来吃吃瓜:

8月26日,中概互联亏损23.32%

好久没补中概了,最近跌的多的时候要补一补了。前两天涨了,但不意味着企稳了,还要再观察。

提示:以上建议仅供参考,基金投资有风险,投资者还需根据自己的风险偏好和实际配置需求做投资决策。

她理财 App

她理财 App