这4位能涨抗跌的「科技猎手」值得关注!

我来交作业啦,前几天答应大家的「科技猎手」盘点贴来了!

首先,要跟大家说明的是:

科技这个赛道包括的行业太多了,所以做科技赛道的基金经理也很多。

我没办法用一期内容全部覆盖,只能拆成n期来讲。

等下如果你发现自己喜欢的科技基金经理没上榜,不要担心,这绝不是他不优秀,而是我还没来得及研究,等后期有时间了我会一一补上,大家不要着急~

既然第一期没办法做到大而全,那我就只聊4位「科技猎手」。

本期选的这4位科技基金经理,都有一个共同特点——

业绩优异,且回撤控制良好。

对于科技这个赛道而言,是一个涨起来十分诱人,但跌起来也很「疼」的板块。

所以,第一期我想给大家介绍4位相对「能涨抗跌的科技猎手」。

这主要也和我自己对于主动基金的认识有关。

我理想中的主动基金,是可以放心持有的。

在持有中,我不会总担心回撤太大怎么办,希望它能在我的基金投资中起到「稳定军心」的作用。

那如果想要「打打杀杀」,我会更喜欢用ETF。

这样,既有相对的稳,又不失「征战的刺激」,是我理想中的基金投资状态。

当然了, 如果大家有需要,下一期我也可以重点聊聊「更凶猛的科技猎手」。

有需要的朋友,可以拉到文末点个「赞」,人数多的话,我就抓紧出一期。

那以下就是本期「能涨抗跌的科技猎手」合集。

这4位基金经理分别是:

国联安基金——潘明

信达澳银基金——冯明远

易方达基金——郑希

富国基金——李元博

首先,我们来了解下他们的过往履历:

潘明:

在做基金经理前,潘明有近十年的高新科技企业工作经验。

在2013年加入国联安基金公司,于2014年起担任基金经理。

他深耕科技板块,行业上主要以:

电子、计算机、通信和传媒为主要配置,与TMT相关的新能源、新消费等主题性投资为辅。

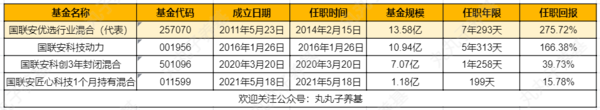

目前在管基金一览:

冯明远:

历任平安证券研究员,于2014年加入信达澳银基金公司。

他的投资风格是:

前十大权重股集中度较低,持股趋于分散化。

根据2021年半年报披露,他所管理的信达澳银新能源基金持股数量达到398只,可以说是非常惊人了。

同时,他也是金牛奖、金基金奖、明星基金奖的「大满贯」得主。

目前在管基金一览:

郑希:

在2006年加入易方达基金,曾任TMT及家电行业研究员。

于2012年起担任基金经理,多次经历市场牛熊考验。

主要投向是TMT领域,包括消费电子、计算机、通信、传媒等。

目前在管基金一览:

李元博:

在做基金经理前,有2年实业从业经历。

在2015年加入富国基金,进行TMT行业研究。

目前在管基金一览:

第二部分,从收益获取能力和回撤控制能力等角度观察4位基金经理。

我选取了4位基金经理的代表作,并将相关基础信息整理如下:

因为管理时间有长有短,以下统一选取近3年数据,以保证他们在相同一段时间内靠自己取得的真实业绩情况。

(本文数据均截止2021年12月2日)

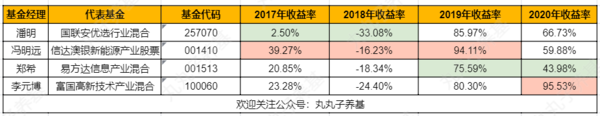

1,收益获取能力

先看年度收益:

在2017、2018和2019年的年度收益中,冯明远较其他三位的同期收益率更佳;

而在2020年中,李元博遥遥领先,相比郑希竟多出了50%+的收益。

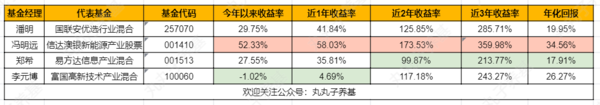

再来看阶段性收益:

在阶段性收益中,同样是冯明远表现亮眼。

而最近一段时间,李元博表现较差,今年甚至是负收益。

要知道在去年,李元博还是很火的。

无论是基金业绩,还是网络人气都不俗。

还接连发了好几只新基金,但没想到今年收益这么差。

简单分析一下原因:

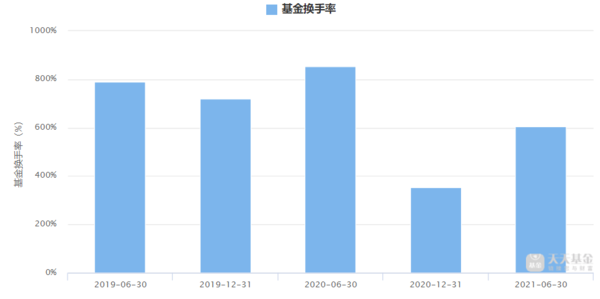

首先,我们可以从他的换手率看:

基金换手率较高,近两年换手率在6-7倍,是一个偏向交易的基金经理。

趋势交易的特点就是追涨,但克星是基金规模。

现在他的$富国高新技术产业基金管理规模在200亿,操作不够灵活。

而且,趋势交易要止损,今年的业绩差,可能也和他止损有关。

在今年一季度,他将中国平安升入第一大重仓股。

而二季度却马上清仓了,转头去追新能源。

这中间会产生大量的摩擦成本。

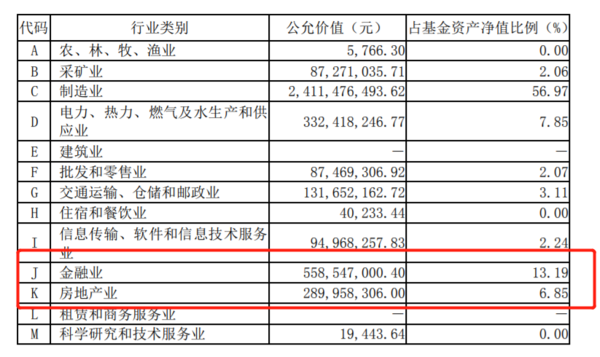

但在三季报中,他又开始布局金融+地产板块,合计占比20%。

所以,如果你想要买这只基金,一定要问问自己能否接受,他有可能在牛市中涨得好,但在回调时一定很疼。

净值创新高次数:

在创新高次数的指标上,冯明远依旧吊打其他人。

而李元博近三年创新高次数更多,和我们上面聊的一样,可能牛市时它的表现更强。

2,回撤控制能力分析

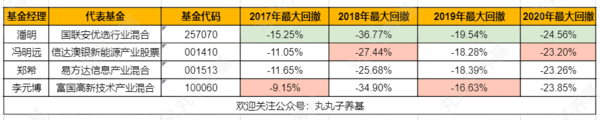

先来看年度最大回撤:

在2017年-2020年年度最大回撤中,冯明远和李元博的最大回撤控制能力更强。

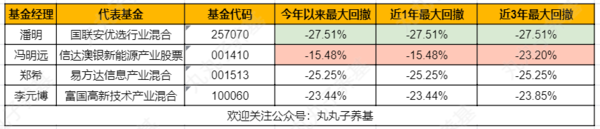

而在阶段性最大回撤中:

同样也是冯明远更好,而潘明表现较差。

我猜测冯明远的回撤控制能力,应该和他的组合足够分散有关。

毕竟,他的前十大重仓只有20-30%左右,而总共持仓的股票超过几百只。

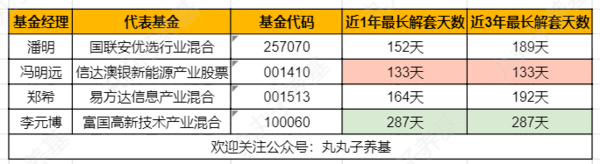

最长解套天数:

最长解套天数是说,如果你买了这只基金,在这一年中你最多需要多少天才能回本。

数据显示,冯明远解套更快,而李元博时间相对更长。

最后是投资性价比分析:

对比近一年夏普比率,冯明远和潘明投资性价比相对较高;

而对比近三年夏普比率,冯明远和李元博投资性价比相对较高。

最后,简单小结下:

1,通过分析收益获取能力和回撤控制能力,冯明远无疑是王者。

无论是业绩还是风险控制,都是这4位中最强的。

但问题是,他现在这只 $信达澳银新能源产业 基金规模过大。

有多大呢,我给大家一组数据:

信达澳银家的基金一共有700亿的规模,而他这一只就占了300多亿。

而且他手中管理的基金太多了,A、C类合并后还有9只。

但毕竟冯明远真的优秀,也是这4位里我最喜欢的,而且我自己也买了他的基金。

2、争议较多的是李元博,毕竟他去年真的太强了,对比今年反差很大。

但这也是他的风格, $富国高新技术产业 进攻性更强,那跌起来也会比较狠,所以他是「能涨抗跌的科技猎手」中更凶猛的那个。

3、相比之下,潘明和郑希的特点就比较少。

潘明,在这4位中, $国联安优选行业 前十大重仓股比例更高,换手率更低。

而郑希 $易方达信息产业 ,我们前几天在讲北交所基金的时候聊过他,他也是现在易方达基金公司的科技三杰之一。

我发现了他两的共同点,就是他们都在管理科创板基金,我们可以简单对比一下:

国联安这只科创板基金,股票和债券的比例是5:3,最大回撤控制能力更好,而且机构投资者持有较多。

而易方达科创板基金在相同时间段内收益率更好。

以上就是本期「能涨抗跌的科技猎手」梳理了,你更喜欢哪一位呢,评论区聊聊呀~

日常碎碎念1:

12月3日,中概互联亏损21.15%

最近中概互联溢价率有点高,都6%+了,也许可以看看隔壁的中概互联2.0

提示:本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

日常碎碎念2:

她理财 App

她理财 App

唉,我去年赚了一点跑了~~~也有个20%吧,结果今年涨更猛~~搞的有点不知所措了

选择一个好的主动基,是可以长期拿的