转债市场不平静!近日连续下跌后,还能参与吗?

今天来聊聊隔壁的可转债市场。

如果说2021年是可转债风生水起的一年,那么2022年就是哀鸿遍野的开始了。

在本周一,可转债市场出现大跌,中证转债指数大跌3%,创两年来最大日跌幅。

这其中,东财3这只转债更是大跌13%,让一众持有人都傻了眼。

本次可转债市场的下跌或许跟两个原因有关:

1,投资可转债的「固收+」基金遭遇大额赎回,机构被动大幅减仓;

2,可转债市场已经积累较大涨幅,当前有一定调整需求。

从转债价格和转股溢价率来看,当前可转债市场均处于历史较高位置,需要关注高溢价率转债的回调风险。

其实在刚刚结束的2021年,可转债市场已经经历过一轮牛市了。

在当时,市场一度已经没有100元以下的可转债了,就连可转债市场中的宽基指数——中证转债指数的年度涨幅也超过17%。

而万物皆周期,在当下转债平均价格和转债溢价率都处于双高阶段,在此之下出现调整也就不算意外了。

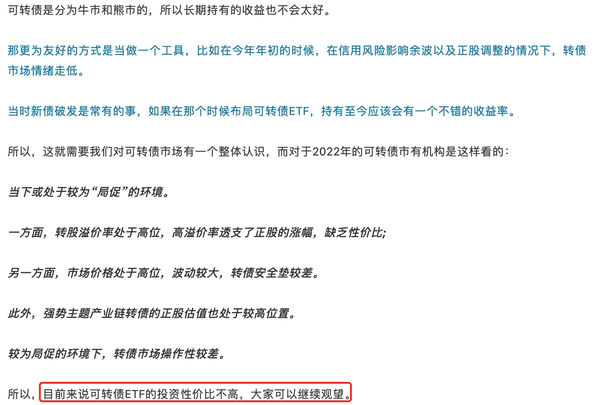

其实早在去年底,丸子就给大家提示过可转债市场的风险,当时是这样说的:

推荐阅读:

👉2021年涨幅超17%,介绍4种可转债的玩法!

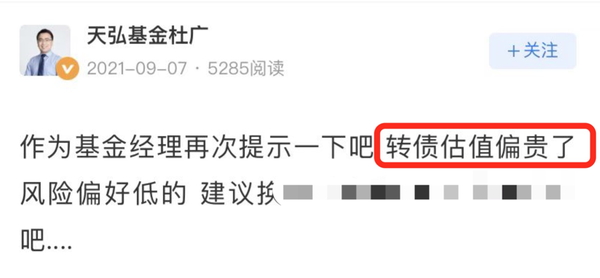

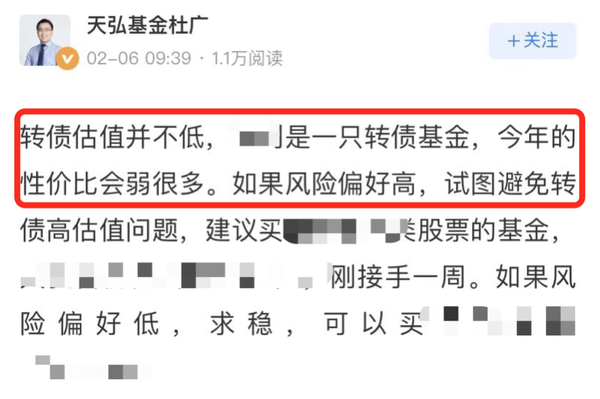

不仅如此,我还发现了一件更有意思的事:有一个做可转债的基金经理也一直在社交媒体喊话转债市场的风险。

在去年9月,他就提示持有人:转债估值偏贵,选择范围受限。

甚至,还需要提示大家的一点是:

如果你想买一些「固收+」产品,也要注意排雷。

因为有很多「固收+」基金的可转债含量过高,如果真的遇到转债市场大跌,那这部分产品可能也会出现当天下跌3-5%的情况。

所以,如果你是为了稳健配置的「固收+」基金,那就要检查下你的「固收+」是不是可转债含量过高。

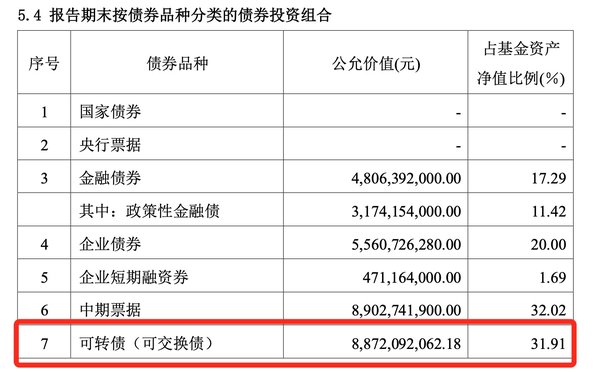

我拿某只「固收+」举例,给大家演示排雷方法:

1,找到「固收+」基金四季报的债券占比;

显然这只「固收+」的可转债含量并不低,它的债券总占比是80%,也就是说他将24%左右的资金都投向了可转债。

大家可以按照上述步骤毛估一下自己买的「固收+」可转债含量,看看能否接受。

除「固收+」产品外,纯债基金也可能会包括可转债,所以如果风险承受能力一般,最好选择没有可转债或可转债占比较小的纯债基金。

在上次给大家整理的纯债基金清单中,我将不含可转债的纯债基金做了筛选:

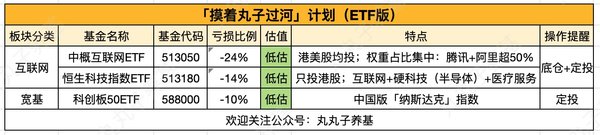

「摸着丸子过河计划」:

特点:

1,丸子本人正在买的基金;

2,丸子本人觉得有一定投资价值的基金;

3,丸子本人浮亏的基金。

所以,该计划只是丸子同学本人的投资记录,并不构成任何投资建议。

如果你一旦入坑,就要学会为自己的行为负责,买卖都是你自己独立思考的结果,所以出现亏损和任何人无关。

我还为这份计划提供了2个参考路径:

1,越跌越买:该路径适合左侧交易的投资者,并且有一定的资金准备和大量时间,能等待品种走出底部区域。

2,拒绝踩坑:该路径是避免踩坑策略,给大家提供了排除选项,也就是绝对不买入当前计划内的品种。

以上2种路径可自由选择,但请注意任何操作都是你自己的独立思考,自己要为自己的资金负责。

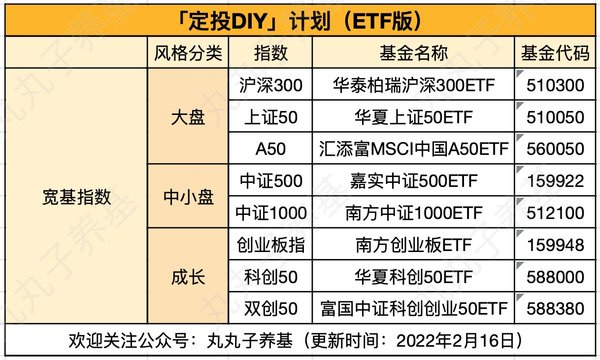

「定投DIY计划」:

可参考的配置逻辑:大盘风格ETF+中小盘(或成长)风格ETF

这是因为:大盘风格一般代表着中国的核心资产,而中小盘或成长风格具备高弹性、高成长性的特质,二者同时搭配可以降低一定的结构性风险,同时可以避免踏空。

相关基金科普指南:沪深300|上证50 |A50|中证500|中证1000|创业板|科创50|双创50

提示:本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

最后,感谢关注丸丸子养基,如果喜欢今天的文章,欢迎点个「赞」告诉我。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App