蔡嵩松,卸任了

最近,有一则消息真是让我太震惊了——

蔡嵩松宣布离任诺安创新驱动混合基金

以往出现这种情况,大家的第一个想法是:蔡嵩松,是不是要离职了?

今天丸子就来聊一聊这件事。

01

首先,诺安创新驱动这只基金,是蔡嵩松在21年5月22日接手的。

当时接管的直接原因是,这只基金接近清盘线标准。

当基金连续60个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,就有可能会清盘。

在21年一季度时,诺安创新驱动的净资产只有2500万,濒临基金清盘。

所以,千钧一发之际,蔡嵩松上任,进行了大刀阔斧的调仓换股,将这只基金从清盘的边缘给救了回来。

在接手后,蔡嵩松第一步就是把之前的持仓全部替换成他擅长的科技风格。

21年一季度之前,诺安创新驱动这只基金喜欢买大蓝筹,比如贵州茅台、五粮液、中国平安都是它的重仓股。

同时,仓位比较分散,前十大权重股的比重只有22.45%。

自从蔡嵩松接任后,这只基金的持仓变成了一水的计算机,和他之前成名的风格如出一辙,并提高重仓比例,让前十大权重股的占比来到74.6%。

总结一下,在蔡经理上任后,从拥抱核心资产变成押注科技板块,从较为分散变成高集中度,复制了当初$诺安成长的整体投资思路。

当然,也就是这样一种激进的打法,让诺安创新驱动的业绩得到快速爆发:

21年二季度,单季度收益率为31.22%,且21年总计收益率为36.27%。

成功将诺安创新驱动从清盘边缘拉了回来,现在基金规模超过8亿。

也就是说:

两年时间,蔡嵩松把规模一下子扩大了34倍,不愧是蔡皇。

那在这时候,突然宣布离任,有一些功成身退的意味了。

而接任的基金经理一共有2位,一个是邓心怡,另一个是左少逸。

先来说邓心怡,她和蔡嵩松是老搭档了,两个人一起管理了$诺安和鑫。

同时,她还和王创练($诺安成长的前任基金经理,曾和蔡嵩松一起管理过1年多的时间)一起管理了$诺安研究精选。

相当于之前跟着两位大佬都学习过,应该得多了一些经验。

她自己独立管理的基金是$诺安平衡混合,从去年10月任职,到现在累计回报为6.55%。

但与蔡嵩松只专注科技板块不同,邓心怡还会关注消费和$国企改革,在$诺安平衡混合23年一季度持仓中,她还买了消费股——青岛啤酒和珀莱雅。

所以,给她搭配了另一位基金经理左少逸,这个基金经之前是计算机行业的研究员,诺安创新驱动也是他首次管理基金。

02

在卸任诺安创新驱动后,目前蔡嵩松手下还管理4只基金,分别是:

我们简单来看下各自的区别:

1,诺安积极回报

在今年一季度,蔡经理将这只基金的持仓从半导体转换为人工智能领域,在算法、应用、算力端都有布局。

他认为:「随着ChatGPT的问世,人工智能出现了突飞猛进的发展,将影响几乎我们所有的行业,或将成为未来最强的产业趋势。」

这只基金今年以来收益率45%,排在混合基金的第二名。

2,诺安优化配置

蔡经理认为:「在一季度,芯片板块迎来久违的反弹。整个半导体板块正处于低位,国产替代与AI创新周期开启, 芯片行业百花齐放,波澜壮阔的行情即将开启。」

和诺安创新驱动一样,诺安积极回报和诺安优化配置也在蔡经理手上起死回生。

在去年7月和8月,蔡嵩松先后接管了这两只基金,当初这两只基金的规模只有几千万甚至几百万。凭借ALL IN的风格,这两只基金规模都来到亿元以上。

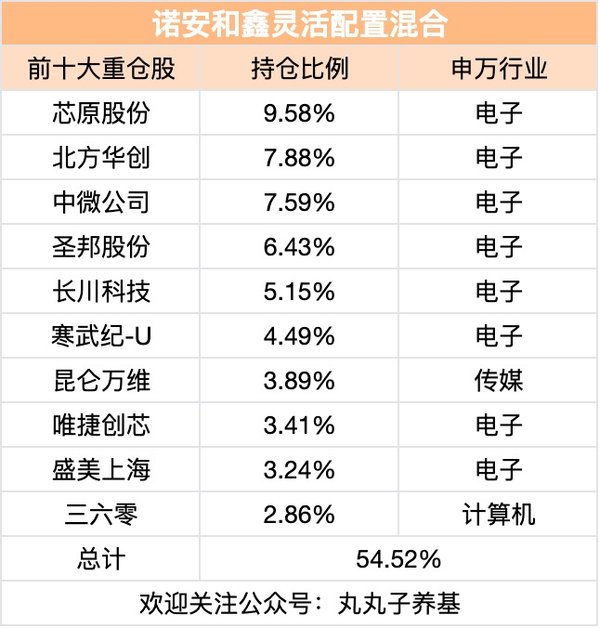

3,$诺安和鑫灵活配置混合

这只基金主要布局半导体、人工智能、数字经济板块。

4,$诺安成长

买基金的人应该没有人不知道$诺安成长,凭借布局芯片板块,这只基金一战成名。

在今年一季度的持仓中继续以芯片为主,但相比于上述基金这只基金显得差强人意,现在应该还有很多人没有回本。

综合来看这4只基金,丸子发现:

除了诺安积极回报单独管理外,其他三只基金都在今年2月之前增加了基金经理。

虽然“老带新”在基金圈很常见,但对于蔡嵩松这种一人可以奶一家公司的基金经理来说,大家还是应该多留意。

03丸

子觉得短期之内蔡经理应该不会有离职风险,但并不代表以后没有。

假如未来蔡经理离职了,基民应该怎么做呢?

丸子给大家总结了3个步骤,相信看完就会有思路。

第一步,看基金产品类型,决定是否要换。

对于指数基金,或是纯量化基金,即便更换基金经理,基本也会递延之前的业绩效果

除非基金经理后续进行比较大级别的模型迭代,不过短期收益变动应该不大,因此对于这类基金,可以不用换。

主动型基金更换基金经理时,应当考量新旧基金经理的区别。

具体可以从基金经理的任职经验、历史业绩、在管产品的持仓风格和重仓方向等,来比对新旧基金经理的差异。如果两者区别不大,可以继续持有观察,如果出入较大,则应当考虑更换。

第二步,如果需要更换,怎么换?

看当初为了什么而买的这只基。如果只是单纯奔着业绩优秀,可以更换其他绩优的。

注意,更换的新基别和自己手里的其他基金持仓重合就行。

如果你构建的是基金组合,就得看原先那只基金在组合中扮演什么角色。

例如,你采用“核心-卫星”策略构建基金组合,若原基金在组合中是核心维稳的底仓,那么在挑选新基金时,也需选择一只波动偏小、上行斜率稳健的基金。

若原基金是组合中的卫星主题投资角色,就得先审视该行业或主题当前的投资性价比,看看是否需要更换主题,再在相关主题中选择符合自己投资偏好的基金。

第三步,如果要换,是立刻马上就换吗?

很多情况下,新任基金经理和原先基金经理的风格迥异,或难以判断,业绩不确定性提高,投资者很容易着急是不是得马上卖掉。

此时仍然建议先观望,三思而后行,换与不换都有风险。况且基金经理更换后,并不意味着基金持仓立马就大换血了。

对于前期有增聘公告的基金经理更换,两人在共管期间应该就对后续持仓有磋商,看看近期基金业绩情况就能大概估摸出是不是已经调仓。

一般来说,即便是新任基金经理风格与原先经理完全不同,更换持仓也需要时间,投资者可以稍安勿躁,给出一段时间观察期,比如3-6个月,再行决断。

如果观察期结束后,基金业绩表现符合预期,可以保留;如果不如预期,那就痛快更换,不用纠结。

现在基金经理换公司、或者奔私之类的已是常事,所以大家在买基金时不要盲目崇拜某位基金经理。

还是应当以组合思路或者使用ETF来进行投资,以免出现基金经理突然离职的风险。

「丸子日报」(2023/5/23版):

中概及其亲戚们的最新进展

中概互联亏损-19.94%;恒生科技亏损-13.3%

提示:本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

她理财 App

她理财 App

都是渣男基金