【nannan读书】 012 《透过财报看管理》好玩的数字

推荐人:和君书单

看书+笔记:4个半天,大概10小时+

写作用时:2小时

笔记形式:思维导图(已经庞大到不忍直视了)

收获:财务知识的初级入门教材,比较浅显的说明了财务管理的三张表,内部的指标和指标反映出来的管理问题、市值问题等等,值得一看

特别感谢:@大大姐 的指导

这本书是从几个维度去看到财务报表的:

1. 从财报看到价值与利润的关系

2. 企业盈利的能力——利润表

3. 短期偿债能力——现金流量表

4. 长期偿债能力——资产与负债的博弈

5. 从运营效率看资产创造价值的能力

6. 从价值评估看企业的身价

对我这样的小白来说,还是别整的那么高大上的词汇了,我用最简单的话,把这里的关系说清楚吧~~

比如,nannan开了一家公司,我不是生产产品滴,我是外包服务滴,雇了一个技术人员,就是我老公吧,哈哈~~多简单,相当于,我们家是一个小公司啦,老公是出去给我赚钱的,我是股东~(事实不是这样子的,nannan也在赚钱,老公还是大股东呢,剧情需要哈,请勿带入)特别感谢大大姐,让我在案例里找到了财务的乐趣~~

作为企业经营者,我得考虑这么几个事儿,

(1)我们家的资产价值和利润是不是相辅相成的,利润增加了资产,资产又促进利润的进一步增加?

(2)干这个公司,有没有利润啊?利润是多少?

(3)我贷款了,短期能偿债吗,手头有那么多现金不?

(4)长期能偿债吗?我家贷款200W,未来发展如何,能不能保证偿还?

(5)资金流转的快还是慢?比如我老公一年能接几个项目?

(6)我家的身价如何,大家看好我家未来发展吗?如果我让他们来投资我们家,他们会不会投钱,投多少?

好啦,它们一一对应上面的问题。我们看到这里有这么几件事,现金,利润,资产,负债,效率,管理……

这些就是我们在财务上需要了解的概念,它们每个参数可以在多维度上去分解,时间的、构成比例上的……,再用多种手段去预算,比如差值,比率……结果就出来各种各样的指标,每个指标有其独特的含义~~

好啦,企业的事情,我们不去嘚吧啦,这些太高深大家很多人可能不会去看企业的财报,也不会去自己经营一家企业,但是我们日常生活中,在家庭财务管理里,怎么去使用某些指标,帮助家庭财务的管理呢?

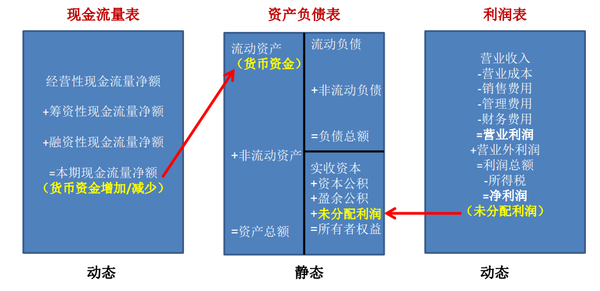

第一,理清财务三张表的关系:你中有我,我中有你

我在上一篇文章中也有介绍这几个概念,请移步这篇【nannan学理财】010 大数据时代下如何理财(记账+)。(PS: 下表来自和君刘程鹏老师)

我们日常记账,记录开支和收入,就是第三张的利润表;我们很少会记录一段时间的现金流量变化,但是这样的记录能让我们清楚的知道每一比资金的流向。而资产负债表,是在某一刻,比如2015年12月31日,我计算当下的资产、负债和权益。资产包括负债加权益。

第二,指标监测

(1)关注资产结构是否合理

负债率=负债/资产,也就是说,你资产里有多少是贷款来的,而不是你自己钱,即所有者权益。继续举例,我自己有20w,贷款了10w,我的负债率就是33%,如果我贷款40万,我的负债率就是67%~~

那么多高的负债率合适呢?不要太高,也不要太低,太低说明没有利用好杠杆,太高又反映了风险的高企。我觉得家庭的负债率在30-50%可以接受,一般房贷会提高这个比值。

(2)企业必须关注净利率,家庭要死死盯住结余率

我在《街头生意经》这本书里,学到了关于毛利率在创业时商业模式里的重要性。毛利率决定了你的商业模式(或者说盈利模式)是不是好的商业模式,也就是说,当不计算各项费用、税收的时候,出去成本,你能有多大的利润空间。

继续举例子,我开了家店,卖皮包,100元一个上来的,加上运费平均每个10元,就是110。我房租一个月3000,我雇了2个销售员,底薪1000,提成是每卖出一个提销售额的5%。

好啦,计算器,开始准备好!

当我定价为220的时候,我的毛利率是100%,翻翻了~~

我的成本是110,毛利是110元

但是我的费用是多少:3000+2000+220*5%=5011,no,no,还有税呢!

这样还可以算出来,当卖到多少个我才是赚钱的?

那么净利率才是老板真正赚到手里的,你要把所有的成本、费用、税收……都减去,剩下的才是老板的利润

对家庭而言,结余率就类似于企业所说的净利润啦!

结余率里包含着这几个事情,

a. 你能赚多少(类似毛利率)。毛利率决定了你的盈利模式是否是好的,这里就是你职业(或事业)是不是一个好的赚钱方式(或盈利模式),有的人高学历,或者高能力,赚钱能力强,有人就差点儿。有人赚钱越赚越多,是靠经验和技术的积累,越老越吃香,比如医生、教师、工程师等;有人就是吃青春饭的。这些问题都是会影响你毛利率变化的因素。

b. 你花了多少(费用和成本),我们把维持我们活下来的这部分花销叫做成本吧~如果有人情开支,就认为是费用,是你管理人际关系的费用,那么除却这些,就能看到你实际的净利润是多少了。

c. 如果你想提高结余率,那么,同时增加毛利润,降低费用和成本。 企业中,毛利润是商业模式、市场战略、产品和销售能力决定的,而成本费用控制的优劣则是管理能力的体现。成本由生产采购部门控制、费用由各职能部门(HR、行政、财务)等通过流程管理来控制。

so,要思考下,你家结余率低的原因是什么,是“商业模式”出了问题,还是在“成本和费用管控”里出了问题呢?

(3)你的投资收益率

嗯,对企业来说,它有两种方式:业务经营和资本运营。大部分企业都是从产业经营出发,逐步走到了资本市场,资本市场运作的成果(上市公司的市值管理)又反过来作用于了产业发展,进行产品研发升级、或者向上下游发力等,形成全产业链或者生态链的覆盖。进而收购企业,形成控股公司,投资企业,进而投资产业,注意,这时候,不是通过业务运营来获得利润了,而是资本运作。

对家庭财富的增值来说,这也很接近我们大部分家庭发迹的路线:先打工,然后有了钱去参与投资,获得利润。这就是我们常说的主动收入和被动收入。

关于投资这本书里分解的很细致,你的每一元的投资会获得多少回报?我有两种投资渠道:

a. 资本投资:一般来说,我用1W元来做个比喻,以年化收益率是8%计算,一年的收益是800元。

b. 自我投资:比如我投资一门课程,费用是4K,需要我学习30个小时,以当下的工资收益,时薪是50元,我投入了4000+30*50=5500元(时间也是成本),然后再算下,我的收益会增长嘛?也行这种收益并不是短期显现出来的,也许这种收益是隐形的,比如气质的提升……

大家也可以自己去算算,我觉得可以把资本投资和自我投资组合起来,把资本投资看作是短期收益,用这部分获得的收益+闲置时间 投入到自我投资里,自我投资是项长期投资,足以抵抗N年的CPI。

第三,关注现金流量是否健康?

我把现金流看作一条“河流”,它来自江河湖海的汇聚,进入了这条河的上游,分叉到了每个“小溪”里,去投资,或者去消费……

你家的现金河流是什么样的?是一条入河口,多条出水口;还是有多条入河口汇入呢?

在企业中,现金流的健康决定了企业的命脉,短期周转出现困难将成为扼住企业喉咙的难关,哪怕有再多固定资产,变卖需要时间,还会失去待价而沽的优势。那么你需要如何保证有良好的现金流呢?

有多个现金流源头:

(1)主营业务+N副业:从主业出发,多去找到可以和自己结合的副业,形成1+N的开源方式。

(2)信贷:信用卡的好处就来了,它是我们筹集资金的一个好方法,关键时刻哪怕需要付出利息,却保住了现金的不断流。

(3)投资收益:就是被动收益,这部分也是我们现金流的一个非常重要的来源。

透过企业财务,看到家庭财务的管理,感觉治大国如烹小鲜,万事一理,不过就是企业比起家庭复杂多了,哈哈,我只学了皮毛吧。这本书的内容太多了,还需要好好消化,先说这些吧~~

她理财 App

她理财 App

继续改良,总会有办法

其实是伪高深,现学现写

这些貌似还出不了书呢![[抠鼻子]](http://static.talicai.com/emoji/qq/emot1.gif)

![[媚眼]](http://static.talicai.com/emoji/qq/emot10.gif)